在现代社会,银行作为金融体系的核心,承担着储蓄、信贷和支付结算等重要职能。然而,银行也面临着各种风险,包括信用风险、市场风险和操作风险等。为了保护储户的利益,维护金融市场的稳定,各国政府纷纷建立了存款保险制度。本文将详细介绍存款保险制度的概念、目的、运作方式以及中国存款保险制度的实施情况。

一、存款保险制度的概念

存款保险制度是指国家或地区设立专门的存款保险机构,对符合条件的存款进行保险,当参保银行发生破产倒闭时,由存款保险机构按照约定向存款人支付一定限额内的本金和利息的一种制度安排。这种制度旨在保障储户的合法权益,减轻银行破产对金融市场的冲击,维护金融稳定。

二、存款保险制度的目的

1. 保护储户利益:存款保险制度可以确保储户在银行破产时能够获得一定程度的赔偿,降低储户因银行破产而遭受的损失。

2. 维护金融市场稳定:存款保险制度有助于增强公众对银行业的信心,减少恐慌性提款现象,从而维护金融市场的稳定。

3. 促进银行业竞争:存款保险制度为小型银行提供了与大型银行竞争的机会,有利于形成多元化的银行业竞争格局。

4. 提高金融监管效率:存款保险制度要求银行按照规定缴纳保险费,这有助于提高金融监管部门对银行的监管效率。

三、存款保险制度的运作方式

存款保险制度通常采取以下几种运作方式:

1. 强制参保:所有符合条件的银行都必须参加存款保险计划,并按照规定缴纳保险费。

2. 自愿参保:部分国家和地区允许银行自愿选择是否参加存款保险计划。

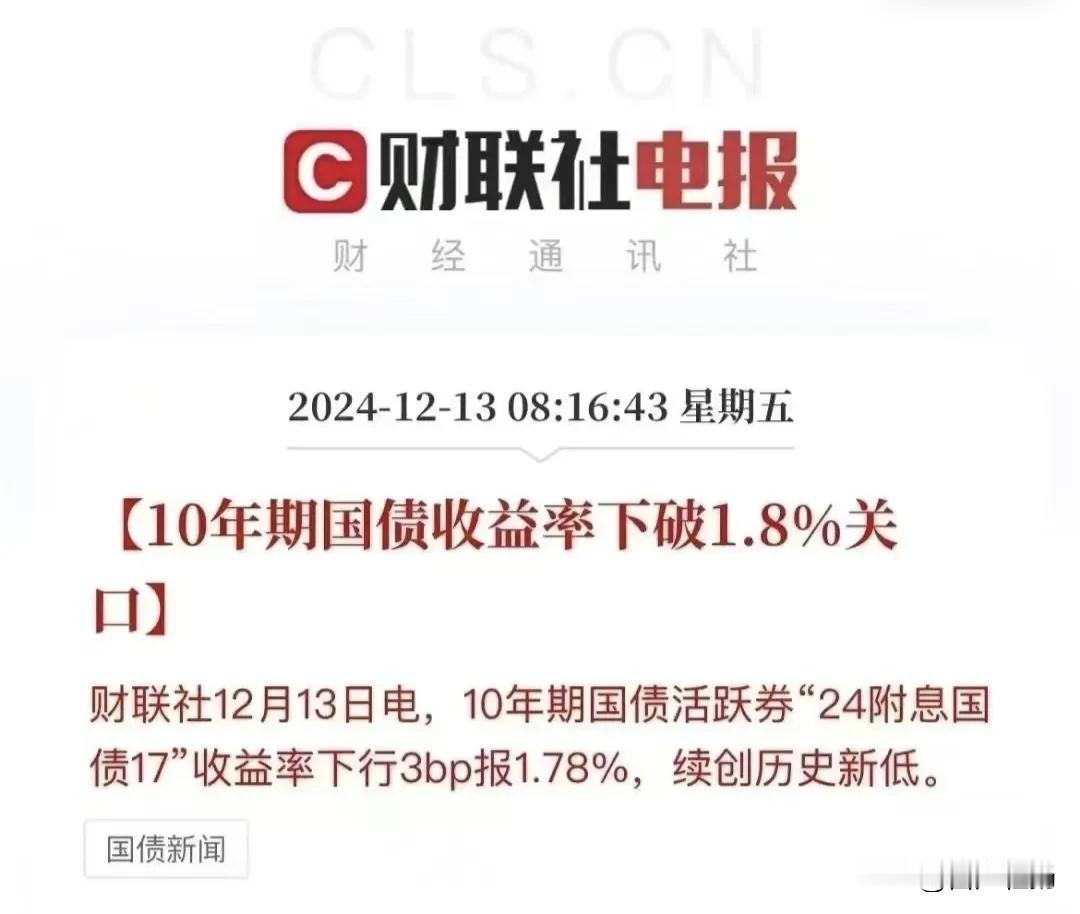

3. 分级赔付:根据存款金额的不同,存款保险制度可能实行分级赔付政策。例如,对于50万元以内的存款,全额赔付;对于超过50万元的存款,按照一定比例赔付。

4. 联合赔付:在某些情况下,为了应对大规模的银行破产事件,存款保险机构可能会与其他金融机构合作,共同承担赔付责任。

本息50万以内全额赔付,50万以外按比例赔偿

四、中国存款保险制度的实施情况

中国于2015年5月1日正式实施《存款保险条例》,标志着中国存款保险制度的建立。根据该条例,中国人民银行负责全国范围内的存款保险工作,设立专门的存款保险基金管理机构负责日常运营和管理。以下是中国存款保险制度的主要特点:

1. 强制参保:所有在中国境内依法设立的商业银行、农村合作银行、城市信用合作社等吸收存款的银行业金融机构都应当参加存款保险计划。

2. 最高偿付限额:根据《存款保险条例》的规定,银行破产时对单一个人储户最高偿付本息的限额为50万元。这一限额在全球范围内处于较高水平。

3. 明确偿付时间:根据《存款保险条例》的规定,银行破产后,存款保险基金管理机构应当在7个工作日内足额偿付被保险存款的本金和利息。这有助于保障储户的合法权益。

4. 资金来源:存款保险基金的来源主要包括参保银行按照存款余额的一定比例缴纳的保险费、存款保险基金管理机构运用基金资产取得的收益以及国务院规定的其他资金。

文章尚存有诸多不足之处,烦请您对我的作品予以审阅,还望您能够给予指正与补充。

(免责声明)本文所述过程和图片均来源于网络,旨在传播正能量,绝无低俗等不良引导。如涉及版权或侵犯他人权益,请及时联系本人,本人将立即删除相关内容!

如您对本文有任何疑问,请随时联系我进行删除或修改!

如果您喜欢我的文章,欢迎点击“关注”,成为粉丝后将第一时间收到文章推送。再次感谢您的支持!