当地时间11月22日,美联储发布了一份重磅金融稳定报告,引发市场热议。这份报告不仅揭示了当前美国经济所面临的核心风险,还为未来货币政策调整提供了重要线索。从政府债务危机到全球地缘政治动荡,再到即将开展的“框架审查”,报告内容耐人寻味,值得我们一一解读。

一、债务危机警钟再响:美联储的核心警示

美联储金融稳定报告指出,美国政府债务可持续性成市场最忧风险。

54%受访者认为未来12至18个月内是突出威胁,较4月40%显著上升。美国债务问题因长期赤字与巨额支出积累而成。美联储两次降息共75个基点后经济未现预期宽松,国债市场反常,10年期国债收益率不降反升呈“加息”行情,反映投资者对财政健康与偿债能力存疑。

另外,美国国债期限溢价近 2010年以来最高,表明市场对经济前景谨慎,要求更高风险溢价。

二、不止债务危机:多重风险并存

除债务问题,报告提及其他风险。

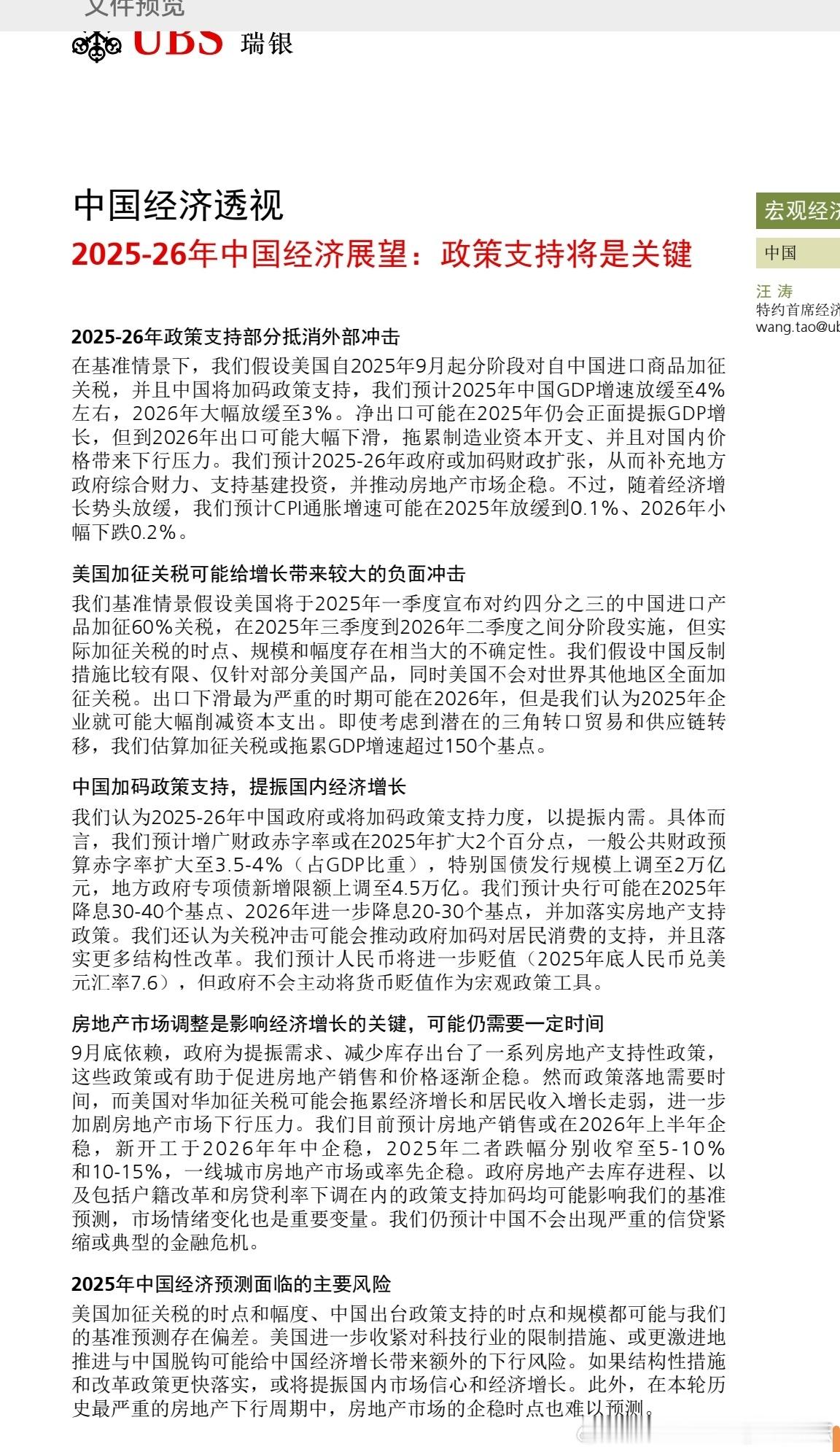

中东地缘政治局势升级影响全球经济,致原油价格波动与供应链风险,美国国内政治僵局与国际贸易争端等政策不确定性也让投资者承压。

报告认为经济衰退是未来主要风险的比例从28%升至38%,反映对全球经济放缓担忧加剧,高通胀和货币紧缩担忧虽降,但对贸易战和经济衰退警惕大幅提升。

“全球贸易风险”首次成主要风险,关税壁垒与保护主义或引发报复性政策,影响全球贸易流动与供应链,还可能推高通胀使货币政策调整更难。

三、美联储的下一步:“框架审查”聚焦战略与沟通

美联储将于2025年进行“框架审查”,2024年1月开始讨论。

一是重新评估2020年长期政策声明,其为当前货币政策理论基础,调整将影响市场预期。

二是探讨美联储的政策沟通工具。根据美联储计划,这一审查将于2025年5月结束,届时可能为货币政策带来重要调整。

值得关注的是,美联储明确表示,“框架审查”不会包括调整2%的通胀目标。这一决定可能令部分学术界人士失望,因为近年来高通胀环境下,2%的目标被认为过于保守。但美联储主席鲍威尔强调,此次审查将吸取过去五年的经验教训,重点聚焦如何更好地传达政策计划以及应对高利率环境。

四、市场对未来利率政策的预期

CME“美联储观察”显示,市场对美联储12月暂停降息预期升温,维持当前利率概率44.1%,累计降息25个基点概率55.9%。

展望2024年1月,维持当前利率概率33.7%,累计降息25个基点概率53.1%,累计降息50个基点概率 13.2%。

反映市场对美联储政策走向高度关注,投资者在降息提振经济与恶化债务间纠结。

五、如何解读美联储的警告?

对投资者而言,债务、地缘政治与经济衰退风险或显著影响资产价格,在国债与高杠杆投资中需更谨慎评估风险。

对政策制定者,需平衡短期刺激与长期可持续性,防过度依赖债务融资,加强国际合作缓解贸易保护主义冲击。

六、结语:应对风险需多方合力

美联储报告揭示美国经济挑战并指明政策方向。

债务、中东局势与经济衰退风险需全球协作与国内政策协调应对。“框架审查”推进与市场对货币政策关注加剧,美联储举措将牵动全球经济神经。

不确定性增加下,个人与机构需未雨绸缪应对风险。

再怎么危机!人家的股票稳增长!没有别对就没有伤害!

快了,美元宝变绿纸

绿纸来几吨?

老美有居安思危的意识,这一点,说实话值得大家学习!