文/陈章

编辑/程墨

来源/万点研究

4月29日,随着浦发银行发布2023年报,2023年A股上市银行年报披露落下帷幕。Wind数据显示,42家A股上市银行之中,共有14家银行利润增速“上双”。

相比之下,踩线公布业绩的浦发银行2023年利润降幅“上双”。数据显示,2023年,该行营业收入1734.34亿,下降了8.05%;归母净利润367.02亿,下降了28.28%。

浦发银行2023年利润降幅,放在整个银行业都是相当炸裂的,降幅仅强于郑州银行-28.48%降幅。倒在42家上市银行倒数第二位,排在同类股份制银行最后一名。

值得注意的是,2023年4月,浦发银行发布股权转让交割完成公告。因转让上投摩根股权,该行增加净利润23亿。2023年该行扣非净利润338.82亿元,同比下降33.32%。

发布2023年报的同时,浦发银行也发布了2024年一季报。报告期内,该行实现总营收453.28亿元,同比下降5.72%;归母净利润174.21亿元,同比增长10.04%。

4月30日,A股市场浦发银行股价收盘上涨3.77%,创下2024年内最大单日涨幅。该行股价大涨,是否可以解读为利空出尽?沿着利润下滑这条主线,从中寻找答案。

01 2023年为何亏损加大?熟悉A股市场的投资者,A股市场近15年以来,除了2008年当时深圳发展银行出现77%利润降幅之外,很少有股份制银行利润出现接近30%的降幅。

没有对比就没有差距,拉长周期来看,2020年—2023年,浦发银行利润连续四年下跌,降幅分别为-0.99%、-9.12%、-3.46%、-28.28%。该行利润规模由2020年583.25亿元降至2023年367.02亿元,4年的时间少赚了216亿元。

万点将浦发银行业绩下降4年,分为两个时间节点来分析,首先是降幅最大的2023年。众所周知银行利润主要分为三部分,利息收入、非利息收入、不良资产。

利息收入方面,浦发银行2023年利息净收入为1184.35亿元,相比之下,该行2022年利息净收入为1336.69亿元。2023年该行利息净收入减少152.34亿元,同比下降11.40%。

利息净收入主要是因为银行净息差持续收窄,2023年我国银行业共同面临净息差收窄的压力。国家金融监督管理总局披露的数据显示,2022年末银行业净息差为1.9%,截至2023年末,商业银行净息降至1.69%,同比下降0.21个百分点。

相比之下,2022年浦发银行净息差为1.77。截至2023年末,该行净息差为1.52%,同比下降0.25个百分点。2022年净息差低于行业均值的情况下,2023年浦发银行净息差降幅高于行业下滑均值。

拉长周期来看,2019年—2022年,浦发银行各报告期末,净息差分别为2.08%、2.02%、1.83%、1.77%。相比之下,据原银保监会历史数据显示,2019年—2022年,商业银行净息差分别为2.20%、2.10%、2.08%、1.91%。

浦发银行2019年—2023年净息差均低于行业均值,净息差反映出一个银行盈利能力的强弱,在利润的控制能力上,浦发银行处于不及格。

非利息净收入方面,2023年浦发银行非息收入549.99亿元,比上年上升0.08%。手续费及佣金净收入244.53亿元,下降 14.77%,其他非利息收益305.46亿元,增长16.31%。

除了结构上起伏,非息收入上浦发银行保持了整体稳定,非息收入整体保持稳定情况下暂不对非息收入进行过多分析。

不良资产方面,2023年报告期内,浦发银行不良贷款余额 741.98 亿元,比上年末减少4.21亿元,不良贷款率 1.48%,较上年末下降0.04%。

虽然不良贷款实现双降,但是2023年浦发银行的关注贷款余额持续增长,2023年报告期末该行关注贷款余额1171.19亿元,比上年末上升96.79亿元。关注贷款是不良贷款的“堰塞湖”,该行关注贷款余额居高不下,意味未来仍面临较大的清收与核销压力。

资本充足率方面,2023年末浦发银行核心一级资本充足率为8.97%,环比下降了0.13%,同比下降0.22%。核心一级资本充足率不断走低,未来补充资本充足率压力在加大。

相比一级资本充足率下降,作为银行利润的“蓄水池”,2023年浦发银行拨备覆盖率为173.51%,较2022年末上升14.47%。

净息差持续收窄,浦发银行利润“蓄水池”没有开闸放水,相反之下加大了“蓄水池”的蓄水规模,从另一种角度来看,增强银行风险抵抗能力的同时,也是浦发银行主动调节利润的一种手段。

总体而言,2023年浦发银行业绩增速垫底,是行业净息差持续收窄、不良贷款风险仍存隐忧、主动调节部分利润综合之下的结果。

02 旧伤刚愈中部再添“新伤”?相比之下,与2023年有所不同,2020年—2022年期间,浦发银行的利润下滑主要原因是,2017年震动整个金融圈的浦发银行成都违规授信掩盖不良资产案。

2017年4月,原银监会在现场检查中发现,浦发银行成都分行存在重大违规问题,立即要求浦发银行总行派出工作组对成都分行相关问题进行全面核查。

2018年,1月19日,原银监会公布依法查处浦发银行成都分行违规发放贷款案件,原浦发成都分行行长王兵被“双开”。

原银保监会的通报显示,浦发银行成都分行为掩盖不良贷款,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,四川银监局依法对浦发银行成都分行罚款4.62亿元,浦发银行内部问责近200人。

如此巨额的虚假授信,充分反映出浦发银行内部的内控形同虚设,浦发银行合规意识淡薄,如此大规模长期造假躲过了内部一次次合规性审查。

受成都不良贷款造假影响,浦发银行西部地区持续亏损,2017年—2022年,西部地区营业利润分别为-117.49亿元、-57.31亿元、-31.15亿元、-176.19亿元、-198.46亿元、-69.82亿元。6年时间,西部地区累计亏损650.42亿元。

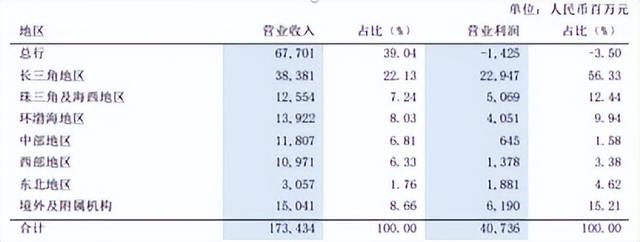

2023年浦发银行西部地区利润终于转正,报告期内实现净利润13.78亿元。但是需要注意的是,虽然西部地区利润转正,但是浦发银行中部地区的利润开始快速下降。

根据浦发银行年报信息显示,中部地区主要为,山西、河南、湖北、湖南、安徽、江西、海南地区。

2022年浦发银行中部地区利润为9.94亿元,2023年中部地区利润进一步下滑至6.45亿元,利润占比已经不足2%。相比之下,2023年黑吉辽三省东北地区利润为18.81亿元,浦发银行中部地区利润尚不及东北地区一半。

拉周期来看,2019年,浦发银行中部地区利润仍为66.27亿元。2020年中部地区净利润降至26.17亿元,同比下滑-51.80%,仅仅4年时间浦发银行中部地区利润降幅超90%。

根据国家金融监督管理总局湖南监管局通报,2023年上半年,湖南辖内浦发银行以122件的消费者累计投诉量居首位,是唯一一家投诉量超过100件的股份行。

2022年7月,湖北银保监局出手,浦发银行武汉分行因信贷资金被挪用等5大问题,被罚款785万元。

2023年6月,九江银保监分局,因未按规定开展代销理财业务,对浦发银行九江分行处罚40万元。

2023年8月,国家金融监督管理总局网站披露的信息显示,浦发银行太原建设路支行、太原迎泽支行和太原兴华街支行,因贷后管理不尽职被合计被罚款140万元。

2023年9月,中国人民银行河南省分行披露行政处罚信息公示表显示,上海浦东发展银行郑州分行因违反征信安全管理规定等 违法行为被罚款90.8万元。

西部利润刚刚转正之后,中部地区利润又面临持续下滑压力,梳理与中部地区相关的罚单,不难发现浦发银行在内控与合规性方面建设任重道远。

03 投诉不断 信用卡业务营收持续缩水作为曾经的对“公业务之王”,2023年个人金融方面,浦发银行信用卡发展前景并不乐观。该行2023年报数据显示,浦发银行信用卡累计发卡量1.03亿张,信用卡流通卡数4837.61 万张,较上年末下降5.76%。

2023年报告期内,信用卡交易额 2.27万亿元,同比下降6.13%;信用卡业务总收入406.59亿元,同比下降7.03%。信用卡及透支余额3856.17亿元,较上年末下降 11.09%。

拉长周期来看,2018年,浦发银行信用卡业务总收入为552.78亿元,5年的时间内浦发银行信用卡收入不增反减,营收减少近150亿元。

伴随着信用卡业务数据下滑的是,信用卡不良贷款的持续抬头。浦发银行2023年报显示,信用卡不良贷款金额为93.57亿元,不良贷款率为2.43%,相比之下,2022年信用卡不良贷款额为77.88亿元,不良贷款率为1.82%。

黑猫投诉之上,截至2024年5月7日,浦发银行累计投诉为38238条。相比之下与浦发银行市值相近的平安银行累计投诉为3556条,不足浦发银行投诉的十分之一。

搜索浦发银行信用卡后发现,有37025条投诉与信用卡相关。由此可见,目前浦发银行的客诉主要集中在信用卡业务方面,消费者投诉主要集中在高利息、暴力催收、私自扣款、强行分期等问题。

04 2024浦发已过万重山?种种问题之下,2023年9月浦发银行高层也迎来罕见“地震”。该行董事长郑杨、行长潘卫东双双辞任的公告,此外一同变动的还有,党委书记、党委副书记、副行长等多个核心岗位,从浦发核心高层集体变动,也能够看出形势的严峻性。

浦发银行新任董事长是张为忠,公开资料显示,张为忠在建行已深耕28年,是一名不折不扣的银行“老兵”。张为忠在建设银行期间,主管的普惠金融业绩成绩亮眼,空降浦发银行之后,内控与合规性也将成为首要目标。

2024年一季报业绩获得企稳之后,2024年浦发银行业绩有望迎来企稳。经过了4年持续存量不良资产处置之后,控新降旧并举之下,浦发银行不良贷款余额、不良贷款率连续四年实现“双降”。

在万点再来,银行业数字化转型同质化浪潮之下,浦发银行很难找到差异化优势。金融改革与金融强国交叠的大时代下,丢了“对公之王”这个差异化优势之后,浦发银行还没有找到新的差异化优势。

新当家人能否带领,曾经的“对公之王”,重回差异化“C位”,不妨拭目以待。