兴业银行2024年9月份的时候,以2023年年报数据为参考,再结合2024年上半年财报数据,对兴业银行2024年价值做了初步预估。但是三季度财报发布后,与中报有明显差异,尤其是净利润同比由正转负。故有必要对兴业银行2024年价值再进行重新估值。

上次价值估值只考虑了PB估值方法,本次价值重估结合PB和PE两种方法进行估算分析。最近刚以招商银行2024年三季度财报为基准完成了价值重估,接下来沿用类似的思路和方法,以兴业银行2024年三季度财报数据为基准和参考进行估值分析,详细如下。

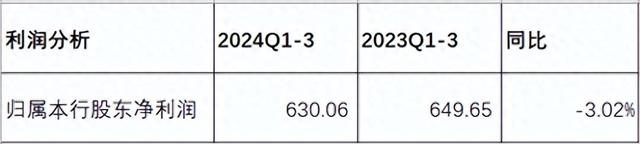

一、利润分析

分析:如上图所示,2024年三季度归属本行股东净利润同比下降3.02%,改变了净利润同比走势,且由正传负。

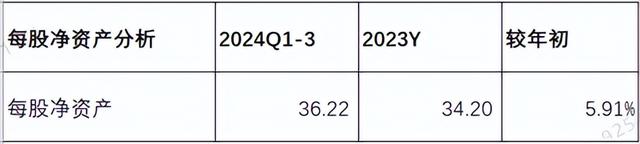

二、每股净资产分析

分析:如上图所示,每股净资产较同比增长7.86%,较年初增长5,91%。后续的PB估值将以此数据为基准进行估值分析。

三、2024年分红预测

分红预测以2023年归母净利润为基准,再结合2024年三季度财报披露的净利润增长情况,通过利润增速进行预测分析。相比中报,三季度财报利润变化挺好,故本次调整了悲观情形下利润增速。假设分红占归属普通股股东净利润和去年保持不变,即分红增速等同于利润增速。其次,因三季度没有披露归属普通股股东净利润,假设归属本行股东净利润等于归属普通股股东净利润。下面以保守、中性和乐观三种情形计算每股分红结果如下:

分析:如上图所示,按2024年三季度归母净利润同比增速为基准做参考,保守估计增速为-1%,预测2024年分红金额为1.030元,以2024年11月22日收盘价17.80元为基准,计算出未来的股息率为5.78%;

按中性1%计算,预测2024年分红金额为1.050元,以2024年11月22日收盘价17.80元为基准,计算出未来的股息率为5.90%;

按乐观2%计算,预测2024年分红金额为1.061元,以2024年11月22日收盘价17.80元为基准,计算出未来的股息率为5.96%。

由上可以看出,按以上三种情形预测的分红,以当前股价推算出来的股息率在5.78%-5.96%之间,明显高于一般银行理财产品收益率。

四、估值预测

4.1 PB估值

估值预测分别根据保守、中性和乐观三种情况进行分析。正如前面所说考虑到业绩波动性比较大,业绩确定性相比招商银行略弱,故设置了一定的安全系数,即0.95,预留一定的安全边际。接下来逐一展开。

4.1.1 保守估值

分析:以上是根据2024年三季度净资产同比和较今年年初增速年化后作为基准做参考,在保守情形下同比增速为5%进行估值预测。由上可以看出,当前股价PB只有0.52,买入价是按0.55PB计算的,高于当前股价,处于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.80之间属于合理估值;高于1PB,可以清仓了。

4.1.2 中性估值

分析:以上是根据2024年三季度净资产同比和较今年年初增速年化后作为基准做参考,在中性情形下同比增速为6%进行估值预测。由上可以看出,当前股价PB只有0.52,买入价是按0.55PB计算的,高于当前股价,处于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.8之间属于合理估值;高于1PB,可以清仓了。

4.1.3 乐观估值

分析:以上是根据2024年三季度净资产同比和较今年年初增速年化后作为基准做参考,在乐观情形下同比增速为8%进行估值预测。由上可以看出,当前股价PB只有0.52,买入价是按0.55PB计算的,低于当前股价,高于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.8之间属于合理估值;高于1PB,可以清仓了。

4.2 PE估值

估值预测分别根据保守、中性和乐观三种情况进行分析。对于兴业银行业绩波动性较大,为考虑更多安全垫,故安全系数设置略低于招商银行,即安全系数设置为0.95。接下来逐一展开。

特别说明:2024分红预测数据来源于前面的分红预测。

4.2.1 保守估值

分析:以上以2024年三季度归母净利润同比增速为基准做参考,在保守情形下的估值预测。由上可以看出,当前股价PE只有4.79。按5.5PE计算买入价是19.21,高于当前股价,说明当前股价处于低估区域。按8PE计算合理价是27.94,以当前股价计算未来的收益率为56.94%;按11PE计算价格是38.41,此价格可以考虑卖出了。另外,分别按2%和2%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

3.1.2 中性估值

分析:以上以2024年三季度归母净利润同比增速为基准做参考,在中性情形下的估值预测。由上可以看出,当前股价PE只有4.79。按5.5PE计算买入价是19.59,高于当前股价,说明当前股价处于低估区域。按8PE计算合理价是28.50,以当前股价计算未来的收益率为60.11%;按11PE计算价格是39.19,此价格可以考虑卖出了。另外,分别按3%和3%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

3.1.3 乐观估值

分析:以上以2024年三季度归母净利润同比增速为基准做参考,在乐观情形下的估值预测。由上可以看出,当前股价PE只有4.79。按5.5PE计算买入价是19.79,高于当前股价,说明当前股价处于低估区域。按8PE计算合理价是28.78,以当前股价计算未来的收益率为61.07%;按11PE计算价格是39.58,此价格可以考虑卖出了。另外,分别按4%和4%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

由上可以看出,相比前面的PB估值方法,PE估值略微偏高一些,但合理价格基本可以匹配。故可以两者相结合来看,以PB估值为主,以PE估值为辅。以上只是方法,根据自己的风险偏好和承受能力进行选择,适合自己就是最好的。

五、可转债转股价

分析:如上图所示,根据兴业银行发布的债券转股价格公告。调整前转股价为23.29元,再减去今年的分红金额,调整后的转股股价为22.25元。如果今年想要顺利完成强赎,22.25*1.3=28.93,即强赎价格为28.93元,按照11月22日的收盘价17.80元为基准计算,预计收益率为62.50%。不过以当前资本市场行情来看,今年想要实现强赎可能性比较小。

展望2024年全年来看,受持续支持实体经济和减费让利等影响,整个银行业经营压力依然比较大。对于兴业银行来说,拉通一季度、中报和三季度财报来看,业绩波动还是比较大,尤其是归母净利润表现,由之前同比增长转变成负增长了。因此,基于三季度表现,调整了全年悲观情形下利润增速预测。至于后续如何变化,让我们拭目以待年报表现吧!

以上只是个人看法和见解,切莫作为投资建议!特别提醒,任何投资活动都需你独立思考和决策!