周三,银行ETF终于跌了,小朋友们松口气啊!还坚持看账户的朋友,可得盯着这家伙,天天拉仇恨。

为什么?市场流动性极度极度匮乏的状态下,银行涨的话,80%的题材概念好不了。A股,操蛋就操蛋在这里。所以,不管你是投银行或相近的红利、金融、国企等品种,还是拿着科技、医药、新能源等,都要关注一下。

好吧,银行ETF有几个地方我们得纷说一番。

首先,银行ETF的成分构成中,四大行其实并不是大权重。招商、兴业等股份制商业银行是前两大权重,而四大行加起来权重不过18%不到。看下20日市场表现,走势最强的,是四大行再加一个交通银行,而其他银行股大多数下跌。这表明,本轮银行的行情,很大程度上属于偏“中特估”的走势,与“三桶油”的表现遥相呼应。与高股息抱团炒作有关联,但和中字头关联更强。

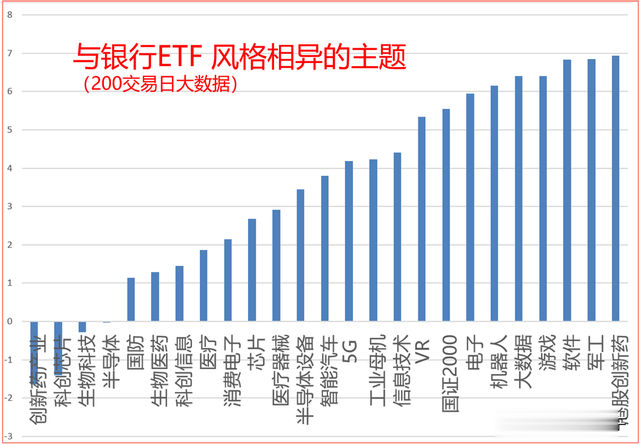

从运行风格上,在资金存量博弈周期,银行越强,那么从大数据来看,对医药、科技、消费电子、小微题材、军工等主题的方向影响很大。A股恶心的地方,就是活跃资金全是短线资金,而且加了量化容易形成你死我活的局面。为什么说,量化是市场毒瘤,因为它们搞得你持仓不涨就得亏钱。

存量博弈行情汇总,银行涨了其他基本必倒。从上图与科创芯片的对比之中,K线走势差异明显。银行到底有啥投的?机构给你扯一堆低估、高股息、价投等等,通常都是忽悠人的,最大的价值是抱团避险。

其实在经济弱周期,银行是盈利受影响最大的行业之一。但我国的银行基本都是国有的,上级不让跌,所以总是有资金带节奏。

那么,从银行ETF的资金角度,这几个月虽然涨上来了,但是中长线资金大幅流出。你可以说是现在大家都短视了,也可以说本来避险周期就是不确定的。

我们看下港股的工商银行,虽然走势也会很强,但显然比A股的弱了不少。这表明,内资抱团的意愿更强,而由于外资对港股参与程度更高,多少会受到一些掣肘。

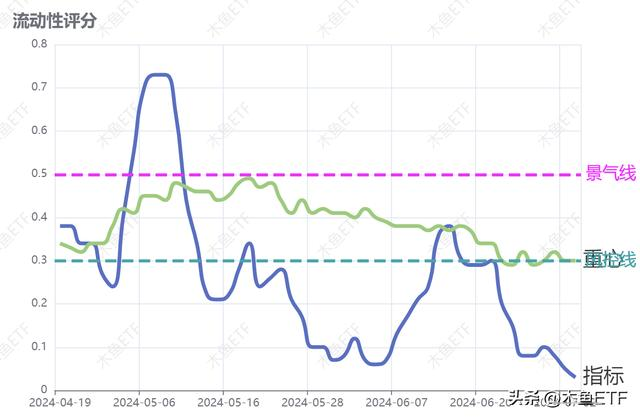

银行ETF接下来会怎样?短期市场流动性太差太差,为了资金不空转,主力资金依然会有很大可能性抱团。场内是银行ETF,而场外是国债全系,特别是30年品种。这代表了资金的态度,A股太臭。流动性弱,市场就没有定价功能,说什么值不值都是胡扯。而一旦有增量资金入场,大概率会回吐。

如果其他大主题方向有战略级别大利好,那么银行为首的高股息品种往往是要“还债”的,因为资金要“高低切换”。6月11日,银行ETF大跌的时候,大科技、军工、医药全面启动。A股你得站队押注的,注意点!

银行ETF近期被抱团之后,短期有派发压力。但关键点,还是在于其他主题方向是不是会一直没戏了,因为现在低位品种还是居多的。低位利好就是高位主题的大杀器,这点需要注意。尤其是在政策预期强的七月,值得期待。