上篇我们讲到我们做交易之所以亏损,就是因为频繁的止损,割肉。

大家从踏进交易的第一天,就有人开始教导我们,要止损,严格止损,切断亏损,让利润奔跑,但是事实真相是什么?你做短线小止损,就是钝刀割肉,最后肉也割没了;做趋势,大止损,止损一次就元气大伤,一切的亏损根源都是止损。不止损就是浮亏,止损了就是真正切切的实际亏损。

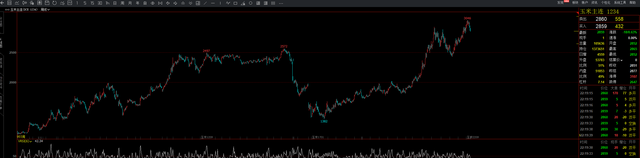

大家可以随便打开哪个品种的走势图去看,随便在哪个位置,随便做多做空,基本都可以做到盈利出场,顶底都只有一个,其他任何位置,你做进去都是可以盈利出局。

所以真正赚钱的核心就是:永不止损

我们来看看投资交易大神巴菲特的几个案例

案例一

1972年2月,巴菲特在27美元的价位买入18,600股。不料到了5月,股价继续下跌,跌到23美元,他又买入4万股。到了9月,股价已跌到21美元以下,他在20.75美元的价位再次买入181,000股。但是股价还是跌势未尽,直到1974年末,巴菲特的投资总额由原先的1062万美元缩水为800万美元。

也就是说,巴菲特从27美元一直买到20.75美元,而且越买越多,最后的结果是被套了3年,且在1974年横盘了一年,在1975年底仍然亏损6%。后来其股价最终得到了纠正,10年后赚了20倍,15年后赚了35倍。

案例二

1990年,巴菲特买入富国银行,由于房地产的不景气,使得富国银行在不动产放贷业务上出现了13亿美元的账面损失,1991年美国房地产市场泡沫破裂,而为了计提这些损失准备,富国银行几乎把1991年的盈余全部耗尽,市场对其股价反应强烈,股价从每股86美元下跌到41.30美元,跌幅达52%左右。

也就是说巴菲特买入后两年之内股价就被斩腰,但是巴菲特一贯是长线投资者,他持有该股十年后赚了9倍。

案例三

2008年美国金融危机时,9月23日,高盛当天收盘价125.05美元,巴菲特以50亿美元入股高盛,当时道琼斯指数在10,000点之上,但是,到2009年3月,股指跌到7000点以下,巴菲特损失惨重。后来当时的美联储主席伯南克推出QE才让美国股指上行,到2010年年初,高盛的股价反弹到170美元,巴菲特才获得丰厚的收入。如果美国股市没有伯南克的出手救市,那巴菲特就会一败涂地,但人生就是这样匪夷所思,只有结果没有如果。

巴菲特后来说,如果他等到2009年3月市场触底时才动用他的现金,就会大赚一笔了,因为股价一半都不到了。巴菲特买进高盛的股价价格就在40美元附近了,到170美元是翻4倍,净赚300%了,而非净赚50%了。

由上述几个例子可见,巴菲特炒股基本不会止损。

那么我们做期货控制好仓位,在适当的位置做进去,永不止损,赚钱那基本就是必然的,那什么是适当的位置呢?

还是拿玉米举例:玉米历史最高3000左右,最低1000左右,中间值是1500到2500,就是90%的时间在1500到2500附近震荡,那么当价格低于1500的时候,就是一个非常安全的位置,这时候轻仓做多,需要止损么?这时我15000元买一手玉米,即使价格跌到0,我也不会爆仓,赚钱不就是必然么?

那么历史最低最高位置会不会破?会,肯定会,有可能会涨到4000,也有可能会跌破1000,所以关于做空,我们暂时不讨论,不是说现在的点位不能空,空是绝对可以空的,后面我们会继续讨论怎么在零风险的情况下去空,资金利用率问题后面都会一一给你们解决,别慌

这篇问题暂时只讨论永不止损,现在你们需要记住一点:永不止损,

轻仓长线不止损才是期货交易的真谛,大家有啥关于止损的问题,可以在这篇文章下面留言

期货稳赚不赔系列持续更新中,关注我不迷路,纯手打,更新有点慢,见谅