今年以来,“新质生产力”无疑是最为火爆的词汇之一。

今年的政府报告将“大力推进现代化产业体系建设,加快发展新质生产力”作为首要任务。其中重点指出,要牢牢把握高质量发展这个首要任务,因地制宜发展新质生产力。同时强调,发展新质生产力不是忽视、放弃传统产业,要防止一哄而上、泡沫化,也不要搞一种模式。

传统产业是形成新质生产力的基础。不少传统产业经过改造转型成为培育新质生产力的主阵地。如何因地制宜发展新质生产力?传统产业如何提质升级?各地政府和企业,都在摸索适合自己的路径。

顺延着这一逻辑推导,那些拥有着高效组织架构并能够率先发展新质生产力的传统企业,其价值值得重估。

潍柴动力作为重卡行业龙头,积极推动自身改革创新,提供了一个很好的观察样本。其近期发布的财报也给了我们一个最新观察的窗口,来看看一个“大国重器”企业的内在价值。

一、多元业务共振向上,协同效应下盈利提升

整体来看,潍柴动力的2024年中期业绩可以用“高增长”来概括。

2024年上半年,潍柴动力实现营业收入1124.9亿元(单位:人民币,下同),同比增长6.0%;归母净利润59.0亿元,同比增长51.4%。

两大核心数据均取得不错的表现,尤其是盈利能力的大幅提升令人侧目,在去年三季度毛利率提升至20%以上之后,公司的毛利率一直维持在这一“水平线”之上。今年上半年,这一数字提升至21.75%。

宏观层面看,外部环境回暖为潍柴动力实现高增长奠定了基础。据中国物流与采购联合会数据显示,2024年上半年,全国社会物流总额达到167.4万亿元,同比增长5.8%。经济复苏,内需向好,推动重卡市场景气度持续回升。根据中汽协数据,今年上半年重卡市场累计50.45万辆,同比累计增长3.3%。

但显然重卡市场的弱复苏并不足以解释潍柴动力“营收稳健增长,盈利能力显著增强”的优异表现,更关键的还是其抓住了天然气重卡销售的火爆机会,以及自身多元化业务结构带来的价值释放。

近年来,潍柴动力通过积极拓展业务领域,充分利用其核心竞争力,向产业链的各个环节进行战略性拓展。目前,公司已经成功构建了涵盖动力总成、整车整机、智慧物流、农业装备等多个领域协同发展的多元化业务结构。

发动机业务作为公司的传统优势业务,市占率保持稳固,在国内市场龙头优势凸显。报告期内,潍柴动力共销售各类发动机约40万台,同比增长9.8%。

值得一提的是,在今年上半年天然气重卡大幅增长的背景下,潍柴动力凭借持续提升的产品竞争力,其大马力天然气产品系列在业内奠定了明显的优势,从而实现了天然气重卡发动机销量的快速增长。2024年上半年,公司天然气重卡发动机销量约为7.3万台,同比增长77%,这也成为了潍柴动力发动机销量增长的主要驱动因素。市占率方面,潍柴动力的市占率高达63.1%。

中下游方面,潍柴动力旗下陕重汽持续发力。2024年上半年,陕重汽累计销量突破6万辆,同比增长3.6%,市占率达12.6%。其中,天然气重卡的热销,带动陕重汽天然气销售量从2023年上半年的约7000辆提升至2024年上半年的约1.7万辆,同比增长134.3%。销量的快速增长带动规模效应加速释放,推动均摊成本的持续降低,并更直观地体现在其盈利水平上。2024年上半年陕重汽净利润为3.17亿元,同比大增462%。

潍柴动力海外控股子公司凯傲在今年上半年延续了2023年的良好发展势头,成为潍柴动力业绩快速增长的重要推力。2024年上半年,凯傲实现营业收入约57.4亿欧元,同比增长2%,创历史同期新高;净利润约1.8亿欧元,同比增长24.1%,公司收入和利润双双实现正增长。

在农机领域,得益于农机行业景气度提升及公司自身产品结构调整、大马力产品竞争优势明显等积极因素,潍柴雷沃的销量获得进一步提升。报告期内,农业装备产品总销量大幅增长17.5%至约7.7万台,规模稳居行业第一。销量的高增带动雷沃营收的快速增长,报告期内,实现总收入约98亿元,同比增长28.1%,创历史同期最好水平。

二、着眼于未来,如何看待潍柴动力价值?

尽管财报展现出极大的成长性,反观资本市场,公司的股价却仍然处于估值底部,弹性凸显。

Wind数据显示,截至8月23日收盘,潍柴动力A股的市盈率为10.57倍,远低于行业中位值的19.54倍。

但考虑到公司为重卡动力总成龙头企业,在多元化发展的背景下,相较于同行更能够实现超越周期的成长,其稀缺价值凸显,理应享有一定溢价。

券商研报亦印证了这一观点。在半年度业绩预告发出后,中金在研报中表示,公司净利润增长超出预期,预计在“低运价低气价”背景下天然气重卡行业景气度延续,给予潍柴动力“跑赢行业”评级,A/H股目标价为20.96元/20.3港元。这也意味着,按照当前潍柴动力的股价,公司在港A市场均拥有超57%的涨幅空间。

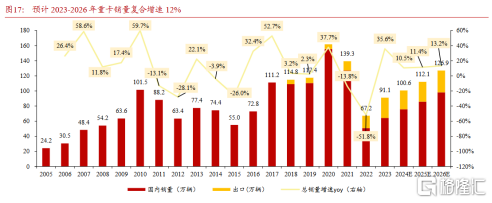

进一步来看,国内内需复苏、海外市场需求增长、天然气重卡结构性增长等多个因素共同推动重卡行业周期底部向上。据浙商证券预测,预计2023-2026年重卡销量复合增速为12%。

这为潍柴动力的价值兑现提供了“肥沃土壤”。

内需方面,今年上半年,国务院常务会议审核通过《推动大规模设备更新和消费品以旧换新行动方案》,推动新一轮大规模设备更新和消费品以旧换新。国家发改委主任郑栅洁亦明确指出,随着高质量发展深入推动,设备更新需求会不断扩大,初步估算将是一个年规模5万亿以上的巨大市场。在政策支持的背景下,设备更新带来的更换需求有望推动潍柴动力产品销量的快速增长。

海外市场也仍然是行业竞争的重点,随着众多海外国家出台经济刺激政策,重卡需求增加,中国重卡出口进入高增长阶段。根据中汽协数据,上半年,中国重卡累计出口量为15.2万辆,同比增长9.3%。对于潍柴动力而言,重卡出海的强劲表现不仅利于子公司陕重汽重卡的出口,而且将带动母公司重卡配套发动机销量的高增长,有助于潍柴整体业绩的快速增长。

另外,在国内天然气供给上量、需求低迷的双重影响下,中国天然气价格和气柴价格比在2023年以来均持续走低。随着天然气柴油价格差异的扩大,天然气重卡的生命周期成本优势和长期使用性价比逐渐显现,促使终端客户购买天然气重卡。国金证券表示,中长期国内天然气价格将保持相对低位,气柴价格比将维持较大差异,天然气卡车的销量有望持续火爆。

天然气发动机相比柴油发动机具有更高的附加值和价值量,单台发动机的收入和毛利率都更高。而潍柴动力深耕天然气发动机多年,天然气发动机长期市占率高达60%左右。因此,在天然气重卡销量持续爆发下,潍柴动力的该项业务有望深度受益于天然气发动机结构性机遇,进一步实现营收和盈利的双增长。

更长周期来看,产业结构的升级也能够推动行业的快速发展。

2月29日,工信部等七部门印发《关于加快推动制造业绿色化发展的指导意见》。2024年政府工作报告提出,实施制造业技术改造升级工程,培育壮大先进制造业集群,创建国家新型工业化示范区,推动传统产业高端化、智能化、绿色化转型。

在此情况下,能够把握时代趋势实现精准业务部署的企业,有望深度受益于产业结构升级带来的增量。

潍柴动力顺势而为,笃定坚持多元化能源动力组合。在传统能源动力方面,公司充分利用强大的科技实力,持续提升柴油机本体热效率,四年四破本体热效率世界纪录,于2024年推出全球首款本体热效率达到53.09%的商业化柴油机;在新能源动力方面,潍柴动力持续加大加快燃料电池、纯电、混动等方向的技术布局和应用。

基于其领先行业的技术和产品,潍柴动力构筑出极高的竞争壁垒,自然能够在提升盈利水平的同时,进一步扩大其市场份额。资料显示,在近十年的研发过程中,潍柴动力共计获得授权发明专利176项、实用新型专利68项。

由此看来,凭借公司自身稳固的基本盘叠加行业转型升级带来的成长机会,潍柴动力未来业绩的持续增长确定性变得越来越高,从而显著抬升了公司的长期投资吸引力。

三、持续高分红,潍柴动力潜力值得市场认证

此外,潍柴动力还计划派发中期股息,按每10股派息3.72元。

这是什么概念?

上半年,潍柴动力分红的金额大约是其利润的55%,以其目前的股价计算,股息收益率超过5%。这样的分红表现,在国有企业中确实属于较为出色的。

实际上,潍柴动力一直以来都有高分红的“优良传统”,以持续且稳定的分红来回馈投资者信任。根据Wind数据统计,公司自上市以来,累计现金分红36次,现金分红金额已超300亿元(含本次中期分红),体现了公司对股东回报的重视。

当然,公司能够执行这样的策略,是基于对其自身未来稳健发展的信心。公司现金流充裕,未来利润端盈利预计也会不差。

由此看来,潍柴动力不仅成长性十足增强估值安全垫,还通过高分红进一步提升投资收益率。因此,对于这样一家高增长、高分红的企业,潍柴动力的价值应当被市场认知。