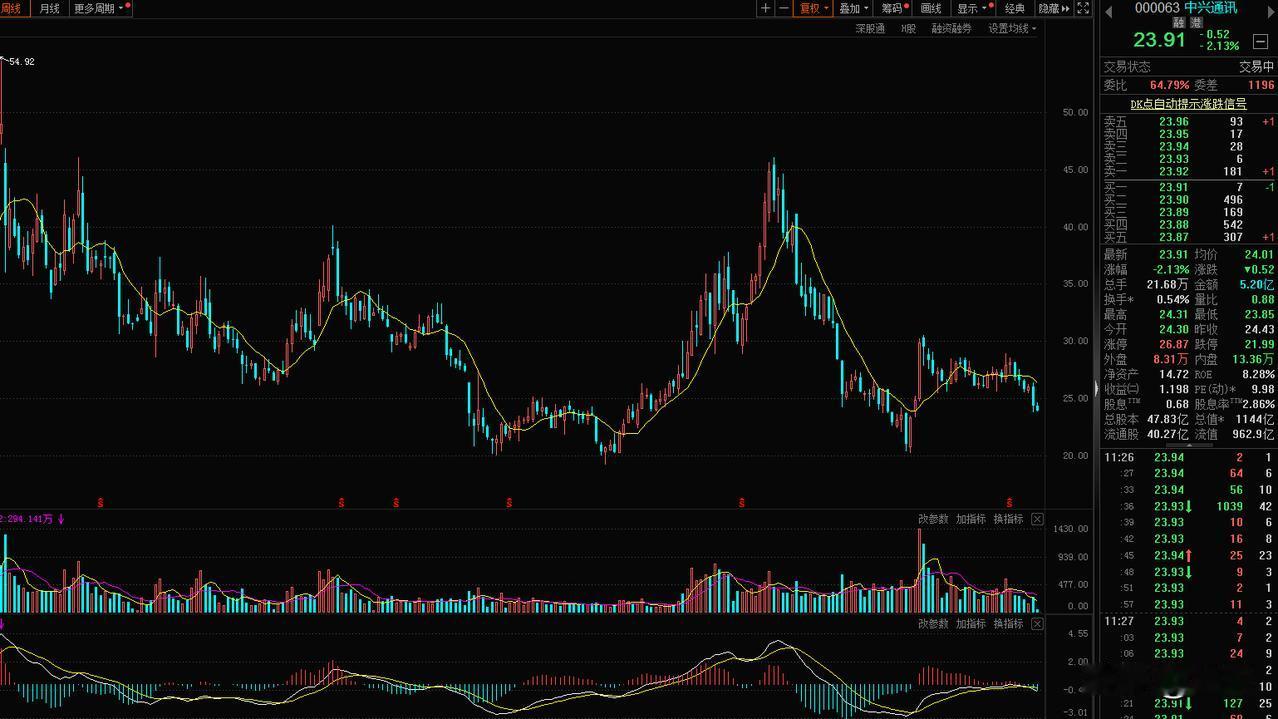

受央行发声、大行卖债、监管等多重因素影响,近期各期限利率普遍上行,导致债市整体表现疲软。尽管债券类理财产品的净值涨幅环比有所收窄,但并未出现破净率大幅上升的情况。

虽然今年以来,银行理财平抑净值波动的保险协存、补息存款、信托平滑机制和收盘价估值接连被监管叫停,但受益于国股大行新一轮存款降息、“存款搬家”,理财公司规模却在节节走高。

l 债市近期大幅回撤,哪类产品受影响最大?

l 在债市降温、理财净值回撤背景下,银行理财规模下半年会如何演绎?

l 在债市“降温”的背景下,从提升业绩稳定和投资者体验的角度,理财产品接下来的资产配置该如何做?

l 面对债市波动,投资银行理财要注意什么?

跟着普益君一起去寻找答案吧!

1、债市近期大幅回撤,哪类产品受影响最大?本轮债市调整中,中长久期及高杠杆产品受到的影响较为明显,而银行理财产品多持有中短端债券,因此产品净值波动幅度整体可控,不过部分通过加杠杆实现高收益的产品对利率的变动较为敏感,应警惕潜在的破净风险。就当前的经济形势来看,债市出现系统性反转的可能性不大,央行的举措主要是为了校正长端利率,并非意在改变债市的整体趋势。预计后续债市逐步企稳,利率在央行合意区间波动,理财产品净值持续下行并出现破净潮的可能性较低。

2、在债市降温、理财净值回撤背景下,银行理财规模下半年会如何演绎?新一轮存款降息,特别是国有大行再度集体下调人民币存款利率,预计将进一步推动存款资金向理财市场转移。虽然一些平抑净值波动的措施被监管叫停,但综合看银行理财产品在风险相对较低、收益相对稳健的特点下,仍然是许多投资者的选择。综合考虑长期利率下行态势、市场低波需求黏性以及理财市场冲量惯性,预计下半年银行理财规模将保持稳定,但也需警惕下半年债市波动对理财市场的潜在影响。

3、在债市“降温”的背景下,从提升业绩稳定和投资者体验的角度,理财产品接下来的资产配置该如何做?首先应密切关注政策导向,近期央行和财政部的政策对债市扰动有所加大,理财短期应兼顾赔率和胜率来优选资产类型,近期可关注非关键期限的长久期债。其次可增加低风险资产配置,相比低等级信用债,利率债和高等级信用债的信用风险更低,更适合在债市降温时配置。最后可增加货币市场基金等流动性较好的资产比例,以应对可能出现的流动性风险。

4、面对债市波动,投资银行理财要注意什么?投资者应充分了解自己持有的理财产品的特性、投资策略、风险等级以及历史表现,这有助于更好地理解产品在当前市场环境下的波动情况,从而做出更为合理的判断。其次,投资者应保持长期视角,避免因为短期波动而做出冲动决策,如果持有的产品没有遭遇较大回撤,考虑到其符合个人的投资规划,那么可以考虑继续持有并等待市场回暖。如果投资者对市场趋势、产品特性或风险管理等方面存在疑问,可以寻求专业的理财顾问或投资机构的建议。总之,面对理财产品出现回撤或亏损的情况,普通投资者应冷静分析、理性应对,并根据自身的实际情况和市场环境做出合理的决策。

理财有风险,理财须谨慎