文/西风

9月20日,深交所公布对洛阳中超新材料股份有限公司创业板IPO终止审核的决定,直接原因是公司及保荐机构海通证券撤回申报/保荐。公司申报IPO于2023年6月6日获得受理,2024年3月16日公布了第二轮问询回复。公司于2024年7月23日收到第三轮问询问题,但未见公布回复。公司本次IPO拟募资12.4亿元。公司此前分别于 2019 年、2020 年申报创业板、科创板IPO后撤回。

公司前身有限公司成立于2003年8月,2015年11月整体变更为股份公司,目前注册资本5600万元。公司控股股东、实际控制人均为裴广斌先生、张金华先生,两人合计控制公司股份总数的 61.61%。两实控人1987年6月均毕业于华南理工大学无机非金属材料专业,本科。系同校同年同专业毕业的同学。

一、工信部授予的“国家级专精特新小巨人企业”,主要产品为超细氢氧化铝产品,市场规模相对较小,存在行业竞争加剧的风险

公司主要从事先进无机非金属材料研发、生产和销售,主要产品包括以超细氢氧化铝为代表的低烟无卤阻燃材料,以及以特种氧化铝、勃姆石为代表的锂电池涂覆材料等。公司是工信部授予的“国家级专精特新小巨人企业”。

报告期内公司产品较为单一,主要营业收入及经营利润来自于超细氢氧化铝产品,贡献营收占比分别为93.22%、89.87%、89.02%。

第二轮审核问询回复“问题 1.关于发行人成长性创新性”显示:目前超细氢氧化铝市场规模相对较小,同行业可比公司中振华股份、中顺新材料等近期大规模扩产,存在行业竞争加剧风险。

下文会提到2023年公司核心产品销售平均单价同比下降、毛利率同比下降超过2个百分点,印证了审核部门提到的该产品面临行业竞争加剧的风险。

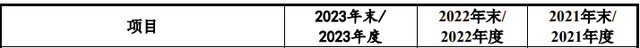

二、2023年营收同比增长12%、扣非净利润同比增长只有0.67%,主营业务毛利率持续下降

2021年、2022年、2023年,公司实现营业收入分别为68147万元、83387万元、93575万元,扣非归母净利润分别为13745万元、14091万元、14186万元。2023年营收同比增长12.22%,但扣非净利润同比增长只有0.67%,完全是增收不增利。报告期公司经营活动产生的现金流量净额均比较理想,年年现金分红,3年合计现金分红1.456亿元。

2023年增收不增利的主要原因在于公司主要产品超细氢氧化铝销售平均单价同比下降3.27%,毛利率同比下降超过2个百分点。

报告期内,公司主营业务毛利率分别为 30.72%、27.70%和 25.84%。报告期内,公司产品毛利率主要因原材料价格、能源价格上涨影响而有所下降。2024 年上半年,公司主要原材料工业级氢氧化铝市场价格呈上涨趋势,导致公司超细氢氧化铝产品单位原材料成本增加,毛利率进一步下降。

公司撤回申报的时间点为9月份,公司对2024年上半年的财务数据已经知晓,可能是2024年上半年的营收、净利润同比下降比较厉害。

三、前两次申报IPO及撤回情况

公司曾于2019年、2020年先后两次申报IPO。而且2016年4月曾在河南证监局进行IPO辅导备案,但在同年9月终止备案。

(一)2019 年度创业板申报

公司于 2019 年 6 月 17 日向中国证监会报送了创业板上市申请,申请材料于2019 年 6 月 25 日获证监会受理。

公司注重研发投入,积极引进高层次研发人员。公司于 2015 年完成了 49 人的持股计划,但未涵盖 2015 年后新进入的部分研发人员。考虑到公司新引入的主要研发人员对公司未来发展具有重要作用,因此,公司计划撤回后拟设立持股平台向研发人员增资扩股,优化激励机制。此外,公司基于当时科创板的上市规则,对是否符合科创板定位条件进行了评估:公司当年经营业绩较好,净利润水平超过 8000 万元,预计市值水平符合相关要求;公司产品性能对标国际同类产品,且公司产销量市场排名位于行业前列,在细分领域具有一定的领先性;公司具备一定研发创新能力,是省级企业技术研发中心。参照当时科创板审核企业的情况,公司认为自身总体符合科创板定位。

公司出于战略发展的考虑,拟于当年通过增资扩股的形式对核心人员进行股权激励,考虑撤回申请并完成股权激励后再申报科创板,有利于公司长期发展。公司于 2019 年 8 月 2 日向中国证监会提交了《关于撤回洛阳中超新材料股份有限公司首次公开发行股票并在创业板上市申请文件的申请》。2019 年 8 月 13 日,中国证监会向公司出具了《中国证监会行政许可申请终止审查通知书》。

(二)2020 年度科创板申报

公司于 2019 年 12 月完成增资扩股,增加股本 150万股,占总股本的比例为 2.68%,覆盖公司核心人员 16 人。

中超股份于 2020 年 10 月 15 日向上海证券交易所提交了科创板上市申请并被正式受理,2021 年 1 月 6 日中超股份与保荐机构完成第一轮问询回复。

2020 年 10 月申报科创板时,中超股份符合科创属性“3+5”评判标准,按照科创板第一套上市标准进行申报并获得受理。

2021 年以来证监会和交易所进一步重申科创板定位,从严把关。经中超股份和保荐机构审慎评估,认为公司的科创属性不够突出。最终公司决定,2021年 1 月 20 日申请撤回了本次上市申请。

(三)前次申报科创板撤回后公司的整改情况,公司经营情况、上市规划及中介机构主要工作情况等

2021 年至今,公司持续深耕先进无机非金属材料领域,提升技术水平、扩大生产规模并提升经营业绩。同时对公司治理和内部控制等进行了进一步的梳理和完善。期间主要整改事项包括:

(1)进一步完善公司治理及内控制度。辅导机构会同发行人梳理了已经建立的股东大会、董事会、监事会等组织机构、内部决策和控制制度以及财务、内部约束和激励制度。

(2)进一步完善财务会计管理制度。辅导机构会同发行人进一步完善公司财务会计管理体系,依照《企业会计准则》及其他相关规定建立健全公司财务会计制度,并依照相关要求持续运行。

(3)进一步完善销售、采购合同的内控管理。对部分合同订单仅以传真件或复印件形式留档的情况进行整改。本次报告期内上述情况已整改完成。

(4)公司进一步规范了内部收发存审批流程,对于原先存在原材料领料审批滞后的情况进行了整改。本次报告期内上述情况已整改完成。

(5)公司 2019 年在与客户结算时存在部分票据找零的不规范情形,违反了票据往来应基于真实交易背景的相关规定,涉及票据金额较小,占当年票据交易总额的比例较低。目前已整改完毕,本次报告期内不存在票据找零等无真实交易背景的票据往来。

(6)规范公司对于研发废料的会计处理。根据 2022 年 1 月执行的《企业会计准则解释第 15 号》的要求对研发产出物的会计处理进行了规范。公司将研发废料的处置视同销售处理,将收到的不含税对价计入“其他业务收入”科目,并结转相应成本计入“其他业务成本”科目。

(7)规范公司有关股份支付的会计处理。根据股份支付准则应用案例,将股份支付确认方式由一次性确认修改为按服务期摊销确认,并作前期差错更正处理。

(8)针对上市板块进行针对性的辅导和培训。2023 年 2 月,中国证券会发布全面实行股票发行注册制相关制度规则,对主板、创业板和科创板各板块上市标准、定位、董监高责任进行了规定。辅导机构针对拟申报板块对公司及其董监高进行了针对性辅导培训。

四、第二轮问询的主要问题

2024年3月16日,第二轮问询的回复公布,共7个问题:关于发行人成长性创新性、关于历史沿革、关于客户分散情形下收入真实性核查、关于原材料与能源单耗、关于供应商变动、关于毛利率水平合理性、关于其他财务问题。

公关不到位,用你的钱办你的事,今天花1万,过关了稳赚1千万,假如花1百万,1千万,请给财务算一下稳赚多少