之前招商银行和平安银行分别以2023年年报做了初步价值估值,但兴业银行2023年年报业绩表现太差,净利润同比下降比较明显,故以去年年报数据为基准做估值分析不太合适。现兴业银行已经披露了一季度财报和上半年财报,可以以最新的财报数据为依据进行估值分析。与招商银行和平安银行不同,兴业银行以对公业务为主,商业模式偏传统银行,故以PB方法来进行估值。

上周以招商银行2024年上半年财报数据为基准完成了2024年估值分析,接下来沿用类似的思路和方法,以兴业银行2024年上半年财报数据为基准和参考进行估值分析。因兴业银行业绩波动性较大,故只预测明年的分红和估值。下面将从四个方面做介绍,详细如下。

一、利润分析

分析:如上图所示,可以看到归属本行股东和归属本行普通股股东的净利润。由此,计算出利润增速如下:

由上可以看出,2024年上半年归属本行股东净利润同比增长0.86%,归属普通股东的净利润同比增长0.93%。

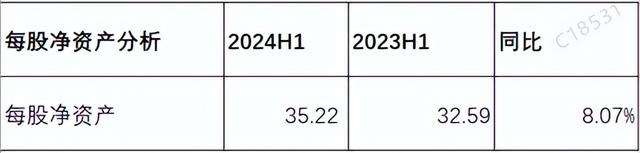

二、每股净资产分析

分析:如上图所示,根据以上数据计算出2024年上半年每股净资产较年初增长情况如下:

由上可以看出,每股净资产较年初增长2.98%,按全年预测预计6%左右;其次,再看每股净资产同比增长8.07%。

三、2024年分红预测

分红预测以2023年归母净利润为基准,再结合2024年上半年财报披露的净利润增长情况,通过利润增速进行预测分析。假设分红占归属普通股股东净利润和去年保持不变,即分红增速等同于利润增速。下面以保守、中性和乐观三种情形计算每股分红结果如下:

分析:如上图所示,按2024年上半年归母净利润同比增速为基准做参考,保守估计增速为0%,预测2024年分红金额为1.040元,以2024年9月20日收盘价16.25元为基准,计算出未来的股息率为6.40%;

按中性1%计算,预测2024年分红金额为1.050元,以2024年9月20日收盘价16.25元为基准,计算出未来的股息率为6.46%;

按乐观2%计算,预测2024年分红金额为1.061元,以2024年9月20日收盘价16.25元为基准,计算出未来的股息率为6.53%。

由上可以看出,按以上三种情形预测的分红,以当前股价推算出来的股息率在6.40%-6.53%之间,明显高于一般银行理财产品收益率。

四、估值预测

4.1 PB估值

估值预测分别根据保守、中性和乐观三种情况进行分析。正如前面所说考虑到业绩波动性比较大,业绩确定性不是特别高,故设置了一定的安全系数,即0.9,预留一定的安全边际。接下来逐一展开。

4.1.1 保守估值

分析:以上是根据2024年中报净资产较年初增速年化后作为基准做参考,在保守情形下同比增速为4%进行估值预测。由上可以看出,当前股价PB只有0.48,买入价是按0.55PB计算的,高于当前股价,处于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.8之间属于合理估值;高于1PB,可以清仓了。

4.1.2 中性估值

分析:以上是根据2024年中报净资产较年初增速年化后作为基准做参考,在中性情形下同比增速为6%进行估值预测。由上可以看出,当前股价PB只有0.48,买入价是按0.55PB计算的,高于当前股价,处于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.8之间属于合理估值;高于1PB,可以清仓了。

4.1.3 乐观估值

分析:以上是根据2024年中报净资产较年初增速年化后作为基准做参考,在乐观情形下同比增速为8%进行估值预测。由上可以看出,当前股价PB只有0.48,买入价是按0.55PB计算的,低于当前股价,高于价值低估区域,可以考虑加仓;0.8PB可以考虑卖出,介于0.55-0.8之间属于合理估值;高于1PB,可以清仓了。

4.2 自由现金流估值

估值预测分别根据保守、中性和乐观三种情况进行分析。对于兴业银行业绩波动性较大,为考虑更多安全垫,故安全系数比中报估值做了调低,即安全系数设置为0.85银行不同于其他行业,自由现金流以分红更合理。当前环境下,市场偏悲观,故以4%作为无风险为依据,以他倒数作为倍数作为合理估值,即25倍为合理估值,20倍以下为买入价,30倍以下为清仓价。接下来逐一展开。

特别说明:2024分红预测数据来源于前面的分红预测。

4.2.1 保守估值

分析:以上是根据2024年分红预测保守情况下进行估值分析。由上可以看出,合理估值为22.10;买入价为17.68,说明当前股价处于明显低估区域;26.52为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

4.2.2 中性估值

分析:以上是根据2024年分红预测中性情况下进行估值分析。由上可以看出,合理估值为22.32;买入价为17.86,说明当前股价处于明显低估区域;26.97为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

4.2.3 乐观估值

分析:以上是根据2024年分红预测乐观情况下进行估值分析。由上可以看出,合理估值为22.54;买入价为18.03,说明当前股价处于明显低估区域;27.05为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

由上可以看出,相比前面的PB估值方法,自由现金流买入价估值明显偏高,但合理价格基本可以匹配。故可以两者相结合来看,两者相较取小者,可能会更合适一些。以上只是方法,根据自己的风险偏好和承受能力进行选择,适合自己就是最好的。

五、可转债转股价

分析:如上图所示,根据兴业银行发布的债券转股价格公告。调整前转股价为23.29元,再减去今年的分红金额,调整后的转股股价为22.25元。如果今年想要顺利完成强赎,22.25*1.3=28.93,即强赎价格为28.93元,按照9月20日的收盘价16.25元为基准计算,预计收益率为78%。

展望2024年下半年,受持续支持实体经济和减费让利等影响,整个银行业经营压力依然比较大。对于兴业银行来说,上半年受益于以量补价方式拉动营收增长以及压降费用等措施,实现了营收和利润同比增长。下半年受资产收益率和负债成本率等影响,营收和利润可能预期更好。具体情况如何,让我们拭目以待三季度财报表现吧!

以上只是个人看法和见解,切莫作为投资建议!特别提醒,任何投资活动都需你独立思考和决策!