前两天网叔和大家聊了,我们为什么要投资。

从后台私信和留言来看,大家反响非常热烈。

今天我们就顺着这个话题,继续往下聊。

上次说到,

投资,就是趁着我们现在赚的比花的多,把暂时用不到的钱,留到以后去用。

而且,

投资并不是你想不做就可以不做的事情。

把钱存到银行里,也是一种投资行为。

今天,我们再来聊聊另一个灵魂问题:

投资到底投什么资产?该怎么投?

网叔平日里和大家聊的更多的是投资操作、理念以及一些热点事件。

这种触及“灵魂”,直面初衷的源问题,很少和大家聊。

但网叔深知,这种问题,大家如果没有想明白,

很容易被各种热点带着走,很容易“高位站岗”。

经历了21-24年这轮牛熊,当网叔再次思考这些源命题,感觉答案越来越清晰,越来越坚定。

就好像巴菲特的很多金句,初读感觉也就那样,

经过一轮牛熊周期后再读,感觉明显不同了。

经历多轮牛熊周期,反复思考复盘后再读,

你才能真正体会到老巴到底有多牛。

很多大道至简的问题,答案再简单明了不过。

但对于答案的坚定程度,

只有亲身经历过牛熊周期,彻夜辗转的反思过,反复复盘过,

才会越来越坚如磐石。

这种坚信程度,很大程度上决定了我们能否穿越牛熊,真正赚到时间的复利。

就像一个百米赛跑运动员,思考的永远都是怎么做才能跑的更快。

一个优秀的销售人员,思考的永远是如何才能把东西卖出去。

最终的答案,都会越来越指向一个方向,让他们越来越坚定。

1.0

大多数普通人能接触到的资产,并不是特别多。

说来说去,无非是房子、股票、债券、黄金、基金、现金这些。

(PS:个别比较厉害的人,能够投资到一些另类的资产,比如私募基金、衍生品、大宗商品等。)

我们一个一个来聊。

过去,大家普遍愿意把赚来的钱用来买房子。

一方面是刚需。

结婚、养娃、养老……全都需要买房。

年龄越来越大,没有房,甚至相亲的成功率都会降低。

另一方面,是时代红利。

过去的20年是中国城镇化最快的20年。

很多人会发现,

工作了十几年攒下的积蓄,还不如房子升值带来的财富。

但这几年,情况好像不太一样了。

到2023年,我国的城镇化率已经达到了66.16%,像北京和上海更是接近90%。

要知道,发达国家的城镇化率整体在80%左右。

根据中科院的报告,我们国家可能在2035年左右,接近这个数字。

城镇化率进一步提升的空间,不大了。

其实过去几年,城镇化率的增长已经放缓。

虽然城镇化率和房价的走势没有必然关系,

但不得不说,往未来看,

从农村涌向城市的人,不会像以前那么多了。

而且随着老龄化加剧,新生儿越来越少,我国人口从22年起就已经进入负增长时代。

这也就意味着,房子作为一类资产,整体进入了存量时代。

过去那种无论在哪里买房,都能躺赚的时代,一去不复返了。

现在再去买房子,所需要做的功课,不亚于买股票。

你需要考虑产业、地段、发展规划、人口流入流出……

而且房子这类资产,需要的资金量大,流动性差。

稍有不慎,可能要亏掉几年甚至半辈子的积蓄。

最近三年,全国的住房价格指数大部分时间都在100以下。

也就是说每年的房价,相比上一年都是跌的。

这还是全国平均的水平。

如果具体到个别城市,可能更惨。

网叔相信,大家在生活中也有感受。

9月底以来,国家出台了一系列政策,要让房地产行业企稳止跌。

这几个月确实有好转的迹象,但房价能否就此彻底逆转,还是未知数。

2.0

说完了房子,我们再来说债券。

对于我们普通人来说,感受最深的就是,这两年存款的利息下降了。

其实,同样下降的还有债券的利息。

上面这张图是过去十几年的10年期国债收益率,可以看到目前已经降到了2%左右。

也就是说,如果你现在去买国债,长期投资,买上10年。

你能获得的回报不过是每年2%。

要知道,国债是非常安全的一类资产,国家几乎不会欠账不还。

但是,安全是有代价的。

这个代价就是收益率很低。

有人说,我投资债券可以不选择国债,有很多收益率比较高的债券。

不知道大家还有没有印象,一年多前,有很多理财产品都亏钱了。

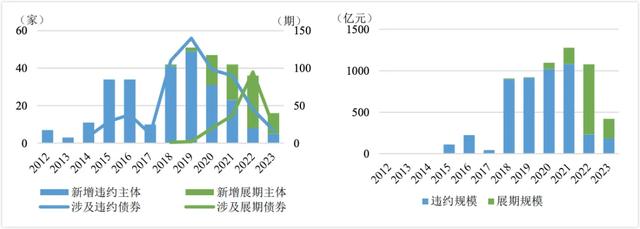

这事件背后,就是债券主体的大量违约。

目前,大量的债券类产品已经实现了净值化管理。

说人话,就是不保本了。

看着利息很高的债券,或许某天它就不还钱了。

你惦记别人利息的时候,别人可能在惦记你的本金。

3.0

黄金是这两年比较热门的资产。

这两年网叔身边配置黄金的小伙伴,都收获了还不错的收益。

和债券相比,黄金还是能够抵御一定的通胀的。

但是黄金并非一直表现的这么好。

把时间拉长,你会发现,黄金的波动还是挺大的。

如果考虑到通胀的影响,

我们到今天也没有突破黄金在1970年代的高点。

如果我们在前一个高点入场买黄金,

那么到今天为止,我们的购买力没有下降太多,但也没有什么增长。

在合适的时间配置一些黄金,是还不错的选择。

4.0

基金只是一种产品形式,它投资的最终不过是股票,债券,黄金,现金等等。

搞清楚了这些底层资产的逻辑,基金的逻辑也就清楚了。

基金解决的是这样一个问题:

你明确看好某一类资产,

却又不知道如何在里面精挑细选。

这个时候,挑选一些优质的基金,是比较好的选择。

至于现金这类资产,网叔就不多做分析了。

对比了那么多类资产,最后我们再来看股票。

网叔上次和大家展示了下面这张图。

从200多年的资产表现来看,股票类资产的表现远远胜于其他的资产。

有人说,网叔,你用的股票数据是美股的啊。

没错,美股确实是全球表现最好的股市。

纵观200年,几乎是一条斜向上的直线。

但是很多人不知道的是,美股也有过长期横盘的时候,

比如从1966年开始算,一直到1978年,

10多年的时间里面,标普500一直徘徊在100点。

像不像我们的3000点?

你知道现在标普500是多少点吗?

接近6000点。

如果你对当时的美国人说,

虽然横盘了十几年,但是再过40年指数要涨60倍。

别人一定以为你疯了。

但这就是现实。

网叔再给你讲一个反直觉的事情。

如果我们拿沪深300指数来代表中国最优质的股权资产,

沪深300指数是2005年发布的。

从那个时候到现在,

沪深300的涨幅并没有低于标普500非常多。

图中蓝色的线是标普500指数,K线是沪深300指数。

可以看到,在绝大部分时间,沪深300甚至跑赢了标普500。

但为什么大家都觉得A股赚不到钱呢?

因为我们牛短熊长,

几个月的时间,指数可能就翻倍了。

大多数人在底部没有买入,

反而是在接近顶部的时候往里冲。

然后又要花费好多年的时间去消化那几个月的涨幅。

投资体验非常差。

但这并不意味着,

股市就是赌场,股市就是赚不到钱。

沪深300在2005年的时候是1000点,现在是4000点。

年化收益也有7.2%,这还没有包括股息的收益。

5.0

我们一类一类资产梳理下来,就会发现,

在所有的资产里,哪怕是在中国,股票类资产依然是比较优质的投资品种。

但为什么大多数人就是赚不到钱呢?

这里面有两个关键点,

不明白这两点,就算股市长期收益率还不错,你也可能不断亏钱。

第一个关键点是,要买有业绩支撑的优质公司。

一个公司的市值,

一般是公司的净利润乘上一个对应的倍数,就是我们常说的市盈率。

用公式表示,就是:

MV = EPS × PE

一家公司一年赚一个亿,

市值可能是10个亿或20个亿。

这其中的差别就是市盈率的不同。

长期来看市盈率是波动的。

A股的时间不够长,我们拿港股举例子。

从下面这张图可以看出,

半个世纪以来,港股的市盈率总体上来说,

就像心电图一样,上下波动。

市盈率反映的是大家乐观或悲观的情绪。

也就是我们常说的贪婪和恐惧。

一般来说,市盈率是在一个区间内来回变动的。

如果特别低,过阵子就会高起来;

如果特别高,过阵子也会低下去。

但最终支撑市值的,是公司的业绩。

只要一家公司的业绩不断增长,那么这家公司的股票就会不断上涨。

所以买到那些有业绩支撑的优质公司,

是给你的投资上了第一道保险。

第二个关键点是,尽可能买在低位。

我们国家的股市和国外的股市,

虽然结局类似,但过程完全不同。

如果没有在低位买入,而是在高位接盘,

你可能要花好几年的时间才能回本。

最常见的情况是,

你熬啊熬,最后实在熬不住了,

砍仓出来了,股市见底了。

好像主力资金就缺你这100股一样。

这就是追高买入的典型心态。

明白了这2点,你才有可能在市场上赚到钱。

最怕的就是,

你看到别人追高垃圾股赚了钱。

一开始还犹犹豫豫,

但对方实在是赚太多了,

实在是太眼红了,

最终你也奋不顾身的跳进去,

然后亏惨了。

6.0

段永平曾经说过一句话:做对的事永远比把事情作对更重要。

什么是对的事?

在网叔看来,首先就是哪些事情不能做。

人之所以会把事情搞砸无非三个原因:

1、眼红别人赚钱,冲动下场。

俗话说的好,一年翻倍的多如牛毛,三年翻倍的凤毛麟角。

只要行情有,股神遍地走。

投资不要冲动,很多人出门买菜,一块两块的斤斤计较。结果到了投资上,三千五千的想都没想就扔出去了。

这是大忌。

2、以为自己懂了,其实没有。

最常见的就是有些朋友买自己身边的公司。

比如前两年买B站的。

很多人说B站的数据好啊,用户在增长。

结果,

既没有明白公司的利润和用户没有直接关系。

也没有明白公司的估值是贵还是便宜。

于是乎,

买在了山顶上,独自美丽。

3、自己很懂,但上了杠杆,遭遇了黑天鹅。

这个例子有很多了,身边经常有上了很大杠杆的朋友,公司可能只是正常波动,因为上了杠杆,自己被迫提前割肉离场。

大多数的新手都会犯第一类错误,

做了两年的容易犯第二类的错误,

很多老手都死在了第三类错误上。

就好像每个人都会感慨自己怀才不遇,

总有一种亏钱的方法适合你。

7.0

什么才算是真懂投资?

(1)我知道这项资产的底层运作逻辑,了解其基本面,能大致判断是便宜了还是贵了。

(2)我知道现在买入潜在风险有多高,潜在收益又多大。

(3)我清楚我自己对这项资产的了解程度,并且根据我的了解程度和资产特性合理分配仓位,针对市场各种可能出现的情况都有应对措施。

本质上就是知己知彼知逻辑,并且能做好应对方案。

你可以不必细致到研究员那种深入程度,但必须对大致情况有所了解,在大方向上绝不能犯错。

大多数人连第一层都没搞懂,就拿着身家性命甚至加杠杆贸然入市,网叔看了都替他们感到害怕。

财不入急门,

先搞懂这个市场,至少在大方向上搞懂,找清自己的定位,任何时候入场都不晚。

网叔希望大家赚钱,但网叔更希望大家赚到的是踏踏实实的钱,能够睡得着觉,落袋为安的钱。

如果你懂了,我们就一同前行。

如果你暂时不懂,也不用慌,多沉淀沉淀,多看看网叔的文章。

网叔的这班“车”一直都在。