在《牛市选主动基金还是指数基金》一文中,懒人养基通过对过往数据的分析,得出了主动基金熊市稍微落后、牛市优势明显,牛市第一阶段(估值修复阶段)稍微落后、牛市第二阶段(业绩驱动和戴维斯双击阶段)优势明显的结论。

主动基金的“主动管理”主要是基于基本面分析、从基本面出发优中选优构建投资组合的逻辑,它能在业绩驱动(基本面驱动)阶段创造超额收益是很容易理解的。

而在一轮完整的大牛市中,第一阶段的估值修复行情通常只是“开胃菜”,由基本面持续改善引发的第二阶段业绩驱动行情,以及业绩和估值双升的戴维斯双击行情更值得期待。

因此,主动基金在熊市和牛市第一阶段稍微落后,不应该成为我们忽视或冷落它的理由。在A500等指数基金大热之际,我们不妨换个视角,适当关注一下有潜力的主动管理基金经理。

今天就来认识一位擅长挖掘消费新趋势的基金经理,大消费行业专家——泉果基金董事总经理、基金经理孙伟。

01

我们先来回顾一下孙伟的过往业绩。

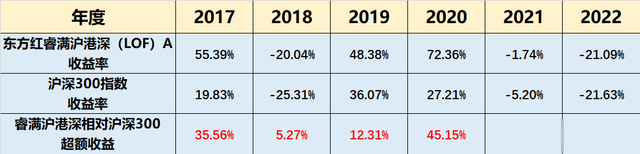

孙伟的代表作是东方红睿满沪港深混合(LOF)A(以下简称“睿满沪港深”),自2017年1月10日开始管理至2023年6月3日卸任,期间累计回报达125.25%,同类排名前11%;同期业绩基准仅为16.43%,睿满沪港深相较业绩基准超额收益达108.82%。

孙伟管理过的其他三只基金,东方红新动力混合、东方红睿泽和东方红智远,在他任职期间相较业绩比较基准也都实现了超额回报。

(数据来源:基金定期报告)

孙伟管理时间最长的睿满沪港深,在其任期的每一个完整年度,均跑赢了沪深300指数,且超额收益显著。

(数据来源:基金定期报告,指数收益数据来自WIND)

还有一个非常值得一提的细节是,在孙伟的投资组合中,持有3年以上的个股展现出了“高胜率”的特征,详见下表。

(持股信息来自东方红睿满基金定期报告,个股涨跌幅数据来自WIND)

孙伟投资组合中持有超3年的16只股票中,12只上涨,4只下跌,选股胜率高达75%;持股期间上涨个股平均涨幅高达 155.17%,而下跌个股平均跌幅仅14.13%。

孙伟以优秀的业绩和较高的胜率,获得了投资者的认可,最高管理规模超过330亿元。

(最高管理规模数据来自东方红睿满沪港深、东方红睿泽和东方红智远2021年二季报)

02

孙伟能取得如此不俗的业绩,首先应归因于在投资方向上聚焦于自己的核心能力圈。

消费研究员出身的孙伟在投资中专注于大消费,以他的代表作睿满沪港深为例,大消费板块的长期持仓占比高达74.24%,其他行业占比仅为25.76%。

但在消费板块的投资中,孙伟与聚焦于白酒的其他消费主题基金经理不同,孙伟任职期间,睿满沪港深的白酒持仓始终低于5%。

(数据来源:基金定期报告)

孙伟更能把握消费新趋势,在他看来,大消费板块是最具备韧性的行业,除了传统意义上的食品饮料行业,消费电子、家电制造、互联网、服饰和潮玩文创等众多领域同样蕴含着巨大的投资机会。

而国内14亿人口市场消费需求方兴未艾,诸如情绪消费、健康消费、消费出海等趋势未来有望为整个行业带来新的投资机会,值得进一步挖掘和开拓。

具体投资策略方面,孙伟追求高胜率,把握【成长+股息】两条主线。

一方面,优选估值合适且具备持续分红能力的稳定型企业,作为投资组合的基本盘,保证投资组合的胜率,此为“守正”;另一方面,严格筛选ROE和毛利率高、竞争格局良好的成长型企业,追求一定的赔率,进一步增厚投资组合的收益,此为“出奇”。

那些有一定预期增速、又有稳定股息分红,兼具“成长+股息”特征的高胜率资产,更是孙伟的最爱。

孙伟在大消费板块具备出色的挖掘个股的能力,其挖掘的预调酒、啤酒、运动服装、家具、食品等行业的个股,对其业绩贡献较大。

出于对挖掘出来的个股的信心,孙伟还敢于和善于长期持股,其持股周期长于同类平均,换手率<2倍,远低于同类平均4-5倍的换手率水平。

例如,从2017年底即持有的BRGF和CQPJ,截至2020年底涨幅分别为718%和512%,大幅领先白酒龙头,分别列食品饮料行业该区间涨幅榜第1位和第6位。

(个股信息来源:基金定期报告,个股涨幅数据来源于WIND)

家居孙伟对心仪的个股敢于重仓,因此其投资组合的个股集中度较高,前十大持仓占比始终维持在40-60%,高于同类平均的25-40%,具有较强的进攻属性。

与此同时,得益于孙伟广阔的大消费视野,选股和持仓细分行业分散,又有利于控制回撤和平滑波动,从而使投资组合进可攻、退可守,可以进一步提升投资者的持有体验。

03

根据兴业证券经济与金融研究院今年9月发布的研究结果,大消费板块是近5年现金分红绝对量的主力;而2024中报显示,消费板块分红比例最高,为57.6%,大幅高于全部A股43.4%的分红比例。

(数据来源:兴业证券经济与金融研究院2024年9月发布的《除了低波,如何优化多元资产中的红利策略》)

大消费板块正好是“成长+股息”——“10+3”(即预期增速10%左右+股息率3%左右)为特征的新时代核心资产的重要组成部分。

(数据来源:兴业证券经济与金融研究院2024年5月发布的《15+3:新时代的核心资产》,增速及股息率均采用2024年预期,数据截至2024/04/30)

特朗普回归,出口受限,未来数年,内需拉动经济增长、持续提振消费将成为可以预见的政策方向。

随着各种利好政策的不断推进,大消费板块已开始展现出强劲的增长势头,今年有望成为消费行业向上的拐点。

来自WIND的数据显示,截至上周末(11月1日),中证主要消费指数、中证可选消费指数和中证消费服务领先指数的PE-TTM分别为21.87、18.33和10.22,分别处于近十的1.76%、20.59%和36.08%分位值;三个消费指数的股息率分别达到2.75%、2.62%和3.37%,分别处于近十年97.06%、96.08%和91.96%分位值。

无论从估值还是股息率来看,大消费板块已经具备了较高的投资价值。

而市场对消费的预期仍然较低,导致估值处于低位,恰好为投资者提供了潜在的投资机会。

04

身为大消费行业专家、拥有14年证券从业经历和7年投资管理经验的孙伟在履新泉果基金后,带着自有资金跟投,快速成立了一只开放式大消费主题基金——泉果消费机遇发起式基金(022223)。

产品采用发起式,基金经理和公司出资成立并持有不少于3年,与投资者共进退。

消费不会消失,而是转移:尽管白酒、地产等行业短期面临压力,但是潮玩、宠物、演唱会、美容保健等消费新趋势正在崛起;海外发达国家普遍经历了消费变迁,在经济增速减缓之后,大消费板块韧性凸显。

看好大消费和主动管理基金后市表现的朋友可以逢低分批布局。

本文观点仅供参考,基金梳理和分析不构成投资建议。