前面几篇文章,我以自由现金流、净现金、净利润的角度对中远海控、中国神华、中国海油、中国船舶这4支明星周期股进行了历史复盘,今天来个大总结,结束这个系列。

重资产占比中远海控:38%;

中国神华:53%;

中国海油:60%;

中国船舶:15%。

之所以单独把重资产拎出来,是因为资产越重,一般来说资本开支对公司的影响就越大,供给端的变化对股价的指示意义就越显著。

可以看出,煤矿和石油是资产很重的行业,供给端的资本开支对这两个行业影响很大。煤炭的供给侧改革直接促使2016年以后煤炭的恢宏走势,石油虽然受各种因素影响,但是5年一个周期的规律还是有迹可循的。

股息率和分红率中远海控:股息率5.5%,分红率5年平均值为23%;

中国神华:股息率5.7%,分红率5年平均值为80%;

中国海油:股息率4.9%,分红率5年平均值为63%;

中国船舶:股息率0.57%,分红率5年平均值为39%;

理论上,股东的回报率由股息率、业绩增长率、估值变化率三部分组成,说不看重股息率的人根本就没理解投资的真谛。拉长时间,估值变化几乎没有贡献,股息率是股东实实在在保底的收益率。

分红率体现了公司管理层回馈股东、与股东共同分享果实的意愿。神华和海油在这方面做的很好。船舶和集运行业由于周期长,业绩波动大,在这方面就做的差强人意了。

自由现金流

巴菲特说过,公司的内在价值取决于公司未来自由现金流的折现。可以说,返璞归真,自由现金流就是这个公司实力最终的体现。

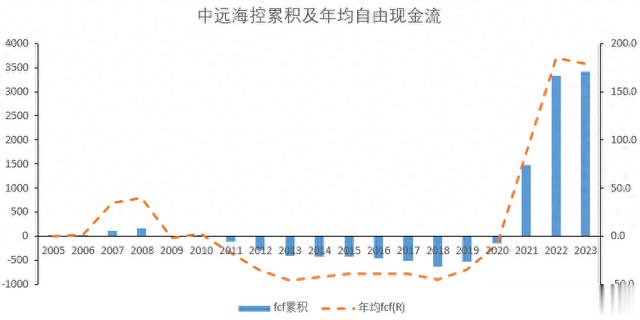

看图说话,中远海控是这4个行业内最暴利的一家,现金流极不稳定,最考验持股人的战略定力。

中国船舶能好一点,周期上行和下行期泾渭分明,有一定的延续性,不会突然大变脸。

神华非常优秀,是煤炭行业的标杆。累积的自由现金流一年比一年好,年平均现金流虽然随着周期波动性变化,但是明显能看出,呈现波动收缩趋势,越来越稳定。

中国海油,我愿称为周期之神。虽然处于神鬼莫测的石油行业,油价波动极大,但是看公司的业绩,看最终体现的自由现金流,尤其是年均现金流,波动极小,而且稳定的逐渐攀升,简直太棒了。对于这么优秀的公司,只要买的低,你就偷着乐吧。