导读

周琴:银河期货能化投资研究部氯碱高级研究员。

核心观点:6月烧碱现货供需仍旧偏弱,现货价格难涨,烧碱盘面仍受拖累,09合约是旺季合约,当前山东32%液碱价格760元/吨,折百2375元/吨,盘面2836,盘面仍旧显著升水现货460,估值依旧偏高。

PVC社库压力依旧很大,6月供需仍旧偏弱。5月上涨主要是交易宏观政策强预期,但从目前黑色的表现看,预期交易已经有所转弱,加上PVC的弱现实,价格面临回落压力。后期关注宏观政策的效果如何。

正文

PVC2409合约日线

本文来自于06.02晚上“牛转钱坤”直播中关于烧碱、PVC的分享内容。

【烧碱】

1、市场回顾

5月份的烧碱盘面呈现先涨后跌的走势,5月初主要是受到05合约交割的影响,买方的接货超市场预期,09和05合约一起上涨,加上09合约是属于旺季合约。

随后氧化铝价格大幅上涨,对烧碱价格也有比较大的带动作用,尤其在5月21号,氧化铝盘中触及涨停,烧碱盘中也触及月内高点2978元/吨。随后氧化铝价格震荡走弱,烧碱盘面也开始下行。

5月山东32%液碱市场现货平稳运行,仅在月末有小幅上调。因而在烧碱盘面上涨过程中,基差持续走弱,月内09基差最低至-600以下,09合约估值来到高位。5月下旬烧碱现货不温不火,仍在低位小幅波动,氧化铝价格震荡走弱,烧碱盘面下行,估值下修。

2、产量

5月烧碱产量345.6万吨,日均产量环比增长1.3%,同比增长5.5%,累计同比增长3.5%。

5月份烧碱新产能投放约34万吨。6月份预计共有56万吨的新产能投放,共有20万吨在山东生产,如果装置投产,对山东的价格有一定的利空。

从存量装置的检修来看,5月中下烧碱检修集中。6月检修装置偏少,山东地区检修也少,环比5月检修损失量下滑。

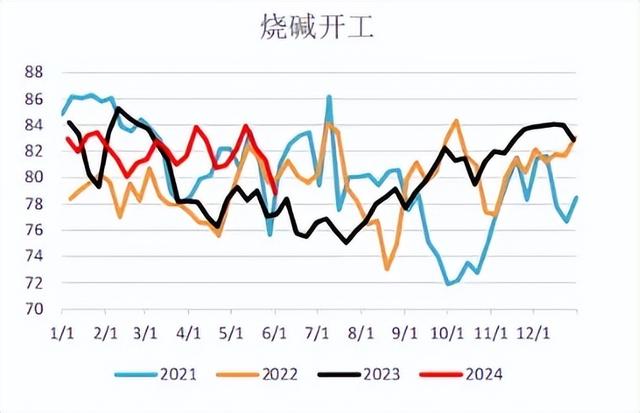

5月中下烧碱开工明显下滑,从83.92%降至月底的78.8%,环比降了5个百分点左右。5月烧碱周均开工81.7%,环比3月下降0.4个百分点,同比上升3.3个百分点。

从目前的烧碱利润和氯碱综合利润看,6月烧碱大概率不会减产。山东烧碱利润223元/吨,氯碱综合利润621元/吨。

3、需求

(氧化铝)

5月份氧化铝的运行产能逐步上升,4月底运行产能8330万吨,5月底提升至8650万吨,开工率83.6%,当前运行产能是年初至今的最高水平。

在氧化铝全行业基本实现盈利的状态下,企业高产满产的意愿高涨,在部分厂家进口矿到港和到厂增加,以及国产洞采矿恢复预期下,部分氧化铝企业提前提高运行产能,全国运行水平较前期有所提升。

截止到5月份,国内氧化铝实产产量为728万吨,月度日均产量23.46万吨左右,相较上月每天增加6600余吨。1-5月氧化铝产量3481万吨,同比增长1.73%。

分企业推演未来60天氧化铝运行情况,阿拉丁预计氧化铝平均运行产能将主要集中在8600-8800万吨之间。

(非铝需求)

6月非铝需求仍处于淡季当中。

(出口)

今年烧碱出口进一步下降,1~4月份累计同比下降将近24%。烧碱出口没有增量,仅在阶段性放量的时候对50%价格有一定提振作用。

4、总结

5月中下旬随着烧碱检修增加产量下滑,液碱工厂库存环比去库,但库存仍旧处于往年同期高位水平。

供应端,6月烧碱检修环比下降,新产能面临56万吨新装置投放预期。需求端,非铝需求仍旧处于淡季,氧化铝方面,5月氧化铝运行产能逐步爬升,国内氧化铝有新增产能投放预期。

预计氧化铝平均运行产能将主要集中在8600-8800万吨之间。烧碱出口难觅亮点,仅阶段性对50%碱价格起到提振作用。

整体而言,6月烧碱现货供需仍旧偏弱,现货价格难涨,烧碱盘面仍受拖累,09合约是旺季合约,当前山东32%液碱价格760元/吨,折百2375元/吨,盘面2836,盘面仍旧显著升水现货460,估值依旧偏高。

策略上,09合约在高估值明显下修以后,可以逢低做多。

【PVC】

1、行情复盘

5月PVC呈上涨态势,PVC基差维持弱势大贴水,9-1价差低位窄幅波动。5月PVC突破上涨核心逻辑在于房地产政策密集出台,政策预期强,加上PVC供应端检修再次增多,开工明显下滑,市场也担忧PVC交割库容不够,形成一定的共振。再加上PVC高库存和利润亏损已经持续2年多,估值和绝对价格低位。

2、库存

PVC自2022年开始持续高库存,目前高库存已经持续2年半时间。当前PVC行业库存95万吨,去年同期96.2万吨。

PVC的行业高位库存跟2023年有所不同,因为近期厂家库存在持续去库,当前上游库存35万吨,去年同期在49万吨。上游可售库存-36万吨,去年同期-2万吨。上游维持大的预售,可售库存已经降至历年同期低位,上游挺价意愿会比较强。

PVC的库存压力主要集中在中游。当前社会库存60万吨,去年同期47万吨。

3、供应

5月PVC产量200.6万吨,日均产量环比增长4.2%,同比增长4.3%,累计同比增长4.4%。

5月初PVC在经历4月的装置集中检修后,开工迎来上升,但随后再次迎来装置集中检修,开工从82%附近降至77.7%附近。

PVC检修从6月开始逐步回归,山东外采电石法PVC单吨已经有盈利,上游的开工积极性预期会有提升。如果是看盘面利润则更高,需要关注开工的变动情况。

4、需求

2024年1-3月PVC消费累计同比增长6.1%,消费的增长很大一部分是低价刺激出来的。

4月PVC消费169万吨,日均消费环比下降3.4%,同比下降4.8%,累计同比增长3.2%。

因为 PVC的需求主要来自于房地产,所以它受到房地产政策的影响是比较大的。

从房地产的数据来看,整个4月份无论是前端的销售和新开工,还是竣工,同比都是负增长,但是降幅是收窄的。

从4月底开始,房地产的政策出台非常密集。

5、出口

今年三四月份PVC的出口都是在高位,3月春节因素出口集中交付,4月因为担心海运费的上涨,出口订单提前交付,出口量在高位。5月出口加快交付,出口量预计仍旧高位。

印度2024年全国大选于4月19日至6月1日期间举行,印度BIS认证即将于2024年8月下生效,不排除印度在8月之前提前集中抢购,需要关注印度的采购节奏。

6、利润

自2022年下半年以来,外购电石法利润持续处于亏损状态,已经持续2年左右。

近期随着PVC盘面的上涨,外购电石法利润已经明显回升,目前为265元/吨,1月利润低点为-585元/吨,氯碱(含V)利润为438元/吨,1月低点为-480元/吨。

7、行情展望

总体来看,PVC的库存压力还是非常大的,主要集中在社会库存。

供应端,6月PVC装置检修计划减少,当前外购电石法PVC利润较好,上游开工积极性预期上升,不排除开工有超预期上升可能。

需求端,近期PVC下游开工有边际走好,5月房地产政策密集出台,后期主要关注政策的实际效果如何。

出口方面,需要关注印度的采购节奏。

整体而言,PVC社库压力依旧很大,6月供需仍旧偏弱。5月上涨主要是交易宏观政策强预期,但从目前黑色的表现看,预期交易已经有所转弱,加上PVC的弱现实,价格面临回落压力。后期关注宏观政策的效果如何。