大家好,我是蓝白。

降息了,但是利率的锚换了。

或者这么理解:为了以后考虑,孩子还是那个孩子,央妈带他搬家了。

7月22号,央行连发三箭:一年期、五年期LPR、7天逆回购利率,都下调了10个基点。

不对,应该说是四箭,还有一个:愿意卖长债的机构,可以减免MLF质押品。

这四支箭的作用,视频后面详细说。

7天逆回购,是从去年8月到现在,憋了1年才降,LPR是2月到现在才降。

选择这个时间点,原因不外乎:

1,对面通胀貌似是压住了,美联储9月降息概率越来越大,保汇率的担子稍微轻了那么一丢丢。

2,二季度GDP4.7%,为了全年冲5%,年中需要降息,这是核心原因,否则不会只降10bp。

3,517之后,除了上海深圳有些起色之外,30城成交还是老样子,房贷利率还没到底。

降息的原因,可以找出来一箩筐。

关键是降息的方式,也就是“货币调控的框架”,出现了非常重大的变化。

这一期,咱们就来聊聊:“利率传导路径”出现了什么改变?央行的意图是什么?潜藏了经济、金融、产业的哪些形势变化?

印象里,得有大半年没聊过这一类题材了,今天争取聊的详尽一些。

先说结论:我愿把央行称之为“古希腊掌握货币调控艺术的神”。

利率分两种。

一种叫政策利率,一种叫市场利率。

钱,从央行到银行再到实体经济的过程,可以看成是一条河,央行就是上游负责开闸关闸的。

上游水位涨了,下游的水量也会变大。

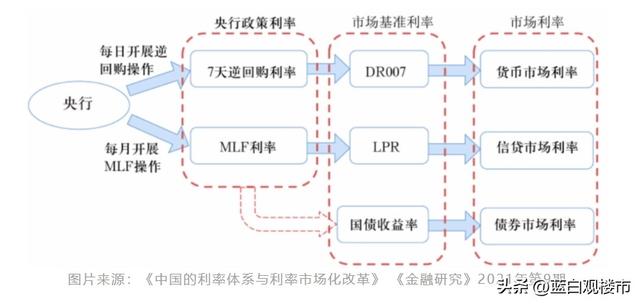

上游的工具有很多,7天逆回购、1年的MLF、还有SLF,是央行借给银行不同期限的钱,这叫政策利率。

下游的银行要把钱再贷出去,总要参考个价格吧?

这么多政策利率,1年期MLF利率是最重要的。

银行们在MLF基础上加点,各自提出报价,取个平均数,形成LPR,这叫市场基准利率。

最终,形成不同期限的贷款利率。

比如你有公司,去做经营贷,那参考的是1年期LPR。去做房贷,那参考的是5年期LPR。

这就是:信贷市场利率。

再举个例子,MLF投放的价格越低,那金融市场的钱就越便宜,资金越宽松,银行买国债的热情就越高,国债价格越高,那收益率就越低。

国债收益率,围绕MLF利率波动,这就是:债券市场利率。

还有,不同银行的经营状况不一样,手里钱多钱少也不一样,同行之间就会进行短期的拆借。

7天逆回购利率,就会影响银行间市场DR007的变化,这就是:货币市场利率。

央行好比放羊的,手里捏着7天逆回购和MLF,这两条政策利率的鞭子,指挥银行这一群羊,最终形成:

信贷市场利率、债券市场利率、货币市场利率。

以前,下游的债券和信贷市场利率,是跟着中期政策利率,也就是1年期MLF变动的。

所以有时候你看财经新闻,15号的MLF利率有变动,那20号的LPR就会跟着动,国债收益率,也往往会跟着MLF利率的方向波动。

你看这东西有多重要:买房的贷款,做生意的贷款,企业发债的利率,机构借钱的利率,整个社会的资产定价,全靠央行手里的“政策利率”。

但以后,政策利率,只用一条鞭子。

你看央行的公告,和LPR同一天发生利率变动的,是7天逆回购利率,而不再是MLF利率。

这实际上是货币政策框架的重大调整。

同样都是政策利率,与1年期的MLF脱钩,和7天逆回购挂钩,利率为什么要换锚?

因为,现在的利率,已经失真了。

大家可以关注一份报纸,名字叫《金融时报》,作为央行主管媒体,前段时间吹风说:“LPR报价与最优质客户贷款利率报价之间存在偏离”。

过去三年,如你所知,银行的贷款质量很差,企业不想贷,居民更不愿意贷,银行求着都不贷,后果就是:

实际贷款利率,一直在下降。

尤其是517新政之后,你去买房,贷到的实际利率,是远低于5年期LPR的。

开公司的应该有感知,现在部分对公中长期贷款利率,甚至低于LPR报价100-150bp左右。

银河、中信证券都给出了一个数字:3月底,金融机构贷款中,有40%都是执行的LPR减点,而2019年8月,这个数字只有15.55%。

真实利率远低于LPR,那么问题来了:LPR为什么降不动?

因为,上面提到作为政策利率的MLF,受制于操作期限太长,还有汇率的压力,不敢降,不能降。

这就出现了:市场利率先降,政策利率后降、甚至不降的情况。

市场利率和政策利率倒挂,没有先后之分,不讲规矩,倒反天罡,管不住了属于是。

市场利率降了,政策利率不降,还会导致:存贷款利率的不同步。

现在的存款利率,参考的是1年期LPR。

但还是上面说的,LPR受政策利率影响,动的幅度太小了。

现在,假设你是一家公司的老板,你拿到远低于LPR的贷款,转眼一看,锚定LPR的存款利率还没降。

更绝的是,当地的中小银行,为了和大行竞争,各种高息揽储的手段使出来,转手把钱存银行,好家伙,这不比做生意强?

一边高存,另一边低贷,资金空转,又会导致什么结果呢?

银行,尤其是中小银行的资产与负债两端定价不同步,息差空间越来越窄,经营风险越来越大。

MLF是1年期,虽然每个月都有变化,但跟不上市场利率变化的节奏。

换锚到7天逆回购这样的短期政策利率,期限更短,能实时反映市场化的利率水平,更灵活,更容易做到“接化发”。

如此一来,去掉已经没什么用的MLF,利率传导路径就简化成了1条:

7天OMO政策利率—银行资产端的LPR、10年期国债收益率—银行负债端的存款利率。

为了把政策利率降下去,理顺利率从短到长的传导机制,央行也是煞费苦心。

但这里存在一个几乎无法调和的矛盾:

1,既然要降政策利率,为啥只降了10BP?

说白了,就算换了政策利率,还是怕顶不住汇率和息差压力嘛。

2,既然要大幅降息,才能反映真实市场利率,那债券市场顶不住,又该怎么办?

大家想啊,如果市场预期接下来大幅降息,机构都去抢长债,国债收益率继续降,且不论汇率能不能顶住,有房的人一看,不管存款还是买理财,都不如提前还贷,还房贷才是最划算的理财,提前还贷潮又加速,银行的息差还是顶不住啊。

国君宏观报告描述了央行的艰难抉择:

一方面,如果通过缩窄LPR与国债利率,实现稳汇率和防缩表,那么银行的息差会承压;

另一方面,如果通过降低存款利率,来释放息差空间,那么安全资产利率的下移,会加速缩表趋势,同时长债下行力量会加强。

没错,充满了纠结、拧巴、矛盾。。。

形势如此,人生亦如此。

“稳汇率、防缩表、保息差”,是货币调控的不可能三角。

既然做不到“既要又要还要”,那就努力做到三方权衡。

所以我们看到:

1,为了保银行息差,在政策利率换锚7天逆回购后,LPR只降了10bp,降息了,但不多。

2,为了防缩表,去掉MLF,换锚7天逆回购,给市场降息空间打开的预期,缩小LPR报价,与市场真实利率的差距。

3,为了稳汇率,阻止长债收益率下滑,在给市场大幅降息的预期后,央行又宣布,只要有愿意卖出长债的机构,就可以申请MLF质押品阶段性减免,以此来缓解债市的供给压力。

至此,技术,已成艺术。

国内资产荒、外部汇率掣肘、地产起不来、实体贷款意愿差、信心和需求不足、人人都在追求安全资产。。。。

这能是光靠央行技术手段能解决的事吗?

还需要什么?目前正在做的:

财税改革,给地方更多税源,增加国债供给。

保交楼,国资下场收房,配合历史最低的房贷利率和首付,等待二手房出清,过渡到新房库存出清。

别管老登经济学,还是老普经济学,等待美联储打响发令枪。

货币不是万能的,货币不是万能的,货币不是万能的。

我是蓝白,今天先聊到这,咱们下期再见。