作者 | 观察团

来源 | 新经济观察团

步入后疫情阶段和经济新常态,个人贷款逾期、信用卡不良资产的合理处置在各家银行业务中的重要性更加凸显。目前,银行处置不良资产的办法除了直接催收外,还包括不良资产证券化、委外催收(委托律所、催收公司等)等方式。

近日,新经济观察团就从多份官方文件中获悉了信用卡委外催收的细节,包括供应商名单、服务费率等。从工商银行、中信银行、建设银行和交通银行四家银行披露的信息来看,目前信用卡逾期催收阶梯费率在5%—24%,部分一口价约10%、14%,中信银行则高达37%。此外,同一催收机构在不同银行的报价也不同。

01

工行信用卡:委外催收费率13.85%-14.90%

7月11日,中国工商银行宁夏回族自治区分行公布了《中国工商银行宁夏回族自治区分行银行卡中心2023年信用卡违约透支合作催收项目入围公告》(以下简称《工行公告》)。

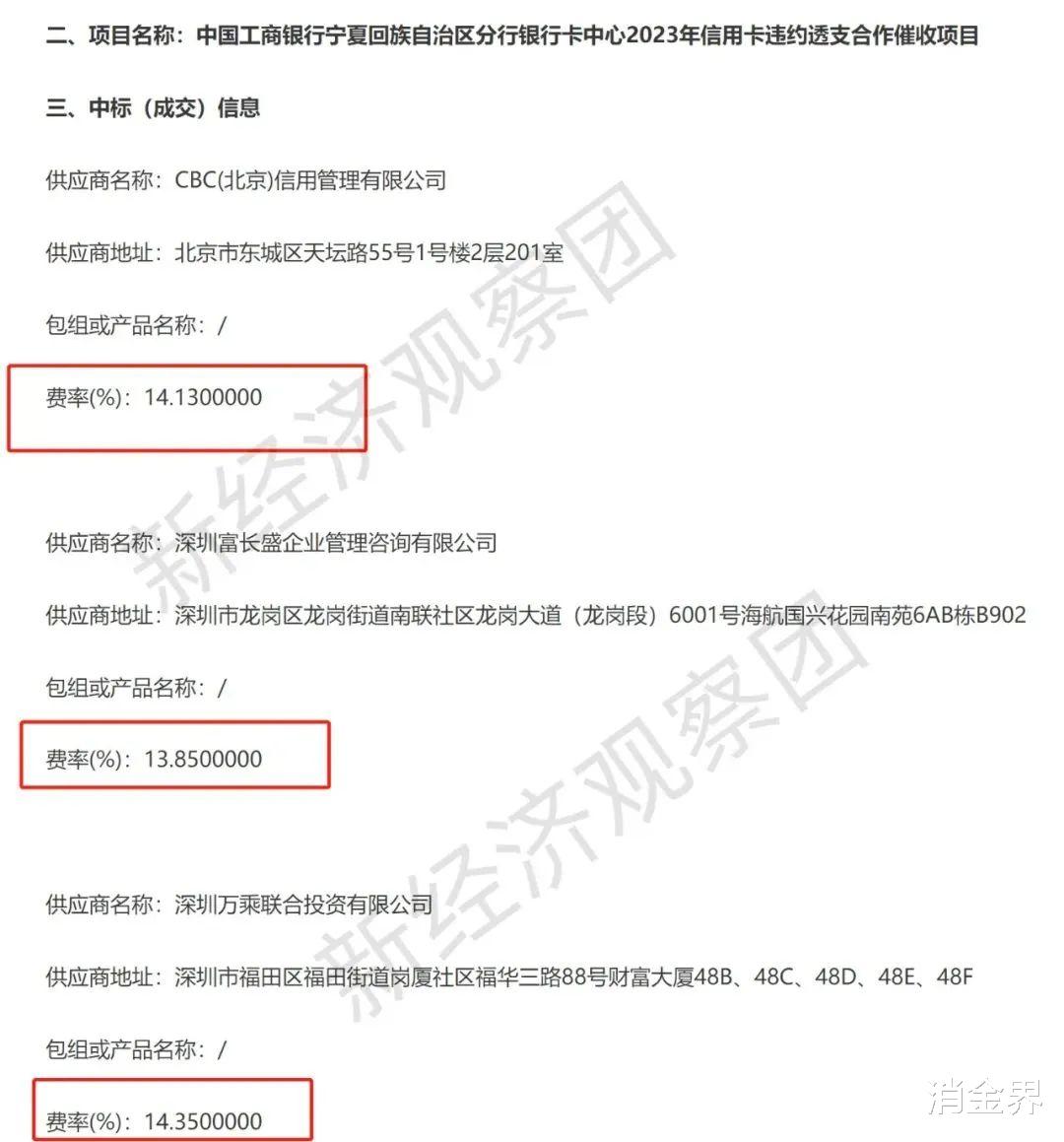

《工行公告》显示,共有五家催收公司中标,分别为CBC(北京)信用管理有限公司(以下简称“CBC”)、深圳富长盛企业管理咨询有限公司(以下简称“富长盛”)、深圳万乘联合投资有限公司(以下简称“万乘联合”)、上海一诺银华服务外包有限公司(以下简称“一诺银华”)、内蒙古凯银信用管理有限公司(以下简称“凯银信用”)。

根据公告,上述中标公司的服务范围为工行宁夏回族自治区分行银行卡中心2023年信用卡违约透支合作催收项目,各家的服务费率在14%左右,分别为:CBC 14.13%、富长盛13.85%、万乘联合14.35%、一诺银华13.95%、凯银信用14.90%。

02

建行信用卡:委外催收费率一口价约10%,阶梯价5%-24%

建行方面,也在多个中标文件中公布了信用卡处置的费率,既有一口价也有阶梯价格。

其中,2022年7月13日,中国建设银行四川省分行(以下简称“建行四川分行”)公布了《中国建设银行四川省分行2022年信用卡逾期欠款委外催收业务采购项目中标公告》(以下简称《建行公告》)。

《建行公告》显示,共有8家供应商中标,即CBC、四川迪扬律师事务所、万乘联合、广东德律信用管理股份有限公司(以下简称“德律信用”)、上海永嘉信风管理有限公司、为青岛联信商务咨询有限公司(以下简称“青岛联信”)、广州回龙企业管理咨询有限公司、深圳雁扬科技服务有限公司。

受建行四川分行委托,上述八家中标公司将在规定的催收期限内,对该行符合以下条件的信用卡欠款账户进行催收:(一)逾期90天(含)内被该行冻结的高风险账户。(二)逾期90天以上的不良账户。(三)已经核销的账户。(四)证券化受托账户。(五)已回购的证券化账户。(六)其他经总行认定需要委外催收的账户。

建行四川分行要求,在催收过程中应严格遵守建设银行规章制度与委托催收协议条款,并维护建设银行良好的声誉和形象,不得将委托催收业务向其他机构转委托或变相转委托。

服务费率方面,《建行公告》显示,8家供应商的报价在10%左右。其中第一中标候选人CBC报价为9.92%;最低的是德律信用,报价9.71%,最高的为青岛联信,报价11.32%,万乘联合报价为10.15%。

此外,2023年1月,建设银行广西分行也对外披露了信用卡不良资产委外催收项目的服务费率,这次供应商的报价均为阶梯式。

其中,中标人万乘联合的执行费率为:90天以内5%,91-180天6.67%,181-270天8.67%,271-360天的催收费率为10.76%,361天-720为16%,721天以上的催收费率为18.33%。

另外两家中标人德律信用、厦门煌隆管理咨询有限公司的报价与万乘联合差距不大。

而在建设银行天津分行今年5月份公布的《信用卡委外催收供应商采购采购结果信息公开》中,入选的供应商有一诺银华、张家港中保金企业管理咨询有限公司、万乘联合、青岛联信等4家。

最终采购价格为:逾期90天(含)内7.2%;逾期90天以上、 180天(含)内9%;逾期180天以上、270天(含)内12%;逾期270天以上、一年(含)内15%;逾期一年以上、两年(含)内21%;逾期两年以上24%。

可以看出,时间越长的逾期催收费率越高,最高的逾期两年以上,为24%。

03

中信银行信用卡:不良催收费率37%,为工行的2.6倍、建行的3.5倍

6月份,中信银行先后发行了两期不良资产ABS,曝光了不良资产处置费率。

其中,《惠元 2023 年第二期不良资产支持证券》发行规模为6.58亿元,其中优先档4.85亿元,次级档1.73亿元,底层资产为中信银行信用卡个人消费类不良贷款。

在项目说明书中,中信银行表示,该项目入池贷款为信用类不良贷款,回收可能性较低,催收费用较高,本期证券在优先档证券利息之前支付贷款服务机构当期全部处置费用(预计处置费率为37%),催收费用较高,若实际发生的催收费用大于预计的催收费用,本期证券优先档正常兑付将存在一定风险。

中信银行公布的信用卡委外催收合作方为:LXZX、DGYT、SZWS、ZJSH和ZJL,即分别为青岛联信、东莞市赟途经济信息咨询有限公司、万乘联合、浙江申汇金融服务外包有限公司和中金联(北京)信用管理有限公司。

很明显,万乘联合是工行、建行和中信银行的共用催收机构。若按照万乘联合给建行最高的两年以上报价24%来计算,中信银行37%的处置费率为建行的1.5倍。

不过,从中信银行此次不良资产ABS发行的贷款逾期区间来看,9个月之内的占比为99.73%,远远没有达到720天的水平,大于12个月以上的逾期仅占0.27,几乎可以忽略不计。按万乘联合给建行271-360天的催收费率10.67 %、给工行一口价14.35%计算,那么中信银行37%的处置费率就是建行的3.5倍,是工行的2.6倍。

至于中信银行为何给出这么高的费率,又是否是债券发行的要求,说明书中并未进一步阐述。

而中信银行另一个ABS项目——《惠元2023年第三期不良次级档资产支持证券》说明书显示,发行金额5330万元,优先级3900万元,次级1430万元。基础资产全部为不良个人信用消费贷款债权。该项目付给贷款服务机构的处置费率约为17%,远低于信用卡不良资产的催收费率。

此外,6月14日,中信银行南昌分行公布的《中信银行南昌分行2023-2025年个人逾期贷款委外催收项目公开招标公告》内,该行要求招标控制价费率为6%。即供应商报价不得超过该费率,否则会超过招标人支付能力。

可以看出,中信银行不同的不良资产处置之间费率相差较大,其中信用卡类逾期的处置费率远高于国有大行,也高于该行处置个人贷款逾期的费率。

04

交行信用卡:律所收取服务费和5%-23.58%的回收费率

2022年11月,交通银行股份有限公司广西壮族自治区分行发布的《广西区分行信用卡司法催收案件外聘律师事务所(北海、钦州、梧州、玉林、百色分行)成交公告》显示,8家律所中标该行的信用卡司法催收外聘项目。

费率上看,各家律所服务费和回收服务费率的收取标准均不相同。

其中,广西众言律师事务所 成交金额(不含税):服务费合计2550.00元(其中立案代理费450.00元/件,判决及执行代理费1500.00元/件,上报失信名单代理费600.00元/件);回收服务费费率为5%;

广西盛力律师事务所 成交金额(不含税):服务费合计2754.72元(其中立案代理费462.26元/件,判决及执行代理费1603.77元/件,上报失信名单代理费688.68元/件);回收服务费费率为22.45%。

广西益远律师事务所 成交金额(不含税):服务费合计2830.19元(其中立案代理费471.70元/件,判决及执行代理费1650.94元/件,上报失信名单代理费707.55元/件);回收服务费费率为23.58%。

05

结语

1. 目前各家银行使用的催收供应商有一定重叠度,出现频率最高的是万乘联合、青岛联信、一诺银华、CBC等老牌机构。

2. 整体上看,业内费率在5%-24%之间,极少超过30%。新经济观察团发现,2021年乌鲁木齐银行公布的一则中标公告显示,其M13及以上已核销的逾期催收服务费率为32.5%,催收服务商为新疆鼎顺金融服务外包有限公司和新疆众城恒志信息咨询有限公司,均为新疆本地企业。

3. 近几年催收行业监管加强,多家银行在招标中对供应商的催收行为和资质做出了详细要求。加上个贷不良资产处置难度、银行整体用户质量等变化,催收机构之间的竞争将更加激烈,也会影响他们报价和催收率。