周末,三星电子公布了二季度业绩,营业利润同比暴增15倍,达到10.4万亿韩元,。远超市场预期。去年存储器低迷时,三星通过控制产能稳定业绩,随着人工智能和AI手机带动需求恢复,三星又多次上调价格,存储芯片持续涨价让三星赚翻了!

下半年,存储芯片价格还要继续上涨。其中,三星三季度将把存储器 (DRAM) 和NAND的价格上调15%-20%。美光则计划将NAND芯片合约、现货价上涨;其中,合约价上涨17%至18%,现货价涨幅达25%以上。

A股存储类上市公司也受益于存储价格上涨周期,业绩改善明显。

澜起科技公告,预计2024年半年度实现归母净利润5.83亿元~6.23亿元,同比增长612.73%~661.59%。

佰维存储2024年半年度业绩预告,营业收入31亿元至37亿元,同比增长169.97%至222.22%;预计实现归母净利润为2.8亿元至3.3亿元,同比增长194.44%至211.31%。

普冉股份(688766)披露公司2024年4月至5月实现营业收入3.377亿元左右,较去年同期增长131%左右。

澜起科技是全球内存接口芯片龙头,最近两三年股价被腰斩,今天一起了解下这家公司。我们不做未来的判断,主要是用数据说话,通过回顾历史行情,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

澜起科技:全球内存接口芯片龙头

1.股价历史波动

上涨阶段:2019年11月——2020年7月,半年多时间,从不到60涨到最高125,涨幅超过1倍。

调整阶段:2020年7月——2022年10月,震荡下跌了2年,之后又横盘整理了1年半。整个调整时间约4年,其间最大振幅超过80%,目前跌幅50%,价格基本处在上市以来最低区间里。

2.主营业务

公司的主要产品为内存接口芯片、津逮服务器平台、消费电子芯片。2023年,互连类芯片产品营收21.85亿,占比95.57%;津逮服务器平台营收9354.72万,占比4.09%。

内存接口芯片是服务器内存模组(又称“内存条”)的核心逻辑器件,作为服务器CPU存取内存数据的必由通路,主要作用是提升内存数据访问稳定性,满足服务器CPU对内存模组日益增长的高性能及大容量需求。

现阶段,DDR4及DDR5内存接口芯片按功能可分为两类:

一是寄存缓冲器(RCD),用来缓冲来自内存控制器的地址、命令、时钟、控制信号;

二是数据缓冲器(DB),用来缓冲来自内存控制器或内存颗粒的数据信号。

RCD与DB组成套片,可实现对地址、命令、时钟、控制信号和数据信号的全缓冲。

内存接口芯片行业认证、技术壁垒高,行业格局高度集中,自DDR4开始,主要参与者仅剩澜起、瑞萨(IDT)、Rambus三家。澜起科技2020年全球市占率为44%,排名第一。目前,DDR5加速渗透,2023年年底DDR5渗透率约为25%-30%,预测2024年将突破50%,市场空间翻倍。目前公司DDR5内存驱动芯片已发展至第四代,支持高达7200MT/s的数据速率。

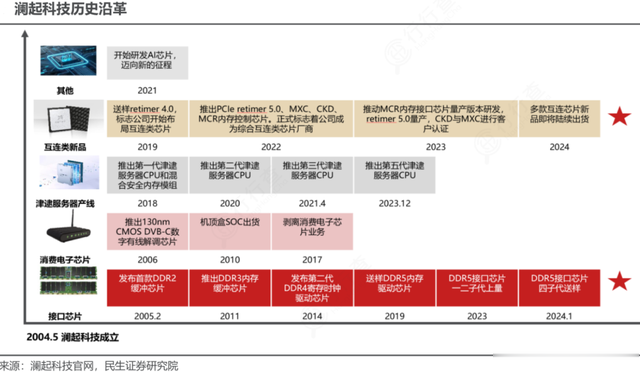

3.发展历程和重大变化

2004 年,公司成立,同时布局内存接口芯片与数字机顶盒芯片;

2008 年,陆续推出了DDR2、DDR3、DDR4高级内存缓冲器;

2011年,完成对杭州摩托罗拉科技芯片设计部的收购;

2016年,引入Intel、三星成为战略投资人;

2017 年,聚焦服务器芯片领域,转让消费电子业务给成都澜至及其相关方;

2019 年,作为科创板首批 25 家公司之一首发上市,成为科创板“芯片设计第一股”;

2021 年,量产 DDR5 第一代内存接口 及内存模组芯片;

2022年,启动了CKD芯片、MXC芯片和MRCD/MDB芯片三大互连类芯片的研发工作,逐步转型为平台型芯片设计公司;

2024年,推出DDR5的第四子代RCD芯片。

公司创始人杨崇和早年在美国留学和工作,1994年选择回国创业。1996年,我国微电子重点项目909工程启动,杨崇和取得政府支持,在硅谷成立新涛半导体。2001年,新涛被美国IDT收购。2004年杨崇和再次创业,成立“澜起”科技。

2006年,杨崇和带着开发的DDR2内存缓冲芯片去拜访英特尔。据说,澜起芯片的功耗竟比当时业界的顶尖水平低了四成!因此获得英特尔与永威投资领投了1000万美元,之后英特尔又陆续增资公司,2024年一季报显示,英特尔为公司第二大股东。

早期公司靠着数字顶盒芯片与WIFI芯片赚的钱,支撑内存接口产品线的发展。澜起在有线数字电视接收芯片领域曾占据了60%左右的市场份额。2013年澜起在纳斯达克成功上市。2014年,澜起遭遇做空。同年,浦东科投和中电投资联合收购澜起科技,澜起科技从纳斯达克退市,从此拥有了“国”字头靠山。

从2014年开始,内存接口芯片正式成为澜起科技的主营业务。2016年之后,澜起科技与英特尔及清华大学合作,研发出津逮系列服务器CPU,同时扩展了混合安全内存模组、PCle Retimer芯片和内存模组配套芯片等业务。之后在2017年剥离了消费电子芯片,专注于服务器内存芯片业务。之后公司的发展基本和了DDR行业技术迭代同步。

公司未来规划

按照公司年报描述:

公司未来三年的发展目标是把握人工智能的时代机遇,通过持续不断的研发创新,提升公司

在细分行业的市场地位和影响力,同时开拓新的业务增长点。其中:

1、在运力芯片领域:一方面,持续投入内存接口及模组配套芯片、CKD、PCIe Retimer以及 MXC 等运力芯片的迭代研发,并推进相关新产品的产业化;另一方面,将持续关注运力芯片领域新增市场机会,适时进行战略布局,进一步丰富公司产品种类。

2、在算力芯片领域:一方面,将持续升级津逮®服务器 CPU 及其平台,持续提升市场份额;另一方面,将结合行业发展趋势、技术演进及客户需求,投入新一代 AI芯片的研发,为用户提供更高效、更具性价比的 AI 计算解决方案。

3、公司将持续关注行业发展动态,利用自身资源,寻找合适的产业链投资及并购机会。

4.行业未来发展

生成式人工智能有望创造一个万亿美元的市场。根据彭博行业研究的市场规模互动模型显示,

现有供应商和新供应商将重新定义当前的终端市场,到 2032 年,生成式人工智能有望创造 1.3 万亿美元的收入。其中,与 AI 训练相关的 AI 硬件,将达到 4740 亿美元的规模;与 AI 推理相关的AI 硬件,将达到 1680 亿美元的市场规模;建立在基础 LLM 之上的新兴软件产品,将达到 2800亿美元的市场规模。AI服务器、AI手机、AIPC等智能硬件发展带动行业高成长预期。

AI 基础设施包括了:(1)算力,比如 GPU、CPU、AI 加速卡等;(2)存力,比如 DRAM、NVMe SSD等各类存储介质,为 AI 算力提供基础的数据支撑;(3)运力,比如芯片与芯片间的互连、服务器机箱之间的互连、服务器集群之间的互连,在新型互连技术的基础上,通过各类互连芯片,提高传输速率及传输信号的稳定性,充分发挥 AI 算力的潜力。

目前,算力快速提升,运力逐渐成为制约系统性能的瓶颈。CPU 性能已经超过了内存子系统提供数据和访问的能力,从而限制了计算性能,连接 AI 平台中的设备和网络子系统同样也需要更高的带宽。

澜起在运力芯片及算力芯片两个领域都有布局。运力领域,澜起是目前全球可以提供 DDR5 内存接口及模组配套芯片全套解决方案的两家供应商之一;是全球领先的 PCIe 5.0/CXL 2.0 Retimer 芯片供应商之一;于 2023 年成为全球首家进入 CXL 合规供应商清单的 MXC 芯片厂商。算力芯片领域,主要是公司的第五代津逮®服务器,另外研发的首款 AI 芯片已完成工程研发及送样。

5.业绩和估值状况

公司上市后业绩波动比较大,主要是受到行业周期波动影响。随着DDR4产品放量,公司2022年利润达到12.99亿。2023年行业景气度下降,公司利润大幅下降65%,剩4.5亿。

随着Ai带动行业需求复苏,公司2024年中报大幅预增,预计营收同比增长79.49%;归母净利润5.83~6.23亿元,同比增长612.73~661.59%;实现扣非净利润5.35~5.65亿元,同比增长13924.98~14711.96%。

在看估值情况。目前92倍市盈率(TTM),5.93倍市净率(LF),由于23年业绩大幅下降,目前市盈率处于高位。但作为周期股,公司当前市净率处于历史平均:低位区。

市场预期公司2024年利润在15亿左右,目前650亿市值对于43倍市盈率。市场预测25年利润达到23~25亿,对应估值将下降到30倍市盈率以内。

6.小结:

公司是内存接口芯片领域龙头,受益存储行业周期复苏;受益DDR5渗透加速,有希望复制DDR4阶段的成长;PCle retimer、CXL内存控制器(MXC)、CKD及MCR内存控制器(MRCD及MDB)等新品,为成长提高新动力;第五代津逮®服务器发展空间大,目前营收占比还小;目前估值适中,或稍微偏高。