江苏银行发布了2023年年报、2024年第一季度报告、2023年度利润分配方案等多份公告。

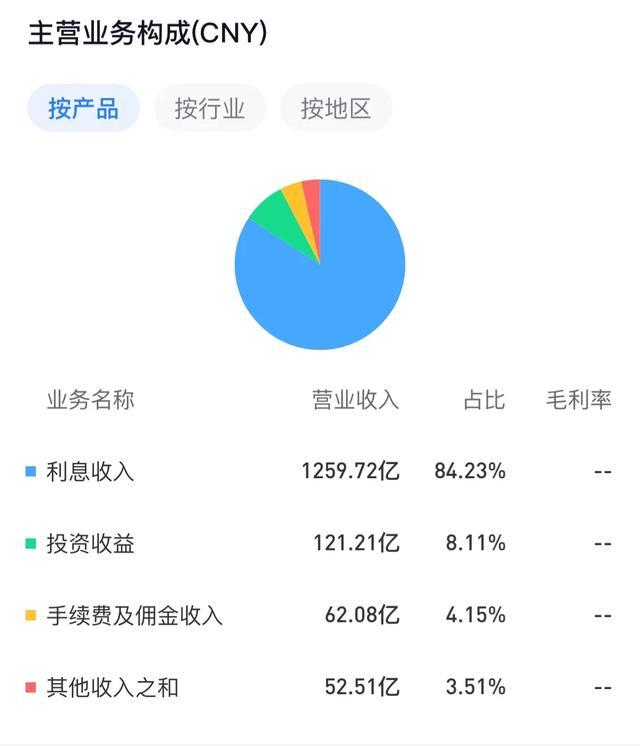

江苏银行2023年年报显示,报告期内,集团实现营业收入742.93亿元,同比增长5.28%。其中利息净收入526.45亿元,同比增长0.73%;手续费及佣金净收入42.76亿元,同比下降31.6%。发生营业支出355.41亿元,同比下降6.22%。其中业务及管理费178.26亿元,同比增长3%。实现归属于母公司股东的净利润287.50亿元,同比增长13.25%。

分季度看,江苏银行2023年第四季度营收和净利润环比大幅下降。第四季度,该行实现营收156.16亿元,环比下降21.27%,同比下降7.1%;归母净利润30.97亿元,较三季度减少55.37亿元,环比下降64.13%,同比下降36.8%。

资产质量上,不良率维持0.91%,拨备下滑7个点到371%,逾期率从三季度的0.96%连续攀升到1.1%,不良逾期比大幅下滑到82%。核充从23年末的9.46下降到了9.18.,在今年实行资本新规的情况下核充还能下降这么多确实有点超标。

四季度江苏银行大幅进行了百亿核销,这个是很反常规,说明去年他的不良爆发比较严重,从正常贷款迁徙率上也能看出端倪,23年已经达到了2.13%,要知道这个科目杭州和成都都是低于不良的,如果超出了,大概率他的不良认定是存在问题的,江苏当前又超出了一倍有余,什么情况不言而喻。

由于大量的核销导致他必须大幅计提信用减值,因此他也从债券拨备里大量挪用资金,从143亿减到了85亿。再扣掉60亿的问题债,今年能留给他做业绩的储备只有区区25亿,甚至比净资产只有他三分之一的成都银行都低,着实有限。

江苏银行业绩表面的“暴雷”,实际是市场对于这家银行预期过高,以及预期落空后的阶段性反噬。

2024年一季度基本每股收益负增长,市场预期这些中小城商行应该高速成长。但是它的净利润增速实际依然有10%左右,只是,因为众所周知的原因,它的股本方面的变化更加剧烈。2023年一季度,江苏银行的股本规模是147亿股,2024年末,股本规模猛增到183亿股,一年时间增幅达到24%!

什么样的银行,在股本增幅达到24%的情况下,还能做到基本每股收益的正增长?

这里还没有考虑拨备这个重要的调节项。

江苏银行有没有能力通过调节拨备,把基本每股收益做正?到今天为止,依然有高达371%的拨备覆盖率,而上市银行的平均值,只有245%,调节的空间是很富裕的。看起来,做报表的对股价的表现并不在意。

江苏银行的全年报表ROE依然达到14%以上,对比上市银行平均值12%。

江苏银行的股价,也就只是0.7倍PB,仅仅比上市银行平均水平0.6倍PB高了一点点。

如果江苏银行高估了,那么其他银行更加高估,上市银行的平均PB应该降低到0.5倍,甚至是0.4倍PB才合理。

但,如果上市银行被高估了,那其他行业算啥?上证指数是不是应该跌到2000-2200点才合理?

下面再仔细看看江苏银行的基本面是否已经发生根本性变化:

1、核充率从8.79%上升到2023年的9.46%,24年一季报是9.45%,基本保持不变。

2、营收方面2023年全年是5.28%的增长,和杭州银行和成都银行相差不多,而一季度营收增长11.72%,远超杭州银行和成都银行。我相信肯定有一部分2023年四季度的营收被搬到了24年一季度。

3、净利润方面2023年全年净利润增加13.25%,四季度增加10.3%。在行业净息差和手续费全面下降的大背景下,这点降幅可以接受。不能接受的是:2023年四季度的净利润只有30亿,而前三季度都是80亿。四季度净利润降幅居然高达40%!

我们都知道银行的利润可以调节,但是这么明目张胆的调节利润,实在令人心惊。

4、那么四季度的净利润是如何被调节的呢?首先,我们可以看到江苏银行2023年拨备覆盖率保持在371%左右,(24年一季度增加到378%)并没有用拨备来增加利润。而其它银行几乎都动用了拨备来充实利润。

其次,不良率从0.94%减少到0.91%,可见不良资产减值是增加了。资产简直计提具体增加了多少,我还没来得及看,大家可以自己去看看,我看到2024年的减值计提是46亿,比去年多计提了6亿。

和其它银行不同的是:江苏银行并没有在财报中动用拨备来充实利润,并且还增加了坏账减值计提。

所以我的结论是:江苏银行依然是一家优秀的银行,资产质量在变好,营收依然在扩张,值得长期持有。

点个关注,投资不迷路……