先说大前提,作为持股收息的长期投资者,我最关注的收益是现金流,也就是每年真金白银的分红。因此上,我最关注的估值指标,也就是股息率,它是企业盈利(每股分红)和市场估值(现时股价)的比值。

说白了,股息率就意味着,企业赚了钱愿意分给我们,但市场给出的价格很低,就是捡便宜的时候。

基于这样的前提,标的就很容易确认,无非是大市值、低估值的大蓝筹为主。招商银行从2022年开始,估值扭转直下,也就自然成为了我的增持标的。转眼到今年,已经三年了,我坚持逢低买入,至今一股也没买过,也太考虑卖的事情。

对市场来说,熊市攒股,是颠扑不破的真理。

因为我是长线持有,我自己对招商银行的期待收益,就是指“每股分红”。实际上,把整个银行业看作一个整体,期待收益可以直接理解为“股息率”。低估买入这四个字,里面的“低估”二字来自估值,也就注定是个性化的。

笼统一点,我们大致可以把买入的股息率,看作未来期待收益率的基线。未来的增长如何,这是见仁见智的,它关系到的是股息增长率。也就是每股分红的增长率,以招商银行为例,我们回看一下历史。

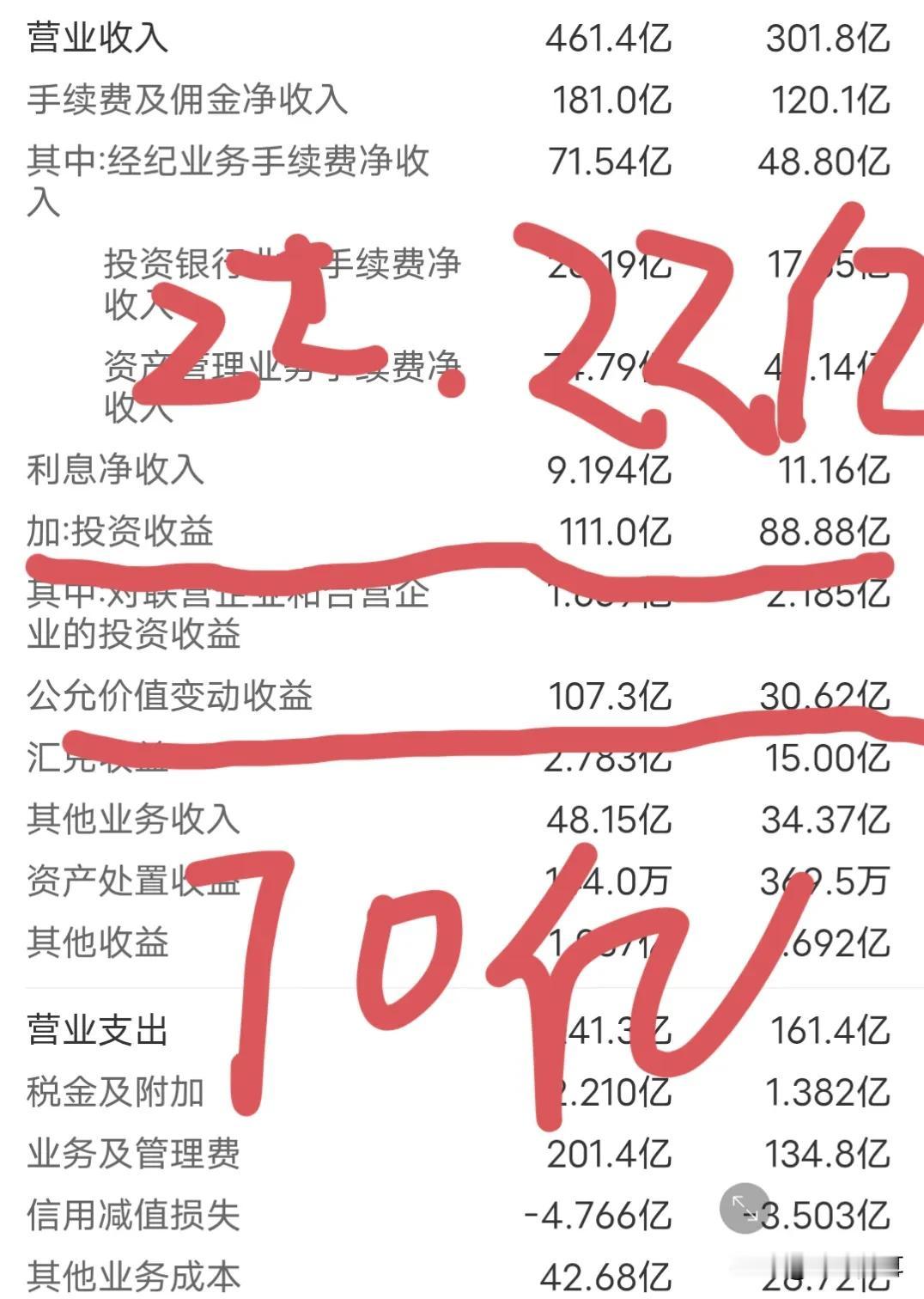

以10年为维度,招商银行每年的每股分红如下:

历史数据很直观的,招商银行的每股分红从2014年的每股0.67元,到2024年每股1.972元,大约是2.94倍。感兴趣的朋友,可以自己动手算算每年增速,把它理解为长期持有的股息增长率。

这个数字的意义是什么?我以当前估值为例,目前招商银行的股息率是6%。假设招商银行在下一个10年里,仍然保持上一个10年的增速,那就意味着我们收到的股息后增长3倍。

10年起始6%的股息率,这笔原始投入在10年后变成18%的股息率,而其增长来自招商银行业绩的成长。这是不考虑后续投入的,有些人会考虑股息复投,也有人会考虑增持等等的影响。

那么,问题来了。招商银行在下一个10年,会保持上一个10年的增长吗?或者它会保持怎样的增长?这才是估值要回答的问题。

我反复说,基于历史数据的估值,其实是以历史走势来找到身位,就是单纯数字展示在高估或低估区间。对未来业绩的展望,则完全没有标准,它注定是个性化的,不管我们基于股息率的、或者DCF等等估值方法,都属于研究和预测一种,本身都不绝对正确。

所以,我常选择偏保守的估值方法。以招商银行为例,粗旷来看即便我们最保守地看,招商银行每股分红未来10年维持不变,那么年化6%的收益率是你满意的吗?——这种极端保守的假设,本身不具有意义(实际不会发生),但是它很容易让我们找到底线。

我们常说长期分红的好企业,股息会对股价托底。这里面的意义,就是这样的企业股价是有下限的。例如四大行市场估值很低,但是股息率极端值达到7%,就很难再跌下去了,因为长期稳定的分红会把股价托住。

有了这样的认知,基于低估买入+长期持有的操作,就是真正的持股收息了。

目前看招商银行的股息率是6%出头,处于历史股息率的最高区间,也就是明确的低估区间。对我们持股收息的人来说,控制好自己的节奏和仓位,就是享受这一段的积累机会期。

最后归纳一下,我目前长期持有招商银行的期待收益是年化6%,考虑到每年股息的平均增长,以及极低概率的高估变现,拉到长周期看只会更多。说白了,就是每年拿着6个点的现金流收益,不管是股权操作或者是股息复投,在这个基数收益上添砖加瓦,实现我综合年化10%的目标,就满意了。