2024年10月29日浙商银行发布了2024年三季度财报,下面将从营收、资产、不良、核充率以及客群等几个方面分析,重点关注净息差、规模增速、不良率,新增不良等指标。具体内容如下:

1、资产分析

1.1 总览

分析:如上图所示,资产总额同比增长10.80%,环比增长0.91%;负债总额同比增长11.08%,环比增长0.81%;存款总额同比增长了6.72%,环比下降1.26%;贷款总额同比增长7.57%,环比增长0.77%。

由上可以看出,总负债同比增速高于总资产同比增速,说明负债可以支持资产扩张;存款总额同比增速低于负债总额同比增速,说明加大了其他负债配置力度;存款总额同比增速略低于贷款总额同比增速,说明存款增长不佳,揽储压力增大;贷款总额同比增速低于总资产同比增速,说明加大了其他资产配置力度。关于资产负债结构具体变化情况,接下来做详细分析。

相比中报,总资产和贷款同比增速略低一些,这说明资产扩张力度略有收窄。

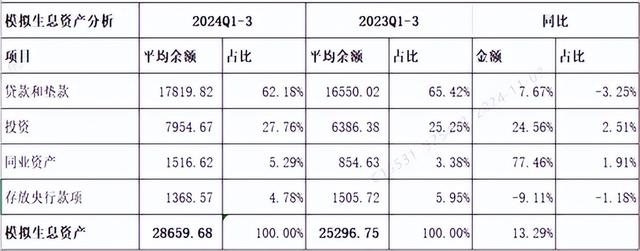

因财报没有披露生息资产和计息负债相关信息,故根据资产负债表模拟计算相关数据,详细如下。

1.2 资产结构分析

分析:如上图所示,模拟生息资产同比增长13.29%;其中贷款同比增长7.67%,占比62.18%,同比下降3.25%;投资同比增长24.56%,占比27.76%,同比提升2.51%;存放央行同比下降9.11%,占比4.78%,同比下降1.18%;同业资产同比增长77.46%,占比5.29%,同比提升1.91%。

由上可以看出,模拟生息资产同比增长主要是由投资和同业资产增长拉动的;其次,压降了贷款和存放央行款项规模和增速。这说明浙商银行信贷需求不足,只能加大投资等资产配置力度。

1.3 负债结构分析

分析:如上图所示,模拟计息负债同比增长11.23%;其中存款同比增长6.72%,占比63.54%,同比下降2.68%;应付债券同比增长33.31%,占比15.93%,同比提升2.64%;同业负债同比增长18.49%,占比18.28%,同比提升1.12%;向央行借款同比下降25.57%,占比2.15%,同比下降1.06%。其他负债占比太小,忽略不计。

由上可以看出,负债同比增长主要是由应付债券和同业负债增长共同拉动的。其次,压降了存款、向央行借款等规模和增速。这说明由于存款增长不佳,揽储压力增大,只能加大了高成本率的应付债券和应付债券配置力度。

2、经营分析

分析:1-9月同比分析:营业收入524.91亿元,同比增长5.64%,其中净利息收入355.87亿元,同比下降1.01%,非利息净收入169.04亿元,同比增长23.02%。业务及管理费同比增长7.94%;信用减值损失同比增长7.45%;税前利润153.77亿元,同比下降0.50%;最终实现归母净利润129.05亿元,同比增长了1.19%。

Q3分析:营业收入同比增长4.55%,环比增长了2.02%;净利息收入同比下降了0.29%,环比增长了1.02%;非利息净收入同比增长了17.49%,环比增长了4.34%;业务及管理费同比增长了7.29%,环比下降了3.89%;信用减值损失同比增长了13.48%,环比下降了31.57%;税前利润同比下降了7.24%,环比增长了168.00%;归母净利润同比下降了2.08%,环比增长了135.19%。

由上可以看出,营业收入同比增长主要是由非净利息收入增长拉动的,而净利息收入同比下降了,但下降幅度低于中报。其次,非净利息收入同比增长主要是由投资收益、公允价值变动损益和汇兑损益等增长拉动。最后,归母净利润同比增长主要是通过营收增长和所得税同比下降等共同来影响导致。后续将详细展开分析。

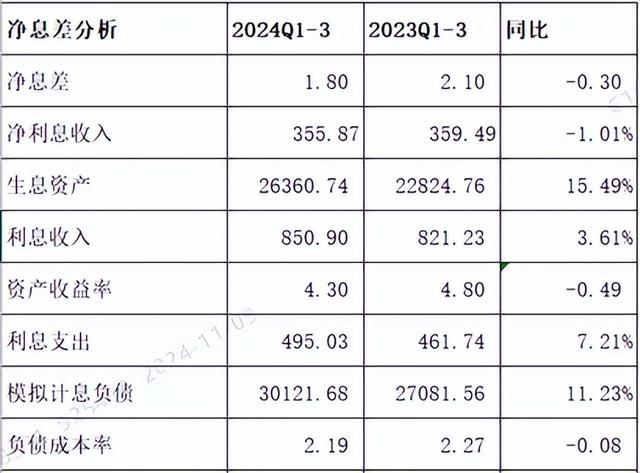

1.1 净利息收入分析

分析:如上图所示,生息资产收益率同比下降49个基点;计息负债成本率同比下降9个基点;最终推算出净息差同比下降30个基点。

由上可以看出,净息差同比下降主要受资产收益率下降影响,尽管负债成本率下降幅度一定程度上抵消了资产收益率下降幅度影响。其次,相比中报,净息差同比下降幅度略有收窄。最后,因净息差下降幅度过大,无法通过以量补价方式实现净利息收入同比增长。

1.2 非净利息收入

因财报披露信息有限,故不做详细分析。

3、不良贷款分析

3.1 资产质量

分析:如上图所示,不良率同比和较年初略有下降,但环比持平;拨备覆盖率和拨贷比相比去年同期、环比和较年初都下降了。另外,贷款损失准备余额高于不良贷款余额,可以覆盖风险。

由上可以看出,因财报披露信息有限,无法估算出新生成不良率,通过上面的数据,资产质量并没有显著变化;其次,尽管风险抵补能力略有下降,但都满足监管要求。因此,整体资产质量风险可控。

4、资本充足率分析

分析:如上图所示,相比去年同期,核心一级资本充足率同比提升了0.11个百分点。因资本新规不同,不能直接用于同比比较。再看环比,提升了0.01个百分点。

由上可以看出,当前核充率可以支持风险加权资产7%左右同比增速扩张。

综上所述,通过以上分析,相比中报,浙商银行2024年三季度业绩整体业绩表现并无显著变化。首先,营收和利润尽管同比增速略有下降,但依然延续了中报的增长势头;其次,尽管相比中报,资产扩张力度略有减弱,但依然保持良好的增长势头;三是,核充率同比和环比都提升了,说明当前核充率支持风险加权资产扩张;四是,净息差同比下降幅度略有收窄,环比持平,这说明净息差在逐步改善中。

不过我们也看到需要不足的地方。一是存款增长不佳,加大了高成本率的应付债券和同业负债等配置力度;二是资产质量未显著变化,但风险抵补能力同比下降了;三是手续费及佣金收入同比依然下降,表现不佳。

针对以上分析,接下来总结表现好的方面和不好的方面。我们先看表现好的方面,具体现在以下几个方面:一是营收和利润同比延续了中报增长势头;二是资产延续了扩张势头;三是负债成本下降幅度高于中报。

但与此同时,也要看到表现不好的方面:一是净息差同比下降明显;二是存款增长不佳,揽储压力增大;三是手续费及佣金收入同比依然下降。

以上只是个人见解和看法,切莫作为投资建议!特别提醒:任何投资活动都需要你独立思考和决策!