作者 | 丁卯

编辑 | 郑怀舟

11月14日港股盘后,京东集团公布了2024年第三季度财报。

数据显示,2024Q3京东集团实现营业收入2604亿元(371亿美元),同比增长5.1%,略好于市场预期;同期实现经营利润120亿元(约17亿美元),同比增长29.5%,经营利润率从3.8%进一步提升至4.6%,归母净利润为117亿元人民币,同比增长47.8%;Non-GAAP口径下经营利润为131亿元,同比增长17.9%,经营利润率达到5.0%,归母净利润为132亿元,同比增长23.9%。

整体来看,本季度京东延续了稳健增长势头,经营和财务业绩均有改善。在收入和盈利情况均超预期的同时活跃用户数量和购买频次也表现积极。但市场似乎对本次亮眼的财务数据并不看好,美股盘中,京东股价出现大跌,最终收跌超6%。

那么,本季度京东业绩超预期的基础是什么?市场波动之下未来的京东还值得投资吗?

收入超预期增长,带电品类回暖成主要亮点2024Q3,京东实现营收2604亿元,同比增长5.1%,好于市场一致预期。

分部业绩看,季度内京东零售录得收入2250亿元,同比增长6.1%;京东物流录得收入444亿元,同比增长6.6%;新业务录得收入50亿元。分业务看,占比最大的自营业务录得收入2046亿元,同比增长4.8%,其中带电品类收入1226亿元,同比增长2.7%,较上季度显著回暖,日用百货商品收入821亿元,同比增长8%,延续了近几个季度的高增趋势;3P业务录得收入207.6亿元,同比增长6.3%。

图:京东集团分部业务收入表现 数据来源:京东集团三季报,36氪整理

图:京东集团分业务收入表现 数据来源:京东集团三季报,36氪整理

整体来看,本季度京东营收超预期增长主要得益于三个方面的因素:

第一,带电品类的强势回暖,本季度同比增速转为正增长2.7%,为整体收入增长提供了积极提振。3C和家电的回暖一个是因为摆脱高基数影响后高温天气下对家电需求的增长;另一个则是政府以旧换新政策出台后,9月开始京东家电和3C品类需求快速增加,带动该品类继续强劲复苏。同时由于以旧换新开始于3季度末的9月,预计这种强劲的增长势头在四季度仍会支撑京东带电品类的增长。

第二,一般商品收入本季度仍然维持了8%的高增长,其中商超、服装、体育和时尚品类均录得两位数的增长。这背后主要得益于京东良好供应链下对品类丰富度构建的投入以及优异的基础设施能力和用户体验,受益于此本季度商超用户的购买频次增长了20%。

第三,3P的平台佣金和广告收入为208亿元,同比增长6.3%,表现同样亮眼。主要来自两方面的驱动:(1)商家折扣费用影响的消失使得季度内佣金恢复正增长;(2)受益于3P商家的继续增加扩大了京东平台业务的价格层级和产品线,使得季度内3P订单量增长30%,用户数量增长20%。最终受益于生态系统的健康增长以及流量分配效率的提升,季度内广告收入实现了两位数的强劲增长。

降本增效提振盈利能力持续亮眼2024Q3京东实现经营利润120亿元,同比增长29.5%,经营利润率从3.8%提升至4.6%;Non-GAAP口径下经营利润为131亿元,同比增长17.9%,经营利润率达到5.0%,整体来看依然是一个相当不错的利润增长。

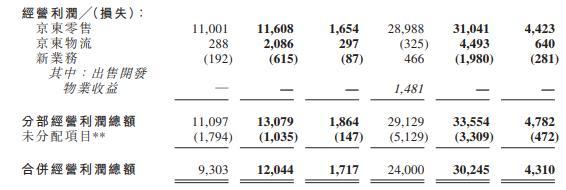

分部业务看,季度内零售业务的经营利润为116亿元,同比增长5.5%,对应经营利润率5.2%;京东物流的营业利润为21亿元,同比增长624%,大超市场预期,对应经营利润率4.7%也较去年同期增长400个bp;其他业务本季度营业利润为损失6亿元,损失金额较去年同期有所扩大。

图:京东集团经营利润分部表现 数据来源:京东集团三季报,36氪整理

图:京东集团经营利润分部表现 数据来源:京东集团三季报,36氪整理

整体来看,本季度京东盈利能力持续亮眼背后,一是,取决于供应链效率提升带来的毛利率持续改善,本季度京东的营业成本同比增速仅为3.1%远低于同期营收5.1%的增长,带动毛利率同比增长16%,对应毛利率为17.3%,增长165个bp;二是,在于物流业务降本增效下带来的利润加速释放,根据京东物流披露的业绩报告,京东物流(作为独立公司的口径下)本季营收增速6.6%,成本增速却仅为2.2%,降本增效下带来了利润的超预期释放;三则是,平台生态重构后,品类结构的调整使得商超等毛利较高品类占比提升,同时3P业务占比的提升也带来了利润改善。

未来展望及投资建议综合来看,本季度京东营收端和利润端表现都很亮眼,营收超预期的背后主要是受益于日百品类、超市品类和服装品类的高增长带来的贡献,以及以旧换新政策推进下传统强势带电品类增长的回暖。盈利方面,尽管本季度京东的营销等费用支出依然维持较快增速,但受益于物流降本增效带来的利润加速释放以及优秀的供应链管理能力和平台生态重塑下的毛利率持续向好,整体盈利表现依旧亮眼。

展望未来,预计四季度京东的业绩表现仍然值得期待。

一方面,如前文所述,以旧换新开始于8月底,目前已实现全国16个省份的线上覆盖。京东作为政策指定电商平台可承接政策红利,这也是9月以来其带电品类增速明显加快的根本原因。考虑到四季度政策的持续性,以及整体宏观消费环境的回暖和地产的复苏,预计随着后续政策线上覆盖省份的增加,四季度京东仍有明显的增量释放逻辑。此外,考虑到今年双11开始较早且周期延长,预计也会对四季度的营收增速产生积极影响。

另一方面, 从年内的情况看,在聚焦用户体验、优化成本、提高效率的战略布局下,京东持续高投入不断引入产品品类和3P商家,目前平台品类结构和平台生态都出现了非常积极的改善,同时消费者的购物体验也显著提升。未来受益于供应链规模和效率、基础设施的利好,以及高毛利品类和3P占比的提升,预计京东中长期的利润释放仍有稳固的基础。

从估值来看,随着业绩的持续回暖,目前京东业绩表现基本已经回到2020年左右的水平,但当前的PE(TTM)为11倍左右仅相当于当年的1/3左右,可以看出当前存在明显低估的可能。

图:京东PE估值表现 数据来源:wind,36氪整理

较大的估值安全边际下,同时考虑到持续分红和回购政策下的回报率基本已经达到6%左右,因此综合来看,如果未来公司可以保持高个位数的收入扩张和较为可观的利润释放,那么未来的投资价值将显著提升。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。