霍华德·马克斯:任何资产,无论其多么丑陋,只要价格足够低廉,它就值得购买。马克斯认为,“低价买入”是获得投资财富的唯一可靠途径,而“高点进场”是最大的风险,因此,对任何潜在的投资而言,在投资决策时最应该考虑的问题是:“它足够便宜吗?”

西格尔:历史表明,那些业绩最好的投资往往出现在正在萎缩的产业和发展缓慢的国家。

核心观点:

中长期看,空调是白电品类里面趋势以及未来市场潜力最好的一个品类。国内保有量偏中高,但相比于正常天气情况差不多的日本,国内空调至少还有翻倍空间。

全球市场,欧洲、东南亚、拉美,空调渗透率在30%左右,还存在很大的延展的空间。

格力作为空调行业的龙头具备绝对的成本和规模优势,所以随着行业规模的扩容,格力在空调领域的增长潜力依然存在。

格力正在从多元化业务回归,并对海外业务进行了加强。

格力本身的资产结构良好,现金、合同负债都处在非常高的水平,业绩底盘扎实。

公司目前股息率水平(7.4)较高。分红延续性其实较强,包括董总也表达未来持续每年要做分红,分红保障性其实进一步地提高。

现在估值下限,下行风险较小。

一、历史复盘

格力91年成立,主营业务是空调,收入占比74%。格力现在全球有77个生产基地6个研究院,产品销售到190个国家、地区,2023年营收突破了两千亿,当前收入和利润持续增长。

其他业务14%,主要是工业制品,包括绿色能源、生活电器、智能装备,工业制品占比大概现在是4.9%,绿色能源占比大概3.5%左右,生活电器占比不到两个点,智能装备占比0.33%,其他主业务大概占比0.77。

分地区看,公司现在内销和外销,内销占比大概在73%左右,外销占比12%。

1991年开始,格力发展大致分为四个阶段:

第一阶段,1993年到2002年,格力初步进行渠道整合,并且通过强化品质管控进入头部梯队。

第二阶段,2003年到2012年,经历了惨烈的价格战之后,格力基于规模优势、品质优势,实现了规模突破。在这个阶段,格力通过渠道布局,加强经销商专卖店体系,下沉布局。恰逢2007年家电下乡,以旧换新,格力业绩爆发。2006年到2012年阶段,公司规模快速扩容,营收复合增长达27%。

第三阶段,2013年到2018年,公司重点在推进自动化、信息化建设,并加强线上渠道布局。这个阶段格力的营收增速开始放缓,基本上复合增速大概在8个点。整体份额端是有所回落。

第四阶段,从19年以来完成混改,启动渠道改革。格力的渠道改革主要解决两个问题:一是加强线上渠道的布局。第二是对线下经销体系进行效率优化。

从第一阶段到2003-2006年行业竞争布局加剧之格力能够跑出来,实际上渠道的功劳功不可没,但到2020年整个空调销量线上占比明显提升并超过了线下,公司在加速线上布局过程中,线下经销商会存在对整个销售体系的担忧。这也是前两年公司发展相对滞后的一个主要原因。

现在格力渠道改革问题已经得到逐步解决,线上、线下联动以及经销商利益绑定,经销商向服务商的转变已经完成,效率也在大幅提高。

二、现在投资格力电器的逻辑

1.行业增长趋势仍在

日本88年百户保有量突破100台,98年突破200台,2023年中国百户保有量150台左右,相当于日本92年水平,滞后差不多30年。日本从92年之后的30年间,空调百户保有量进一步提升到了280台。现在我们国内是150台,距离280台还有很大的空间。过去三十年,日本在地产、人口下行的趋势之下,空调的销售还在创历史新高。

短期空调销售的核心驱动主要是看天气。长期趋势上看保有量趋势:一方面是底层的更新需求,即使新增需求的减弱的情况下,底层更新需求还在。二、从百户保有量角度看,保有量还有提升的趋势。所以现在对空调增长潜力其实没有那么悲观。

2.渠道改革后公司效率提升

3.从多元化业务回归主业(同时加强冰洗和外销),资本回报率预期持续高位。

公司现在除了继续加强空调业务以外,也在加强冰洗和外销业务的布局。

冰洗。2019年以来,公司分别在成都、洛阳成立冰洗生产基地,总投资超过150亿,未来还是有比较大的提升空间。之前冰洗主要是依托销售公司,拓展节奏会比较慢,现在将冰洗单独考核,门店开始独立布局。2024年5月22日成立全国首家冰洗区域营销中心,标志冰洗从原有的空调渠道里面剥离。当年美的也是这样的,要激发消费、销售潜力,需要渠道体系的独立化、独立考核。

海外。格力从九十年开始做一些海外业务,早期主要是以加工业务为主。现在对外销业务的重视程度大幅提升。加大了海外社交媒体、内容生态、参展投入,以提高品牌。加大了海外电商的布局,包括欧美、东南亚的核心的电商平台,快速海外市场的布局和渗透。公司在东欧、中东非的市场布局其实已经有非常好的基础,相比海尔、美的,公司的海外份额上还有进一步提升的空间。

自主品牌从2021年海外业务的51%提高到了2023年的70%左右,外销毛利由原来10点不到提高到了现在的23.75%。

4.格力本身的底盘扎实,账上合同负债体量比较大,现金流情况良好。

5.股息率较高。公司分红承诺至少50%以上,对应至少7个点的股息率。

股利是决定投资收益的关键因素。股利率高,那些购买了其股票又将收到的股利再投资于该公司股票的人,可以以很快的速度累积股票。事实证明,正是这些多出来的股票成就了投资者的胜利。

6.估值较低。投资者关注降低。关键是此时建仓价格便宜。

三、格力、美的基本财务指标对比

1、公司业绩

营业收入:美的集团>格力电器

营收增速:美的集团>格力电器

扣非净利润:美的集团>格力电器

扣非增速:格力电器>美的集团

2、盈利水平

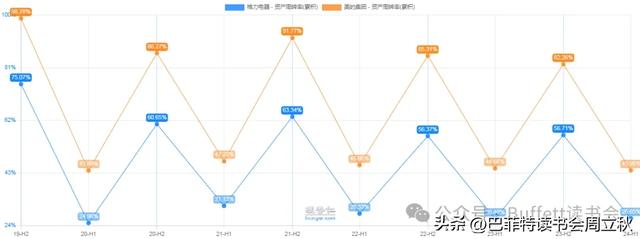

净资产收益率:美的集团>格力电器

毛利率:格力电器>美的集团

净利率:格力电器>美的集团

3、偿债情况

资产负债率:格力电器>美的集团

4、有息负债比率

有息负债率:格力电器>美的集团

5、运营能力

总资产周转率:美的集团>格力电器

应收账款周转天数:格力电器>美的集团

存货周转天数:格力电器>美的集团

6、费用率情况

销售费用率:美的集团>格力电器

管理费用率:格力电器>美的集团

财务费用率:美的集团>格力电器

研发费用率:格力电器>美的集团

7、现金流走势

经营性现金流/净利润:美的集团的现金流更充沛和稳定一些。

8、股息率:格力电器>美的集团

9、估值

PE-TTM:美的集团>格力电器

10、小结:

(1)营业收入和扣非净利润总额美的集团高于格力电器;营业收入增速美的集团更高,扣非净利润增速格力电器稍高于美的集团。

(2)盈利水平上,净资产收益率美的集团稍高一些,毛利率和净利率格力电器都比美的集团高。

(3)负债率上,格力电器的资产负债率和有息负债比率都要比美的集团高。

(4)运营能力上,总资产周转率美的集团更高,应收账款周转天数和存货周转天数美的集团更低一些。

(5)费用率上,美的集团的管理费用率和研发费用率都要比格力电器低,格力电器的销售费用率和财务费用率比美的集团低。

(6)经营性现金流美的集团更稳定更高一些。

(7)股息率格力电器更高。

(8)估值上美的集团比格力电器更高一些。

特别提醒:本文为投资逻辑分享,不构成投资建议。

巴菲特读书会价值投资理念、知识经验学习与交流平台,投资风险教育平台。

发现价值,践行价值。书会长期开展独立投研活动,定期发布原创研究报告,组织线下分享活动。

“行稳致远”,秉持“专业、谨慎、诚信”的精神,努力与会员和客户共同实现长期价值稳步成长。