01

消费金融机构业绩分化明显

业内预测行业竞争还将加剧

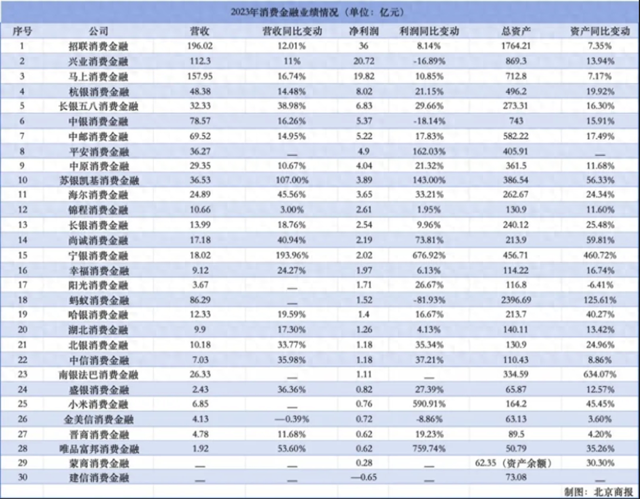

近日,国内持牌消费公司2023年业绩相继出炉。据统计,过去一年,30家消金公司累计赚取净利润超142亿元。

不出所料,招联消费金融仍然稳坐行业第一。

2023年,该机构营收196.02亿元,同比增长12.01%,净利润36亿元,同比增长8.14%。

排名第二和第三的分别是兴业消费金融和马上消费,前者营收和净利分别为112.3亿元、20.72亿元,后者营收和净利分别为158.95亿元、19.82亿元。

除此之外,其余各家消费金融公司净利润均在10亿元之下。其中,小米消费金融、蒙商消费金融、晋商消费金融等机构其净利润不足1亿元。

相比之下,开业仅半年的建信消费金融则成为唯一一家亏损机构,2023年亏损0.65亿元。

由此可见,在持牌消费金融公司中,头部和尾部消费金融公司业绩数据差距较大,头部效应显著。

值得一提的是,过去一年,宁银消费金融、唯品富邦消费金融、小米消费金融业绩增长明显。

2023年,是宁银消费金融从华融手上接手消费金融牌照之后的首个完整财年,该年度,宁银消费金融营业收入18.02亿元,同比增长193.96%,净利润2.02亿元,同比增长676.92%。

小米消费金融净利润虽只有0.76亿元,但同比增长590.91%。唯品富邦净利润0.62亿元,净利润同比增速高达759.74%,成为众多机构中的一大亮点。

资产规模增长层面,南银法巴消费金融排名第一,总资产334.59亿元,同比增长634.07%,其次是宁银消费金融总资产456.71亿元,同比增长460.72%。

与之形成明显区别的是,同年,阳光消费金融总资产仅为116.77亿元,同比下滑6.41%。

整体来看,2023年,消费金融公司们的收入仍旧延续增长的态势,头部机构稳定增长,但增速放缓,腰部机构奋力前行,并涌现黑马。

对此,素喜智研高级研究员苏筱芮分析,消费金融行业前三座次稳定,反映出头部机构已经形成了成熟的经营模式,在客户资源、品牌声誉、第三方合作商、细分场景等方面拥有更加充分的积累。在逐步迈过高增长阶段后,业务基数较大的头部机构增速放缓在情理之中。在此背景下,中小消费金融机构市场竞争加剧,但自身仍有较足增长空间。

关于行业未来的发展变化, 博通咨询首席分析师王蓬博指出,未来随着行业增资和行业新规的逐步落地执行,头部行列的站位一定会有变化,市场竞争也将加剧。

惠誉博华预计,消费金融公司2024年行业增速将放缓并在未来若干年进入个位数增长区间,行业竞争压力将加速上升,个体规模差异将进一步扩大。

苏筱芮称则预测“蚂蚁消费金融、建信消费金融后续均有跃升至消费金融前三座次的潜力,行业场景、客源争夺战将会变得更加激烈,洗牌动作仍将持续。”

02

科技创新是核心驱动力

大模型赋能金融新质生产力

2024年,培育新质生产力成为时下经济社会的关注的焦点。

作为链接科技和产业的重要工具,金融业正加速提升服务新质生产力能力,塑造发展的新动能新优势,创造出更高效率的生产力水平。

“加速服务新质生产力,既是金融支持高质量发展的关键着力点,也是实现自身发展的需要”业内人士表示。

那么,在金融领域,新质生产力的核心是什么?是科技创新。

“当前,我们正处于数字经济时代,生成式AI作为人工智能技术的集大成者,正成为金融行业的新质生产力。”中国科学技术出版社有限公司总经理宁方刚认为,大模型技术的广泛应用,为金融行业带来了前所未有的机遇和挑战。这种新质生产力的创新,不仅将重新定义金融服务的内涵和外延,还将带来金融制造的新模式和新业态。

但其实,目前,大模型技术还存在四大挑战:群体智能与安全可控、个性化和隐私保护、关键性任务和动态适应性标准、基础设施和架构改造。

对此,马上消费金融确立了“四大关键技术能力”的发展方向,即模型安全可信、组合式AI、持续学习、平台化服务MaaS,以此推动金融大模型成为具有革新意义的“新质生产力。

据称,马上消费金融在去年8月推出的国内首发金融大模型“天镜”,自发布至今9个月以来,在企业知识库的应用中,知识产出效率提升了150%,大幅度提高营销物料的生产效率。

而在与重庆某银行的合作中,其大模型驱动的智能营销更是能将人工成本降低80%以上,产能是传统人工产能的6倍以上。

中原消费金融首席风险官周晨卉认为,作为新质生产力的代表,金融大模型虽然尚处于技术探索和试点应用的并行期,但已经开始应用在多个金融业务场景,预计在未来的2-3年,大模型的应用会逐渐成熟,飞速增长。

此外,“大模型具备的海量知识和高度模块化的AI能力,可以加快风控模型迭代步伐,提升模型的信息容量,让风控模型更加贴合业务经营情况。”

目前,中原消费金融与腾讯云金融风控大模型所积累的风控知识和能力进行互动,已能将“风控策略”与“算法模型”深度融合,通过数据源及数据分析平台,建立出“数据+模型+策略”三位一体的风险识别与防范体系,实现风险识别数据化、反欺诈防范自动化、风险防范实时化。

在此基础上,中原消费金融搭建的红岸机器学习平台、雾伞特征工程平台、阶梯变量加工平台、雪地模型部署平台等四大平台,不仅可以准确判定客户是否为“合格借款人”,还能为客户提供“千人千面”的差别化信贷服务。

海尔消费金融目前也已将大数据、人工智能、云计算、区块链、生物识别融入金融业务,完成了数字化营销、数字化运营、数字化风控、数字化资产管理等建设,实现了贷前、贷中、贷后的全流程数智化管理。

中邮消费金融在新质生产力的孵化上,亦积极推进大模型,生物识别等新技术在消费金融场景下的落地运用,且在科技赋能业务创新发展取得了新突破。

“应尽快发挥科技和互联网的创新优势,将技术服务能力、科技创新成果与行业共享,共同构建人工智能大模型技术发展和场景应用落地的良性循环。”国研智库执行总裁周健奇分析,从中长期来看,推进人工智能+相关技术的应用发展,是技术驱动型金融机构的必修课。

自2009年正式宣布启动消费金融试点到当下,国内消费金融已走过16个年头。如今,行业大局虽定,但竞争依然激烈。

据前瞻研究院发布的报告显示,2028年,中国消费金融市场规模将超过37.9万亿元,但即便如此,也只有实力过硬者才有机会获得更多的市场份额。