还是一位朋友让看的公司,南京钢铁股份有限公司(股票简称:南钢股份)是行业领先的高效率、全流程钢铁联合企业,2000年9月在上交所主板上市。

南钢股份拥有从矿石采选、炼焦、烧结、炼铁、炼钢到轧钢的完整生产工艺流程,主体装备水平先进,主体装备已实现大型化、自动化和信息化,具备年产千万吨级钢铁综合生产能力。南钢股份是全球规模效益领先的单体中厚板生产基地之一及国内具有竞争力的特钢长材生产基地。

2023年,南钢股份的营收同比增长了2.7%,止住了2022年下跌的趋势,虽然没有超过2021年,但也让最近三年的营收在700亿元以上的规模稳住了,还是要算表现不错的。

“专用板材”、“特钢长材”和“建筑螺纹”等单列的三大自产钢材产品均在下跌,只有“贸易”和其他业务在增长。2023年实现的小额反弹多少有点勉强,至少是营收质量不太高。

分地区的营收构成情况我们就不展示了,其国外销售钢材的业务2023年增长较快,达到了49.2%,国外销售钢材的毛利率也比国内市场高得多,但是2023年增长后占比仍然只有9%,暂时还无法对整体营收起到明显的支撑作用。

不过,从其净利润表现来看,似乎营收质量下降的问题影响不大,虽然2023年的净利润没有反弹,但在20亿出头的规模上稳住了。在现在钢铁行业整体下行的大形势下,南钢股份的净利润表现,也是算比较好的。

南钢股份2023年前三个季度的表现不错,营收同比增长不说,还有持续走高的趋势。但是,四季度的突然掉头向下说明,市场还是比较弱的,并不能支撑其逐季螺旋增长,表现较好的公司起码也要“打摆子”。

不过,从最近四个季度的净利润表现来看,似乎还不错,特别是最近两个季度,并没有明显受到营收同比下跌的较大影响。而且最近九个季度,都没有出现单季亏损,这也算行业中比较优秀的表现了。

南钢股份的毛利率表现比很多同行稳定,2022年的下跌幅度只有1.3个百分点,2023年的营收质量下降(“贸易”业务占比增长),但仍然只下跌了0.2个百分点。这也是其最近两年的净利润与2021年前两年差得不多的原因。但是,最近两年的销售净利率,特别是净资产收益率下降,这说明其期间费用占营收比增长较快,或者是他们预计的营收增长幅度应该比所实现的规模高得多。

南钢股份的核心产品——“专用板材”的毛利率较高,2023年的毛利率还能保持增长,这是其业绩的核心支撑。但“特钢长材”和“建筑螺纹”产品的毛利率都在下跌,前面提到的质量不高的“贸易”业务,虽然毛利率有所增长,但仍然远低于其他几项核心业务。就是这种复杂的单品增减和占比结构变化,导致2023年的平均毛利率奇迹般地基本稳定下来了。

和其他几家规模更大的同行前些年就规划降低期间费用不同,南钢股份最近三年的期间费用大幅增长,三年累计有翻倍不止的增长。这就导致其营收增长时的期间费用占营收比并没有下降,最近两年的营收下跌或者小幅反弹就更无法避免其占比增长了。

2023年,所有的成本费用项目都比营收增长快,其中销售费用和财务费用的增长幅度最大。正是成本和费用的增长都比营收高,才导致南钢股份2023年的主营业务盈利空间降低了0.6个百分点,也是最近五年中表现最差的。

主业差点,副业可以补,2023年在其他方面净收益了3.4亿元,而2022年是持平的状态。其中政府补助方面,特别是“增值税加计抵扣”起到了较大的作用;而“资产减值损失”同比有所下降,其实“存货跌价损失”的规模差别不大,主要是没有了2022年1.1亿元的“商誉减值损失”。

如果看“扣非净利润”,2023年相比2022年下跌的幅度就要大一些。短期内,其他方面的收益可挡一阵;市场低迷久了,还得要看主营业务的表现。

分季度来看,最近两个季度的毛利率还算稳定,但营收同比下跌带来的期间费用占营收比上升的影响还是存在的,最近两个季度的主营业务盈利空间表现都差于2023年全年的平均水平。如果这样的形势无法尽快扭转,南钢股份2024年的业绩继续下滑的可能性还是比较大的。

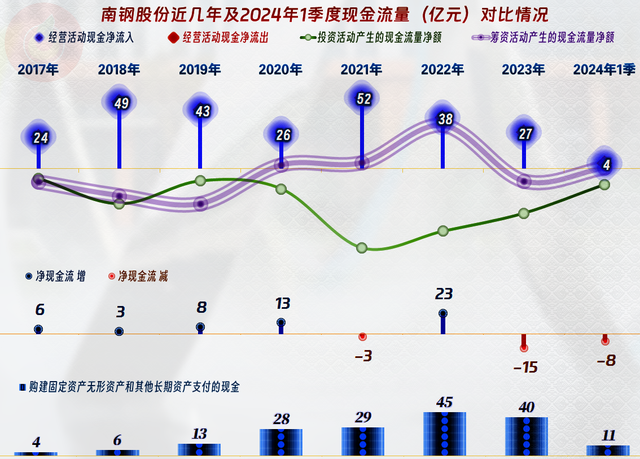

南钢股份“经营活动的净现金流”表现较好,也相对稳定。最近四年的固定资产规模投资比较大,当然是因为建设的项目较多,这些项目的建成也会导致其期间费用相应增长,这就是其期间费用增长的基础。当然,原来计划的是,这些项目建成投产后,营收会有更大幅度增长的,只是市场变化得太快了。

其实折旧和摊销的规模也并不小,每年回收资金近20亿元;但是应收款方面的占用持续多年增长,而无法全部向供应链方面转移。存货大多数时候都是在增加占用,只有2022年例外。

主要是2022年末的经营性长期资产增长明显,这和其当年进行了较大规模的收购有关,因为仅靠自身的建设,扣除折旧后,增长远达不到这样的水平。2023年末还有52亿元的在建工程,这是哪些项目呢?

在建的项目很多,还有在印尼的项目,其中不仅仅是期末余额的变化,2023年还有52.8亿元转入了固定资产,南钢股份逆市搞这么大规模的投资,似乎也要在钢铁行业来一轮“逆周期”操作。

南钢股份的偿债能力还是不错的,长期偿债能力较强,短期偿债能力看起来要弱一些。对于这类资产规模偏大、偏重的公司来说,短期偿债能力在指标上本来就是相对要控制得低一些的;不然的话,闲置的资金所造成的浪费就太大了。

流动比率和速动比率之间,差异较大的原因,当然就是存货规模偏大了。也就是说,其存货变现的速度,对其短期偿债能力的影响很大。

存货的规模总体上是呈增长状态的,但2022年末进行了强制压缩后,2023年末重新增长的幅度就没有以前增长的那么夸张了。如果考虑到最近三年营收的规模变化不大的话,存货还是在增长之中,这当然也能反映出现在市场的低迷状态。

有息负债的规模已经不小了,2024年一季度末还在增长之中。预计南钢股份的项目建设规模也会逐步慢下来,道理很简单,项目建设的账算不过来,新项目的投资测算就过不了,只是有些企业这些工作就是走过场,希望南钢股份不是吧。

南钢股份通过近年来的项目投入,甚至可以称为“逆周期操作”,稳住了营收,盈利能力也比大多数同行要强,在行业中要算是比较优秀的。但是市场仍然在下行,其新的产能释放会不会真能带来营收增长,还面临不确定性;另外海外的产能布局,也面临着收益和风险均较高的情况。

声明:以上为个人分析,不构成对任何人的投资建议!