作者 | 胡青木

编辑 | 苏淮

北证50指数创历史新高了。

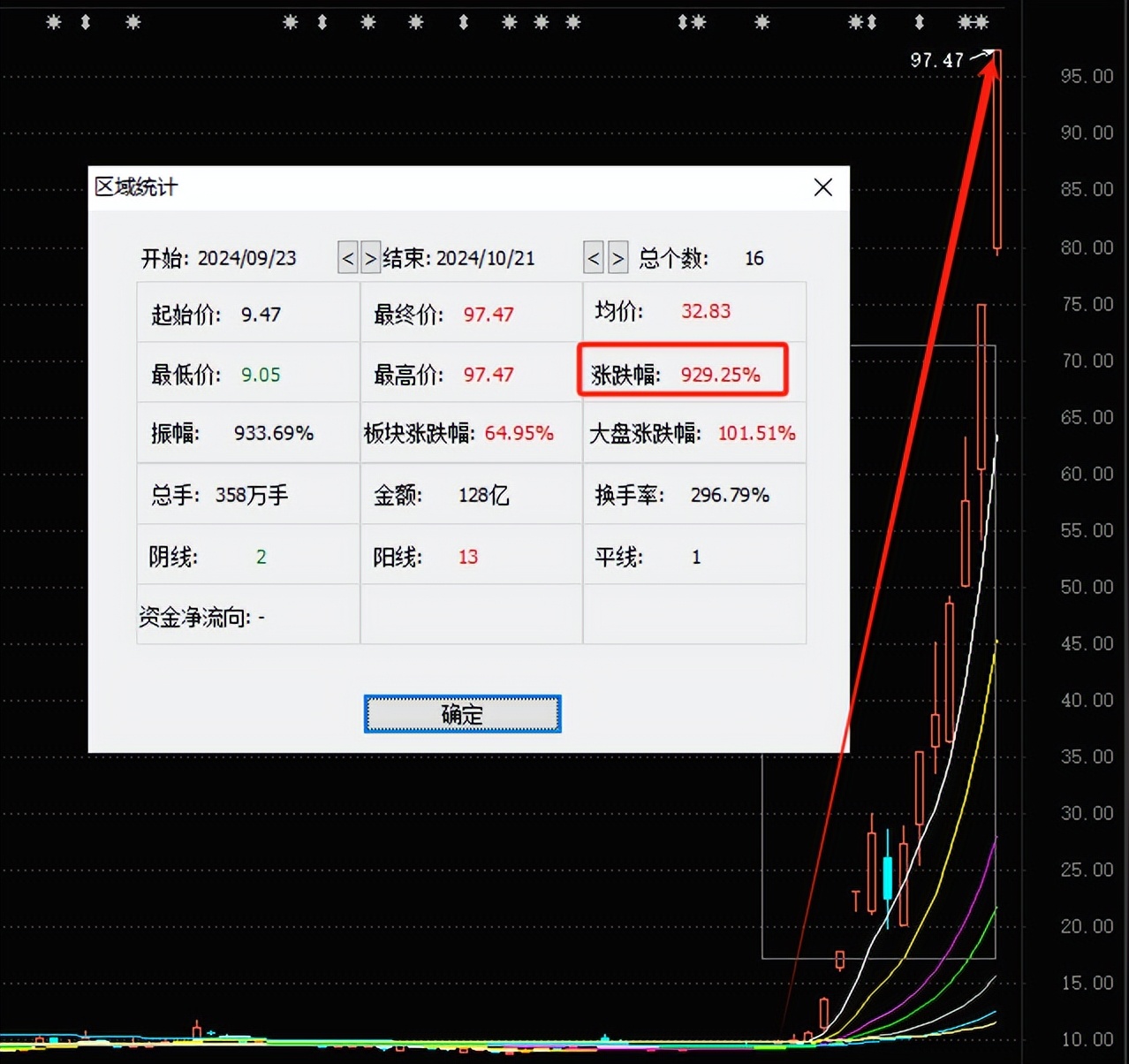

截至10月21日,分属于北京证券交易所的北证50指数以1255点收盘,超过了2022年6月底时的历史高点。更令人惊掉下巴的是,其中一只名为“艾融软件”的股票,自9月23日行情启动以来,期间涨幅高达929.25%,是目前剔除新股后涨幅最高的股票。

截图来源于东方财富

天眼查显示,艾融软件成立于2009年,是一家向大型银行为主的金融机构及其他大型企业,提供数字化业务及技术咨询、软件产品销售及系统定制化研发等服务的企业。

源媒汇注意到,艾融软件不久前还曾卷入违规减持事件。不过,这次的违规减持和以往略有不同。

此前常见的违规减持案例有很多,比如未按照规定披露减持计划、超比例减持、利用转融通违规减持、技术性离婚减持等。这些案例的共同点,就是违规对象均为大股东,即减持方;而这次被查处的违规方,却是受让方。

01

减持新规后,监管抓典型

日前,北交所发布公告,强调将从严打击违规减持行为。其中提到,个别投资者通过大宗交易自大股东处受让股份后,短期内卖出,违反了受让方在6个月内不得减持其受让股份这一规定。

截图来源于北交所官网

对于相关投资者的违规行为,监管机构不仅责令其购回违规减持股份并将违规减持所获得的价差上缴给上市公司,还对其实施了公开谴责、限制交易和记入诚信档案等监管措施。

而与以往不同的是,无论是公告中提到的违反原因,还是后续的监管措施,均是2024年5月24日发布的《上市公司股东减持股份管理暂行办法》中完善过的内容。该办法在原有的框架基础上,在严格规范大股东减持、防范绕道减持、细化违规责任条款等方面,进行了完善和改进。

此前,监管部门对于违规减持这一行为,会根据情节严重程度采取不同的监管措施,比如给予警告、记入诚信档案、没收违法所得、处以罚款等。但这些处罚虽然惩戒了违规者,却并未对市场的公平性和中小投资者形成足够的保护。

随着2024年5月减持新规的发布,监管层进一步明确了对违规减持行为的打击措施,增加了责令购回违规减持股份并向上市公司上缴价差的监管措施,这些措施提高违规减持的经济成本,同时更有效地保护了中小投资者的权益,维护了证券市场的秩序。

而监管层也一直在明确表达其严格打击违规减持行为的决心。

证监会主席吴清10月18日在2024金融街论坛年会上表示,允许合法合规减持,但坚决打击违规、绕道减持。对近期发现的违规行为,已要求回购、差价上交,负一定责任。

根据通报显示,这次处罚涉及三名受让人和四家公司,本轮行情的龙头艾融软件就在其中。

具体来看,汪小清涉及违规减持了包括艾融软件在内的三家公司股份,买卖时间在9月27日至10月8日;孙肖文亦涉及违规减持艾融软件,买入和卖出时间为10月8日和9日。

而通报发布时间距离违规时间仅隔了一天,也从侧面反应出监管机构打击违规行为的坚决态度。

令人好奇的是,上述涉及到违规减持的几家上市公司,均来自北交所,这难道只是巧合?

02

投机获利空间大

国庆前后市场的大涨,不仅吸引了大量新入市的投资者,也引起了投机者的关注。对于投机者而言,波动幅度越大的市场,意味着投机获利的机会越多。北交所作为新兴的交易所,近期市场表现活跃,波动幅度较大,为投机者提供了可乘之机。

源媒汇统计了公告中违规减持期间上证指数、创业板指数和北证50指数的每日及期间平均涨跌幅后发现,分属于北交所的北证50指数是波动幅度最大的。

北交所之所以波动较大,与其较高的涨跌幅限制密切相关。

相较于主板的10%和创业板的20%涨跌幅限制,北交所拥有高达30%的涨跌幅限制。因此,这一较高的波动空间,对于寻求短期利益的投机者而言,无疑具有极大的吸引力。

然而,投机获利的前提是必须持有股票,因此那些已公布减持计划的北交所上市公司,成为了投机者的目标。而华信永道、艾融软件、鑫汇科等公司,在今年8月中旬均有大股东发布了减持计划。

此外,再加上本轮新入市投资者可能因开户时间不足两年或账户内资金不足50万元等原因,无法参与北交所交易,因此为了追求波动较大的标的,北证50指数相关的基金,就成了他们退而求其次的选择。所以在一部分新入资金的推动下,北交所的这些股票就成了争抢的“香饽饽”,甚至出现了部分基金进行限购和暂停申购的情况。

对于北交所近期的火爆表现,开源证券认为,尽管北交所市场迎来大幅度修复,中短期可能会有震荡反复,但中长期来看,依然看好北交所市场的配置价值。

原券商首席经济学家李大霄向源媒汇分析道:“在选择北交所标的时,也要注重公司本身质地,不能看谁涨得快就买谁。而且,当前‘供不应求’是阶段性的现象。长期来看,供求会达到一个相对平衡的状态。此外投资者要切记秉持‘余钱投资、理性投资、价值投资’这一理念。”

03

返还差价,或刺激业绩增长

作为本轮北交所的“妖王”,艾融软件暴涨的原因,或许和监管处罚存在一定的关系。

前文提到,监管层这次的监管措施,不仅要求违规者将股份回购,还要将差价交还给上市公司。而涉及到的差价,在二十余万到两千余万不等。这对于归母净利润在几百万到几千万的上述几家上市公司来说,可不是个小数目。

其中,艾融软件涉及到的差价,约占公司2023年归母净利润的20%;华信永道涉及到的差价,更是约为公司上年归母净利润的3倍。

源媒汇就股价大幅波动是否与返还差价有关,以及返还差价对公司业绩的影响等问题,向上述4家公司董秘办发送了问询邮件,截至发稿未获回复。

除了返还差价以外,源媒汇还发现,自9月27日以来,艾融软件登上龙虎榜的次数高达17次。而登上艾融软件龙虎榜次数最高的四家营业部,为东方财富旗下的拉萨团结路第一、第二证券营业部和东环路第一、第二证券营业部。

截图来源于东方财富数据中心

东方财富证券通过将网上开户的散户集中管理,使得几家拉萨营业部获得了“散户大本营”的称号。这些营业部以其超短线交易和快速进出的操作风格而闻名,所以近期艾融软件股价的大幅波动,与这些资金的热炒也有一定的关系。

此前,针对这轮股价暴涨,艾融软件分别在10月8日、14日和17日披露了《股票交易异常波动公告》,其中提到公司不存在违反信息公平披露的情形,同时还提到目前市场情绪过热,并提醒投资者理性投资,注意风险。

短期来看,返还差价这笔“意外之财”,肯定会对公司业绩起到一定的提振作用;但是长远来看,脱离基本面的炒作和暴涨,最后的结果肯定是一地鸡毛。

(源媒汇作者周艺对本文亦有贡献)

部分图片引用网络 如有侵权请告知删除