文/启明鑫

近期,山东亚微软件股份有限公司披露了《关于申请公开发行股票并在北京证券交易所上市暨停牌进展公告》,公司拟终止向不特定合格投资者公开发行股票并在北京证券交易所上市及撤回申请文件。

公司申报IPO于2023年12月29日获得受理,撤回前完成了一轮问询回复,但在收到第二轮问询后并未回复。公司本次IPO拟募资1.29亿元。

一、2024年上半年亏损,在手订单金额下滑

亚微软件是一家数字政府领域的解决方案供应商及服务商,主要产品与服务涵盖了软件开发、系统集成与销售及技术服务。

2020-2023年1-6月,亚微软件营业收入分别为8852.24万元、1.47亿元、1.79亿元、5,197.06万元;同期扣非归母净利润分别为1047.47万元、2196.65万元、2928.49万元、-46.88万元;同期经营活动产生的现金流量净额分别为3,109.55万元、4,391.18万元、-405.73万元和-2,165.94万元,现金流呈现波动趋势。

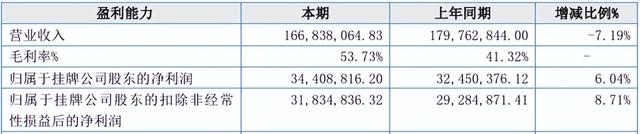

根据2023年公司年报披露,2023年,亚微软件营业收入为1.67亿元;同期扣非归母净利润为3183.48万元;经营活动产生的现金流量净额为546.65万元。

摘自2023年亚微软件年度报告

2024年上半年,亚微软件业绩出现下滑。当期实现的营业收入为2,529.80万元,同比下降51.32%;归母净利润为-1,209.09万元,同比下降794.80%。

摘自2024年亚微软件半年度报告

根据首轮问询函披露,2021-2023年各年末,亚威软件在手订单金额分别为1.68亿元、1.44亿元、8264.43万元,呈下滑趋势。到了2024年,这一趋势仍在延续,截至2024年6月10日,亚威软件的在手订单金额为1.03亿元,上年同期为1.34亿元,下滑金额为3175.66万元,同比下滑23.63%。

值得注意的是,在2024年上半年业绩、截至2024年6月10日的在手订单金额均出现下滑的情况下,在第一轮问询中,亚威软件依旧预测公司2024年业绩将实现增长。

根据中兴华会计师事务所出具中兴华核字[2024]第030053号《山东亚微软件股份有限公司2024年度盈利预测审核报告》显示,2024年度,公司预测营业收入17,570.10万元,较去年同期上涨5.31%,扣除非经常性损益后的归属于母公司所有者净利润3,364.07万元,较去年同期上涨5.67%。上述预计较为中性,考虑到公司实际经营可能存在波动,将上述预计数按上下波动幅度5%测算,2024年归属于母公司所有者的扣除非经常性损益后的净利润预计约3,195.86万元至3,532.27万元之间,同比变动幅度在0.39%至10.96%之间。

在第二轮问询中,北交所要求亚威软件进一步说明2024年第一季度业绩大幅下滑的原因以及说明预计2024年业绩同比增长的依据,并结合细分行业变化趋势、最新在手订单结构、最新业绩情况等,说明是否存在期后业绩大幅下滑风险。

二、超90%以上收入来自山东省,其数字机关软件在当地市占率为2%左右

亚微软件主要面向党政机关、事业单位提供数字机关软件、公共服务软件及包括政务大数据软件在内的其他软件开发服务。2020-2023年1-6月,软件开发业务的销售收入分别为4,523.15万元、6,123.01万元、7,802.42万元、4,042.14万元,占营收比例分别为51.10%、41.54%、43.40%、77.78%,是主要的收入来源。

报告期内,公司来源于山东省内的收入占主营业务收入的比例分别为97.36%、95.56%及93.80%。亚微软件对山东地区存在重大依赖,其业务区域集中度较高。目前,公司已在河南、湖北、河北等地区开展业务,但是对山东省以外的区域业务布局仍较少。

由于数字政府范围广泛,包括政务公开、行政监督、财税审计管理等多个领域。因此,亚微软件的数字机关软件仅在山东省有较高市场占有率。

根据华经产业研究院发布的《2023年中国数字政府行业市场研究报告》,2020-2022年,公司在山东数字政府市场中系统集成服务与软件业务的市场占有率分别为1.61%、2.29%、2.46%。

三、应收账款余额大幅增长且经营活动净现金流下滑

根据招股书披露,2020-2023年1-6月,发行人应收账款余额大幅增长,各期末余额分别为551.89万元、846.69万元、3,382.56万元和4,139.58万元,占营业收入的比重分别为6.23%、5.74%、18.82%和79.65%。

与此同时,公司经营活动产生的现金流量净额分别为3,109.55万元、4,391.18万元、-405.73万元和-2,165.94万元,与同期公司净利润的差额分别为1,636.44万元、2,170.50万元、-3,650.76万元。

从客户构成来看,发行人应收账款余额终端客户基本以党政机关及事业单位为主,其相关财政支出基本纳入政府预算,终端客户系党政机关及事业单位的应收账款金额占比分别为95.63%、98.58%和98.85%,纳入政府预算比例较高、坏账风险较小。

截止2024年5月31日,发行人各期末信用期内、信用期外应收账款最新回款情况如下:

四、前十大项目中,存在验收时间前后矛盾、合同签订至完成为同一天等情况

根据申请文件及问询回复,发行人各期前十大项目中,2023年“青岛市一体化综合指挥平台数字底座项目”的销售内容为城市云脑软件,首轮问询回复问题3中显示项目完成日期为“未验收”,但于2023年确认收入426.08万元,与首轮问询回复问题9中该项目的验收时间为“2023/12/28”前后矛盾。

(1)首轮问询回复问题3具体情况

(2)首轮问询回复问题9具体情况

此外,在各期前十大项目中,发行人还存在部分项目执行周期异常,包括2022年确认收入的“2020年机保局项目流版式软件供货合同”项目、“2020年机保项目签章供货合同”项目,合同签订至合同完成均为同一天,分别确认收入1,084.23万元、533.95万元。

(1)2020年机保局项目流版式软件供货合同

(2)2020年机保项目签章供货合同

五、报告期内,存在较多财务内控不规范情况

根据申请文件,报告期内,发行人存在以下财务内控不规范情况:

(1)2023年12月,公司对前期2020-2022年度定期报告中披露的财务报表进行差错更正,对各期净利润的影响比例分别为-11.75%、-1.58%、-9.33%。其中,一是采购相关调整为将原按照付款时间入账采购入库的存货及往来,依据实际采购时间进行跨期调整,调整存货余额、应付账款的金额较大。二是销售相关调整为将2020-2022年度软件开发类、集成类项目,按照终验时间一次性全额确认收入,调整报告期内验收项目的质保金收入,将未逾期的质保金额自应收账款重分类至合同资产、其他非流动资产。

发行人会计差错更正事项的具体事由、差错原因及相应整改措施如下:

(2)2020年1月至2020年7月上旬,发行人存在通过员工个人卡支付员工报销款及业务备用金的情形。

报告期内,公司通过个人银行卡支付款项共涉及使用3名财务人员的7个银行账户,3名财务人员均涉及暂存并管理公司备用金情况,曲**同时涉及通过员工银行卡发放员工报销款和员工业务备用金款的情况。

报告期内,使用王芳个人卡发生的与公司有关的资金往来情况如下:

报告期内,使用房君个人卡发生的与公司有关的资金往来情况如下:

报告期内,使用曲**个人卡发生的与公司有关的资金往来情况如下:

(3)报告期各期,公司第三方回款金额占当期主营业务收入的比例分别为51.07%、44.82%、8.56%及2.97%。

2021-2023年,第三方回款金额分别6,606.75万元、1,570.02万元和672.92万元,占营业收入的比例分别为44.82%、8.73%和4.03%。具体情况如下:

六、其他关注事项

1、一致行动协议是否有效

根据申请文件,①杜凯宁直接和间接控制公司股份占总股本的53.0756%,是公司控股股东和实际控制人。②青岛合亚、青岛同微、青岛合微均为发行人的一致行动人。

请发行人:①结合王津在公司的持股、任职情况,说明是否应将其认定为杜凯宁的一致行动人,发行人的一致行动人认定是否准确。②说明一致行动协议的主要内容、期限、争议纠纷解决机制,结合以上情况进一步分析发行人控制权的稳定性。

2、市场空间和业绩可持续性

根据问询回复及公开信息:(1)公司报告期内来自山东省内的收入占主营业务收入的比例为97.36%,95.56%和93.80%,目前已为山东省16个地市提供数字政府解决方案。公司已在河南、湖北、山西、内蒙古、青海、河北等地区开展业务,但是对山东省以外的区域业务布局较少。(2)公司在山东省主要竞争对手包括全国性软件企业及地方性软件企业,其测算2020-2022年山东省数字政府市场系统集成服务与软件业务规模在60亿元左右,公司市场占有率在2%左右。(3)公司2023年度业绩小幅增长,同行业可比公司2023年度业绩均大幅下滑。公司收入主要来源于软件开发,各期收入占比分别为41.54%、43.40%和75.73%。(4)报告期各期末,公司在手订单金额持续下降,分别为16,796.05万元、14,437.14万元和8,264.43万元,主要由于软件开发、系统集成与销售业务在手订单大幅减少。截至2024年6月10月,发行人在手订单合计10,262.34万元,同比减少23.63%。(5)2024年第一季度,公司经审阅的营业收入为633.98万元、同比下降79.91%,扣非后归母净利润为-843.06万元,同比下降1557.15%(去年同期57.86万元),主要由于去年同期验收了多个收入金额较大项目、行业季节性特征。

请发行人:(1)补充披露在山东省各地级市报告期内及期后收入、最新在手订单分布情况,是否存在主营业务地域集中的情形;结合发行人向河南、湖北、山西、内蒙古、青海、河北等地区拓展业务的项目名称和主要销售内容、开始完成时间、订单获取方式、直接客户、终端客户、直接客户与终端客户的关系、项目金额、各期收入确认金额和回款金额、毛利率、外采比例等情况,说明发行人向山东省以外的区域拓展市场的优劣势。(2)进一步说明对山东省市场空间、市场占有率选取相关测算数据的依据及合理性,是否准确。区分主要业务及软件类型、地域层级(例如省、市、区县),结合终端用户系统新建和更新需求、相关行业政策推进时间节点要求、相关预算情况、发行人的竞争优势、市场占有率等,说明发行人在主要业务地区的收入、利润是否可持续,是否存在市场空间受限的风险。说明软件开发、系统集成与销售两类业务在手订单大幅下降的原因,技术服务在手订单增长是否具有持续性。(3)进一步结合主要产品、客户群体差异,说明发行人2023年业绩小幅增长而同行业可比公司业绩均大幅下滑,两者存在明显差异的原因及合理性。(4)进一步说明2024年第一季度业绩大幅下滑的原因,报告期内业绩增长逐渐放缓的原因,是否主要受主要细分业务领域市场饱和、终端用户招投标项目数量减少等客户需求变化影响。(5)说明预计2024年业绩同比增长的依据,逐一结合预计产生收入项目的基本情况、实施进展,说明相关盈利预测是否可实现。结合细分行业变化趋势、最新在手订单结构(主要客户、业务类型)、最新业绩情况、新市场拓展对毛利率及业绩是否产生不利影响等,是否存在期后业绩大幅下滑风险,相关风险揭示是否充分。

请保荐机构、申报会计师核查上述问题并发表明确意见,说明核查方式、过程、范围及结论。

3、人均创收创利高于同行业的合理性

根据问询回复,报告期内,发行人整体人均创收分别为98.28万元、95.62万元和69.52万元,人均创利分别为39.87万元、39.51万元、37.35万元,相比于同行业可比公司,发行人整体人均创收、人均创利均低于开普云、南威软件,高于数字政通、科创信息。

请发行人:结合业务类型、所在地区等差异情况,进一步说明人均创收、创利明显高于同行业可比公司平均水平、高于可比公司数字政通、科创信息的原因及合理性,员工数量、人员结构和工资水平是否与发行人的生产经营相匹配。