A股重组并购市场是越来越热闹了,自9月24日以来已有超10家A股上市公司发布资产购买计划,更是已有光智科技、富乐德等股价几天就翻倍。

光智科技在前两天的文章《6天6涨停,又一重组“大妖股”暴涨!》中已经聊过了,今天再来看看富乐德。

6连板20CM涨停

又是半导体并购

或许当前的A股真的已经进入牛市了,以前数涨停板数的都是10%的涨停板,5-6个涨停板下来股价翻倍就算是市场高度了。现在数涨停板都是数的20%的涨停板,4个涨停就翻倍,6个涨停就翻2倍,8个涨停就是4倍多了,并且这种现象越来越多了!

9月25日晚间,创业板上市公司富乐德发布公告,正在筹划以发行A股、可转债、现金等方式收购间接控股股东旗下半导体产业资产,本次交易预计构成重大资产重组和关联交易,公司预计停牌不超过10个交易日。

停牌10个交易日后,10月17日富乐德复牌并发布重组预案,拟向上海申和投资等交易对方发行股份、可转债购买其持有的江苏富乐华半导体,并拟向不超过35名特定投资者发行股份募集配套资金。

复牌当日一开盘,富乐德股价就直接顶20%一字板涨停,然后连续20%一字板涨停,至今已连续拉出6个20%一字板涨停,6日涨幅已超2倍,总市值已较9月25日的70.45亿飙涨超140亿,最新市值已达到210.4亿。

(富乐德股价走势截图)

在股价5连板涨停后,富乐德发布股价异动公告称,本次交易相关审计、评估工作尚未完成,尚需履行多项审批程序方可实施,本次交易能否通过上述审批及审批的时间均存在不确定性。

实际上,在富乐德10月17日发布的重组预案中也显示,截至本预案签署日,本次交易的标的资产的审计、评估工作尚未完成,本次交易暂未签订业绩补偿协议,交易价格尚未确定。

(富乐德公告截图)

这或许就是重组并购炒作的魅力所在,越是存在不确定性股价涨的越高!

半年前就有并购动作

此次标的规模超公司3倍

大家应该知道,最近市场疯狂炒作重组并购,主要得益于9月24日发布的那份重组新规。

不过,对于富乐德来说,早在今年上半年的时候就已经有购买资产的动作。

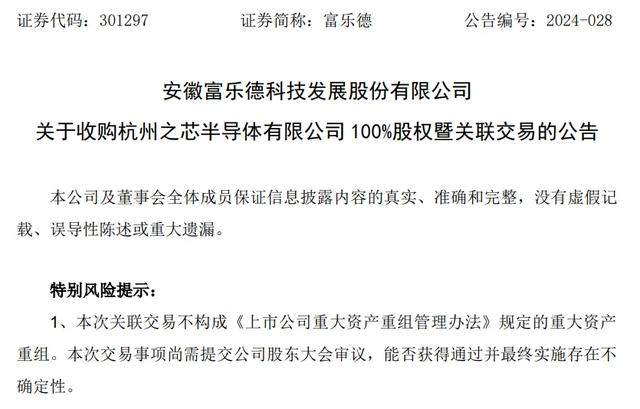

今年6月8日,富乐德发布收购杭州之芯半导体有限公司100%股权暨关联交易公告,为拓展公司在半导体设备及零部件维修领域业务,以6800万元的价格从江东新材料手中收购杭州之芯100%股权。其中,江东新材料的控股股东为日本磁控,富乐德间接控股股东也是日本磁控,因此构成关联收购。

(富乐德公告截图)

7月10日,富乐德公告,杭州之芯已完成工商变更,成为公司全资子公司。

不过,值得注意的一点是,根据收购杭之芯的公告,截至2023年末,杭之芯的总资产才3907.38万元、净资产为3359.39万元,年营收只有1502.25万元、归母净利润更是只有360.30万元,按6800万元的收购价则溢价超1倍!

之前溢价将间接控股股东日本磁控旗下较小的资产装入了上市公司,这一次富乐德又要将日本磁控旗下规模较大的资产装入上市公司了,不知道又要溢价多少!

根据重组预案,富乐华主营功率半导体覆铜陶瓷载板的研发、设计、生产及销售,客户包括意法半导体、英飞凌、博世、比亚迪、博格华纳、斯达半导、中国中车、富士电机等。截至2024年6月30日,富乐华总资产38.93亿、净资产30.22亿,上半年营收8.99亿、净利润1.28亿,2023年营收16.92亿、净利润3.54亿。

(富乐德公告截图)

富乐华的资产、营收、利润的规模,不仅远远大于之前收购的杭之芯,而且比富乐德还要大出1-2倍。

截至今年上半年,富乐德总资产16.94亿、净资产14.53亿,上半年营收3.38亿、净利润5001.2万,2023年营收5.94亿、净利润8924.94万。

也就是说,富乐德这次拟收购的富乐华,总资产规模是富乐德的2倍多、净资产是富乐德的2倍多、年度营收是富乐德的近3倍、年度净利润是富乐德的近4倍。

又是关联收购

更多日资股东资产在路上?

至此,若富乐德成功收购富乐华,那么包括上市公司富乐德在内,背后的资本日本磁控已将旗下富乐德、杭之芯、富乐华实现A股上市。

富乐德是在2022年12月登陆A股创业板上市的,上市之初它的总资产仅17.41亿,上市这几年反而降至16.94亿,净资产也只是从13.62亿增长到14.53亿,规模增长较慢。通过并购是实现规模增长的主要方式,若成功并购富乐华,资产规模将一举突破50亿规模。

实际上,据富乐德招股书显示,控股股东上海申和除了富乐德外还有6家全资或控股子公司,此次拟收购的富乐华就是上海申和持股60.62%的这6家子公司之一。

(富乐德招股书截图)

另外,间接控股股东日本磁控旗下除了富乐德控股股东上海申和外,还有18家全资子公司,7月收购的杭之芯就是这18家子公司之一的大和江东新材料旗下子公司。

(富乐德招股书截图)

在A股创业板上市的富乐德,上市以来对杭之芯的收购以及拟收购富乐华的行为,无论是直接控股股东上海申和旗下资产还是间接控股股东日本磁控旗下资产,都在往富乐德这家A股公司里面装!

并且,上海申和旗下资产大部分是在国内的,而日本磁控旗下控股子公司也有很多在国内,从并购可能性的角度看,这些国内资产最有可能在未来继续被装入上市公司富乐德,杭之芯、富乐华就是典型日本磁控在国内的资产。

但是,在把啥都往富乐德里面装的背后,日本磁控也实属“无奈”。

实际上,在拟将富乐华装入富乐德之前,日本磁控在国内的多项资产都已开启了IPO,但都未果。

早在2022年2月富乐华就已经与华泰证券签署上市辅导协议,但一直进展缓慢,到2023年3月上市辅导已经进入第五期。2022年8月,日本磁控旗下控股子公司大和热磁旗下资产中欣晶圆申请科创板上市,几轮问询下来,因公司财务数据迟迟不更新而被终止。2023年6月,还是大和热磁旗下资产,盾源聚芯又申请深交所主板上市,该项目到2024年9月30日已处于中止状态。

(上交所官网截图)

(深交所官网截图)

那么,到这也该说一说日本磁控之家公司了。

富乐德招股书显示,日本磁控是一家注册在东京的综合性技术控股公司,截至2022年上半年总资产3152.82亿日元,约合人民币147亿元,在东京交易所上市,第一大股东是株式会社SBI证券,日本磁控持股分散,无实际控制人,最新市值约1190亿日元,约55.57亿人民币。

有意思的是,经过这段时间的炒作,日本磁控旗下仅富乐德的总市值就已经超过210亿人民币,最终上级母公司市值竟然只有孙公司市值的四分之一!

总体来说,无论是上市平台富乐德,还是已被富乐德收购的杭之芯以及本次拟收购的富乐华,亦或是科创板、主板上市失败的中欣晶圆、盾源聚芯,在日本磁控的资产体系中都属于兄弟公司,在当前A股IPO放缓的大前提下,这些兄弟公司想要登陆A股或许也只有仰仗已经上市的富乐德了。