半导体它来了,光刻胶也是他

数据显示,2024年第一季度国内芯片产量同比增长约40%,达到981亿颗,随着半导体行业库存出清,需求有望加速复苏。

这也将直接推动半导体材料的产量提升,其中电子气体、前驱体、光刻胶是晶圆制造材料重要组成部分。

不过半导体材料的国产化率各不相同,像CMP材料、半导体用溅射靶材国产化率相对较高,约在40%左右;硅片、电子气体、湿电子化学品部分产品实现突破,国产化率在20%左右;而光刻胶的国产化率较低,只有1%~10%。

但是国产化率低也意味着国内相关厂商发展的空间较大,像彤程新材、南大光电、华懋科技、晶瑞电材等厂商都已开始布局光刻胶业务。

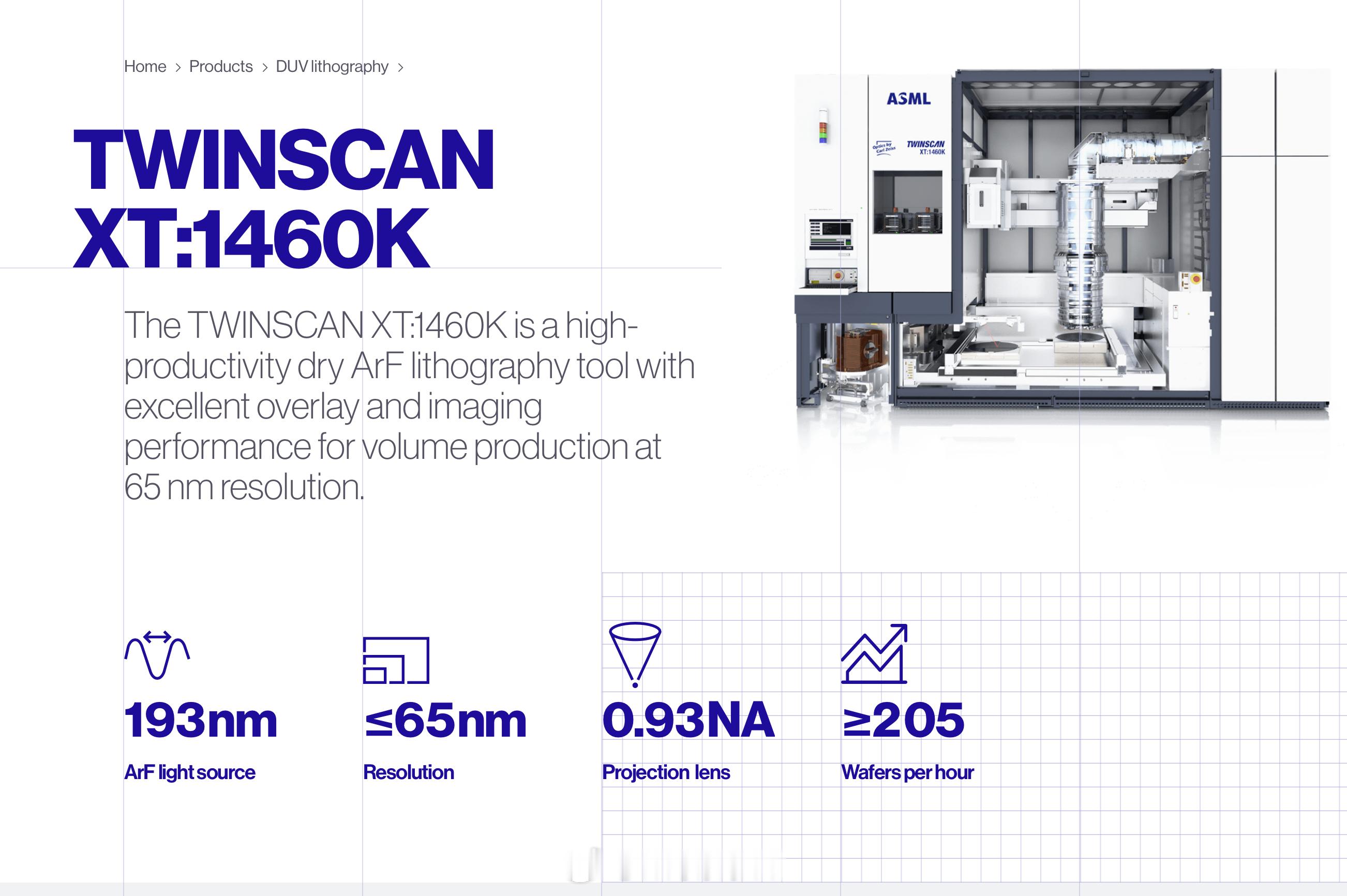

在光刻胶的细分品类里,适用于130nm-14nm的ArF光刻胶是发展前景最广阔的。

随着新能源汽车渗透率的不断提升,所需的车规级芯片也在增多,而车规级芯片主要是28nm,正好落在ArF的适用范围之内。

而在另一应用领域手机芯片及AI算力芯片中,国外已经运用到7nm以下的制程技术,这就要用到更高端的EUV光刻胶了。

但是目前国内厂商并未配备EUV光刻机,虽然彤程新材已经开展了相关的研发,但是量产预计也要到2027年以后了。

所以在未来的两三年内,通过靠DUV的多重曝光技术来实现高端光刻胶的生产将成为主流方案,这样一来,对ArF光刻胶的需求量将会暴增,可达到常规用量的2到4倍以上。

因此,近两年的投资机会很可能会落在那些研发生产ArF光刻胶的厂商上。

目前国内在ArF领域较为领先的厂商有彤程新材和南大光电两家。

在今年4月份,彤程新材的部分ArF/ArFi光刻胶产品通过了国内芯片厂验证,取得了规模量产的订单,并开始批量供货。

南大光电目前已完成25吨ArF光刻胶生产线建设,也已拿到订单,实现在存储芯片50nm和逻辑芯片55nm技术节点产品的小批量销售,客户包括华为等。并且南大光电也得到了大基金的参与,投资金额为1.83亿元。

2024年一季度,随着下游芯片、液晶面板、光伏电池出货量的上升,南大光电的业绩也在回暖,营收同比增长27.88%达5.09亿元,归母净利润同比增长9.52%达0.82亿元。

目前公司在光刻胶业务中的投入较大,由于公司两台光刻机的折旧费用较高,每年达7000万左右,并且ArF光刻胶还未实现批量生产,所以公司的光刻胶业务还处在亏损的状态。

不过今年公司中标了1.15亿元的光刻胶检测业务,合同期限为3年,这样每年对公司光刻胶业务会有3800万元左右的增益。

并且随着ArF光刻胶的小批量销售,今年公司的光刻胶业务的亏损有望收窄,甚至实现盈亏平衡。

公司的光刻胶业务营收占比较小,所以对公司整体营收影响较小,目前公司的第一大业务是特气业务,奠定了公司经营的主基调。

2023年公司在特气产品上实现营收12.31亿元,同比增长3%,增速有所放缓。

不过电子特气是集成电路制造的第二大制造材料,占到晶圆制造成本的13%,随着半导体产业的复苏,公司在该项业务上的业绩将有所回升。

此外电子特气的生产技术壁垒较高,市场份额目前大多被国外龙头企业占据,国产替代空间极大。

细分来看公司的电子特气产品可分为氢类特气和氟类特气两大类:

其中氢类特气的毛利率较高,磷烷和砷皖的产能分别位于全球第一和第二,产能利用率分别可达到140吨/年和100吨/年,均位于较高水平。

相比于氢类特气,氟类特气的生产难度更低,竞争也更加激烈,所以公司采取了扩建产能,以规模取胜的策略。

南大光电分别在淄博和电价更低的乌兰察布规划了3800吨和1.56万吨的三氟化氮产能,目前乌兰察布第一期项目已完成5400吨,并处于满产状态,第二期8400吨产能计划于2028年建成。

从价格上看,目前氢类特气的价格在1100元/kg左右,公司在下游LED及IC市场的占有率超60%,较为稳定;三氟化氮价格在10万元/吨以上,今年二季度价格有所回升,所以公司的特气产品在量价两端都会迎来好转。

此外,公司的第二大业务——前驱体业务成长也十分迅速,2023年实现营收3.4亿元,同比增长60%。

公司布局前驱体业务已有10年时间,目前已有八款前驱体产品实现量产,总体毛利率达到40%,预计今年还将推出3到4款新产品。

不过受金属原材料镓、铟涨价的影响,MO源的生产成本有所上升,同时MO源产品的竞争日益激烈,导致上涨的成本传导至下游的难度加大,今年MO源的盈利能力可能会有所减弱。

最后我们从财务数据的角度看一下公司的经营质量。

2023年受市场竞争加剧及下游需求走弱的影响,公司毛利率下降2.18个百分点,继而带动了净利率的下降,不过今年高毛利产品有所放量,情况将有所好转。

近四年公司的期间费用率呈现下降趋势,但是财务费用率增长较快,涨幅为2%,有息负债率也随之上升,从2020年的17%增长到2023年的52%,公司的偿债压力变大。

2020年以来,公司的有息负债开始大幅超过期末现金及现金等价物余额,同时应收账款同比增长29%达4.11亿元,若公司产品未能在今年放量,则会遇到较大的资金流动性压力。

总结一下,随着半导体行业需求的回暖,对半导体材料的需求也将提高,其中ArF作为车规级芯片的适用材料将迎来较大的增量空间。国内厂商南大光电已经实现ArF的小规模销售,但是需要注意资金流动性风险。

猜你喜欢

热门分类