作者/星空下的番茄

编辑/菠菜的星空

排版/星空下的绿豆汤

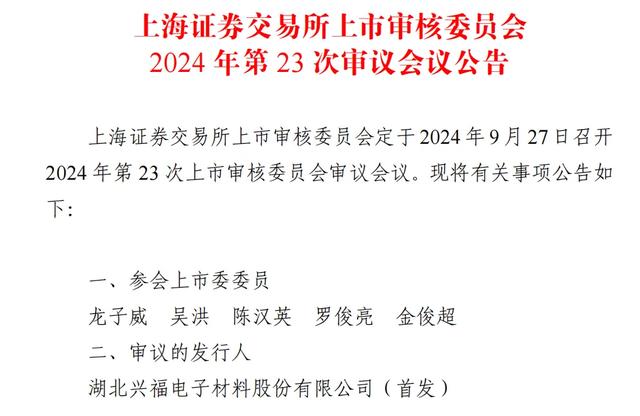

据上交所官网显示,兴福电子的上市审核会议拟于9月27日召开。

审议会议公告

要知道在强监管严审查的背景下,今年以来已经有近50家半导体企业终止了IPO,同时有超过20家上市公司的分拆上市项目终止。在如此大背景下,作为半导体产业链上的兴福电子为何还在坚守。难道是真的如市场所说的,兴福电子拥有“卡脖子”的技术吗?

一、真的拥有“卡脖子”技术?

兴福电子成立于2008年,上市公司兴发集团(600141)持有其55.29%的股份,而兴福电子也是兴发集团合并报表范围内唯一从事湿电子化学品相关业务的主体。

公司主要生产电子级磷酸、电子级硫酸等电子级湿化学品,这些湿化学品也是半导体芯片刻蚀环节不可或缺的化学品。据中国电子材料行业协会数据,2022年全球集成电路对电子级湿化学品的需求量为239万吨,其中中国的需求量约有80万吨,而且随着芯片出货量的增加,对电子级湿电子化学品的需求量也在增加。

半导体用的电子级的湿化学品对生产工艺、生产设备和生产环境的洁净性要求很高,在国内芯片产业刚起步的那些年,产业链配套很不完善,电子级湿化学品主要依赖进口。不过随着国内有意识地在芯片产业链上补链强链,许多国外卡脖子的技术已被攻破。

目前,国内如中巨芯(688549)、江化微(603078)、江阴润玛、联仕电子化学、澄星股份(600078)、川恒股份(002895)等都有成熟的电子级磷酸或者硫酸产品出货。所以这块产品目前在国内并不存在“独家”概念。

因此,能否上市依靠的不再是讲故事,而是回归到企业的基本面。然而,兴福电子现存的关联交易与独立性问题,业绩下滑问题以及申报材料在关键数据上前后不一和改动频出等一系列问题,似乎并不符合市场的期待。

二、业绩下滑,上会材料惊现数据打架

近年来,随着国内半导体芯片产能的放量,兴福电子也曾享受过一两年的高速增长。不过,公司的好业绩却没有表现出强劲的持续性。《招股说明书》显示,2021-2024年6月底(简称:报告期),公司的的营业收入分别为5.29亿元、7.92亿元、8.78亿元和5.12亿元,2022年和2023年营收分别同比增长49.7%和10.9%;同期,公司的净利润分别为1亿元、1.91亿元、1.24亿元和0.85亿元。净利润在2023财年出现同比35.1%的下滑。

经营业绩情况,摘自《招股说明书》

由于电子级磷酸销售收入在公司总营收中占比较高,所以兴福电子将业绩的波动和同比的下滑归因于黄磷价格短期内大幅波动所致。

此种说法在高端产品的销售中显然站不住脚。高端产品因为技术先进性赋予了溢价,其价值早已脱离了原材料的价值区间,而价格也更多地受终端需求的影响,而非原材料成本。反过来,如果兴福电子的产品受原材料价格波动影响极大,且无法有效地将价格变动带来的不利影响转移到下游,那是否说明公司的产品并不具备足够的市场竞争力?

不仅如此,兴福电子和兴发集团披露的信息中有多处数据出入较大,一时间不知哪个才是真的。

据了解,2021年兴发集团拟分拆上市提示性公告中,兴福电子2020年的收入为2.73亿元,而净利润为-744.2万元,在兴福电子的申报稿中2020年的收入为2.55亿元,净利润为-2167.05万元,两版数据相差巨大。

与此同时,在上会稿中也出现了数据打架的情况。“3万吨/年电子级磷酸项目(新建)”项目基本情况部分说到拟使用募集资金29,635.71万元,而在募集资金用途部分,该项目拟投入的募集资金金额为10,635.71万元。而且在《招股说明书》中拟建项目募集资金数额前后不一致;申报稿和上会稿中,总募集资金大幅减少3亿元。

财务数据前后差异,摘自《招股说明书》

这些都反映出公司在关键操作中的不严谨和不规范,让人感觉这些关键数据就像是拍脑袋得出来的一样,想要啥数拍啥数。公司这样的状态真的能长久稳健治理和经营吗?

当然,兴福电子存在的问题还远不止于此。

三、关联交易频发,独立性存疑

兴福电子作为兴发集团的子公司,关联交易一直是监管层关注和审查的重点。在两轮问讯中关于独立性、关联交易、同业竞争等问题都被监管问讯到。

兴福电子母公司的控股股东宜昌兴发一直稳居兴福电子前五大供应商之列。报告期内,采购金额分别为2.06亿元、1.95亿元、1.26亿元和0.29亿元,分别占到当期营业成本的53.65%、35.91%、19.84%和7.88%,虽然占比呈现下降趋势,但是依然不容忽视。

关联交易问题,摘自《招股说明书》

兴福电子从宜昌兴发处采购黄磷、三氧化硫、生产辅材、工程服务、工程物资、租赁服务等,从原材料、工程服务到类生产资金,宜昌兴发从各个方面来“哺育”兴福电子。

而且2020年1月至2021年8月期间,兴福电子与兴发集团共用了财务办公软件,兴发集团的相关财务人员还参与了兴福电子日常财务事项的流程审批;而且在2020年,兴福电子还曾协助兴发集团进行3500万元的转贷融资。一桩桩一件件,都说明了兴福电子和兴发集团之前的经营并非说的那么清清爽爽。

而关联交易存在的藏污纳垢、利益输送风险想必也不用笔者细说。当然兴福电子在突击入股和抬升估值上的操作也很溜。

四、突击入股,10个月估值涨3倍多

在2021年8月,兴发集团披露拟分拆兴福电子上市的公告,而在当年2月,就有投资者精准踩点,对兴福电子进行了一轮融资。两个员工持股平台芯福创投和兴昕创投以1.1元/每注册资本的价格对其进行增资6600万元。其中公司总经理叶瑞在这两个平台中的持股占比分别为12.18%和5.70%。

在当年的12月,兴福电子又引入了15位战略投资者,为公司进行再一轮的融资。而这15为战投以4.8元/每注册资本的价格合计增资了7.68亿元。如此之下,在短短10个月的时间里,持股平台的股权价值增长了3倍多。

引入战投,摘自《招股说明书》

如果成功上市,持股平台的股权价值更是能增长10倍多。不得不说,高管们确实很会踩点,而且通过战投们将股价抬高,等东风吹来,便可享受资本市场的盛宴。

未来电子级湿化学品行业内的玩家不可避免地会越来越多,相应地竞争也会更加激烈,严谨而规范地治理自然是赢得竞争的基石。当前兴福电子在公司治理、内部控制以及经营独立性上还存在着不少的问题,如果不解决就贸然上市,谁来为后续出现的经营风险买单?

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。