芯片制造是一个饥渴的行业。

前有台积电洗芯片用了20万吨水,相当于全台湾省每天的饮水量,后有英特尔一年用掉3400万吨水,相当于吸干了2.5个杭州西湖。

在动辄成千上万道芯片制造工序中,有30%都在重复一件事情,那就是给娇嫩且患有严重洁癖的芯片用大量的水和化学溶剂洗澡,去除上一道工序的残留,为下一步做准备。

但如果你以为这些水是大自然搬运工的农夫山泉也可以提供的,那你就错了。芯片制造过程中每一个环节,都需要专业设备和材料支持生产制造,即使是“水”也有着很高的准入门槛。目前大多数的半导体材料和设备几乎只有在行业中积累了丰富经验的日本企业可以供应。

日本之所以能在全球资金集中投向半导体相关股票的情况下,股市涨幅超过美国、台湾和韩国,也正是因为他们大部分的半导体企业从未下过牌桌,积累的经验随时零帧起手,大大减少了下游客户最重视的时间和试错成本,从而赢得市场青睐。

一、机会面前并非人人平等

给芯片洗澡的水,叫做超纯水(Ultrapure water),在这种水中要求除了H2O外,几乎不能有其他杂质。超纯水对于半导体电路线宽的小型化和堆叠化是必不可少的,且具有芯片越先进,制程步骤越多,消耗水量就越大的定律。

所以,在全球半导体市场规模预计达到5760 亿美元的历史最高水平时,超纯水的需求也随之扩大。

2023年全球半导体用超纯水市场规模大约为16.92亿美元,预计2030年将达到27.11亿美元,2024-2030期间CAGR为7.9%。就下游来说,晶圆制造是最大的应用市场,占有约82%的份额。

从市场需求来看,全球半导体相关的企业似乎都在这一潜力市场面前具有平等竞争的机会,但在“论资排辈”的半导体行业中,事实并非如此。

因为半导体设备行业是一个to B的生意 ,这决定了行业的竞争核心在于技术的先进程度以及进入客户供应链的认证问题等。在这样一个门槛高且漫长的认证过程中,为了减少试错成本,下游客户端很少接受新面孔,长此以往,行业上下游都混成了熟人局,集体排外。

而日本早在80年代就已成为全球半导体产业第一大国,拥有完善独立的半导体产业体系。这也让日本成为继美国之后第二个能够承接这波半导体行业复苏浪潮的经济体。这次半导体行业受益AI腾飞,跟随美股涨幅最大的,也正是日本的半导体企业。

如今,在台积电、三星电子、英特尔三家寡头垄断下,半导体设备的投资规模越来越大,要求的超纯水处理装置规模变得和足球场相当。能够短时间内设计交付如此巨大的设备,并在售后服务中具备迅速应对故障的经验和诀窍的制造商,全世界都没几个。

当然,也不是说新进入者就完全没机会,可为了确保公司始终处于技术的前沿,英伟达的新半导体技术路线图已经变成了一年一更;从ChatGPT到Midjourney,从Sora到Kimi,AIGC需要保持每月都有历史性突破的频率保持消费者的新鲜感。

从算力生产端到程序应用端,整个行业都处于近乎军事备赛的紧张竞争中,时间就是金钱,没人愿意等一个新进入者成长。那些本身在半导体行业就拥有熟练工人、技术积累、设备和规模优势的日企,自然会成为站在风口的第一批人。

二、两个世界第一的心心相惜

几乎涉及半导体制造的每一种材料,都被日企长期垄断,超纯水也是其一。2023年全球半导体用超纯水市场规模约为16.92亿美元。作为该市场的主要参与者,栗田工业、Organo、野村微科学这前三大日企的市场份额就占了全球的86%。

Organo(6368.jp)是一家拥有 70 多年历史的综合性水处理公司,在全球半导体设备水处理领域的市场份额高达30%。在本就极优的竞争格局下,对比其余两社,Organo还有与台积电是深度合作关系这一最大优势。

2000年Organo就当上了台积电的供应商,并于 2005 年在台湾设立分公司。如今,Organo 也在为台积电的日本晶圆厂生产超纯水。在台积电进入美国市场后,Organo也在美国设立了分公司。

能被台积电走到哪都带在身边的Organo,技术实力是其得以发展的第一竞争要素。

Organo是世界上第一个制造出可检测 10 nm粒子测量仪的公司。在超纯水领域的专利优势也超过同业竞争者。这种技术实力不仅受到台积电青睐,也让公司在2023年赢得了日本本土代工厂Rapidus在北海道的新工厂项目订单。

来源:patentresult

在半导体产业链中,Organo和台积电已经成为关系紧密的上下游,共同推动了关键材料的研发和生产。面对未来AI趋势的提前战略部署,在半导体行业中强强联合的例子并不少见,本质上都是为了将产业价值以超越其他单一半导体公司的速度传播,让自己站在新技术潮头,一次次赢得行业与历史地位。

产业链整合的优势,使得Organo在面对市场波动时更具韧性,让自身在超纯水的地位优势难以打破。这种明显的行业垄断优势和持续赢得大客户青睐的技术实力,让Organo的股价在5年内上涨了 10 倍。

不过,股价上涨的本质还是要基于业绩。只是代工厂的台积电股价涨幅比不少AI科技股还大,最关键得一点就是业绩和利润都创下新高,要是拿了和英特尔那样的业绩,即使捆绑英伟达,照样晚节不保。

所以对于Organo来说,和台积电的捆绑关系不是唯一,更重要的是,这种关系和自身的商业模式为企业创造了确定性高的利润。五年十倍是建立在真金白银上的价值提升。

三、设备公司的高确定性

作为半导体上游设备及材料供应商,Organo整体经营风险较小。因为一个卖水的,不管下游淘金者赚钱不赚钱,只要挖金子的人越来越多,超纯水就会持续脱销。

随着与生成型人工智能相关的市场扩大,以及新数据中心的基建兴起和存储器市场的复苏,半导体相关的资本开支和工厂开工率在国内外都保持较高水平。受惠于此,Organo 的业绩持续亮眼,截至2025财年第一季度(2024年4月1日~6月30日),无论是销售额、营业额还是季度利润总额都得到了双位数的同比高增长。

拆分来看,水处理工程业务是Organo最大的收入来源。分行业看,该业务中70%的收入来自电子行业(主要是半导体,相当于约60%收入来自半导体产业)。分服务类型看,水处理工程业务中的解决方案尽管占比不是最大,但利润贡献相对更高。

因为解决方案属于定制化服务且常常伴随新工厂建设而制定,所以在台积电日本工厂等大型项目破土动工之际,Organo的解决方案业务收入也得到明显提升,同时也带动公司取得了历史新高的利润率。

更为关键的是,Organo这一高利润水平是可持续的。

设备及材料供应商的业绩跟订单确认息息相关,通过在手订单就可以大致分析未来业绩和竞争力情况。Organo目前在手订单为1392.69亿日元,尽管有所降低,但也足够作为下一财年的销售基础,支撑业绩增长。

此外,台积电的第二家熊本工厂即将开建、Rapidus 的2nm试点晶圆厂也计划在2025年破土动工。作为他们超纯水材料及设备的主要供应商,Organo仍有持续接单的机会,企业历史新高的盈利水平仍然可维持。

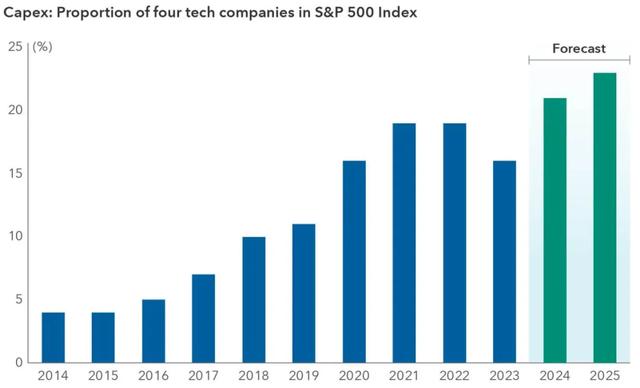

而站在全球发展角度来看,下游大型科技公司狂飙的资本开支早让ai时代的成长性压倒了半导体行业的周期性。这也给到已经实现国际化布局的Organo足够大的业绩想象空间。

来源:FactSet(截至 2024 年 5 月 1 日,Alphabet、亚马逊、Meta 和微软的数据以及基于分析师共识的2024 年和 2025 年预测数据)

尽管,英伟达不及买方预期的营收增速以及目前AI产业商业化仍集中在基建端而非消费终端的负面因素,引发了市场对行业可持续发展的担忧。但正如开头所说,设备公司的确定性更高。即使现在不赚钱,在fomo(Fear of missing out)情绪发酵下,大型科技公司也需要不断加码资本支出,这进一步强化了对上游设备的需求,Organo的“水”依旧抢手。

结语

从需求,跟着“铁哥们”台积电Organo在不断增长的超纯水市场需求中吃到了最大那块肉;到供给,Organo建立起的专利技术壁垒让同行望尘莫及,让客户群不断扩大;再到确定性,在手订单、大型项目兴办以及全球大型科技公司资本开支持续扩大,都让身为上游“卖水人”的Organo拥有高确定的业绩增长性。

更重要的是,这是一家有心回报股东的成长股。在具备一定成长性的基础上,公司也在不断提高派息比率,以扩大股东回报。

Organo目前市值约20亿美元,是JPX-Nikkei 中小盘股指数的成分股之一,是一间并未被分析师及时覆盖的企业。在通胀刺激经济增长之际,这些未被充分研究的日本公司,在盈利增长下将为投资者带来更高的α收益机会。