美国债务问题,一直是现在宏观的重要分析要点,因为经济周期其实说白了很简单,就是债务周期,欠钱多了自然就要去杠杆,一起来看看吧。

1,宏观杠杆率351%

现在美国包括公共和私人债务在内的总债务占比GDP的比重,也就是宏观杠杆率高达351%。2007年,也是这个水平,过去15年,美国根本没有去杠杆。

而,这一轮杠杆率的提升是从1980年开始的,当时的宏观杠杆率只有150%左右,30年时间增长了近1倍。

2,杠杆转移:私人降负

虽然过去15年,美国没有加杠杆,也没有降低杠杆,但杠杆发生了转移。

私人杠杆率从2007年的290%降低到了233%,而政府杠杆率则从61%上升到了117%,也就是说,企业和居民的债转移给了政府。

3,联邦政府背债

在政府承担的债务中,州和地方政府债务从20%下降到12%,联邦政府债务大幅增加。

2007年,65%的政府债务是联邦债务,现在是90%。

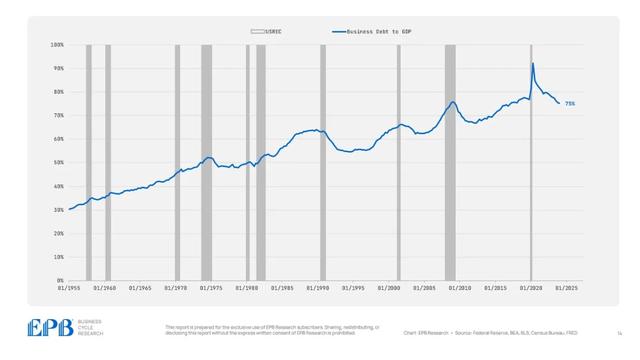

4,商业杠杆上升

企业和非企业的商业部门,并没有去杠杆,商业部分的杠杆率从2007年的 69%增长到如今的75%。

5,家庭和金融大幅去杠杆

家庭和金融杠杆过高是2008年金融危机的最大推手。现在,家庭杠杆率从2007年的97%下降到71%,金融杠杆率则从112%下降到70%。

6,家庭去杠杆靠抵押贷款

美国家庭债务的主要构成是抵押贷款,过去15年,家庭抵押贷款债务占比GDP的比重从72%下降到46%。

7,家庭消费债务没变

美国家庭消费债务没有太大变化,占比GDP的比重依然在18%左右。结构上也有差异,富裕的家庭有更多的抵押债务,穷人更多是消费债务。

8,商业部门持有商业地产抵押债务

商业部门,包括企业和非企业,持有商业地产抵押债务。不过,商业地产抵押债务比重,从16%下降到了13%。

上面这些图,给我们呈现的事实是:

2007年美国的债务问题并没有得到解决,只是从企业和金融部门转移到了政府部门。目前,美国企业和金融部门的杠杆率并不高,真正危险的是政府杠杆率过高。

2007年,企业和居民杠杆率过高,会导致金融危机,因为家庭和企业入不敷出,收缩消费和投资。就像现在在中国发生的事情类似,都是以房地产危机引发,会有通缩的风险。

所以,美国直接把利率降低到0%,把资产价格拉上去,资产端上来了,负债率就下来了,消费和投资就会复苏。

而政府杠杆率过高,又会是另一种表现方式。美国债务是本币债务,吸引的是国际资本的力量。负债率越高,利息越高,会形成恶性循环,导致财政赤字。

所以,政府杠杆率过高,本币债务国家可以印钞还债,这就像毒品一样,让人欲罢不能,通常会以货币贬值和通胀收尾。就像上世纪70年代一样,至于通胀的大小,取决于很多因素。