今天,汽车板块又大涨了,汽车整车板块上涨3.83%,其中,商用载货车上涨5.04%、汽车服务板块涨3.98%、商用载客车板块涨2.86%。个股上,东风汽车、江淮汽车涨停。电池龙头——宁德时代上周一大涨14%,今天开盘又高开5%,最高是涨超7%。

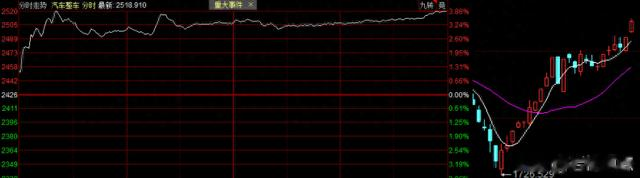

往前翻的话,汽车板块从2月6日开始一路反弹,到今天累计涨幅已经超过40%,走出了独立行情。本轮汽车板块上涨表面看是政策短期刺激,其实背后还是有一定基本面支持的,今天重点梳理下A股汽车板块的行业格局、估值情况,然后挖掘一下行业里业绩好、估值又低的龙头公司。

一中央+地方+车企的组合拳

政策上,国务院领衔,发改委等多个部门配合,国家层面针对汽车行业的政策指引频出。

3月5日,政府工作报告提出“鼓励和推动消费品以旧换新,提振智能网联新能源汽车等大宗消费”;3月13日,国务院就印发了《推动大规模设备更新和消费品以旧换新行动方案》,提出到2027年报废汽车回收量较2023年增加约一倍,二手车交易量较2023年增长45%。

2024年中国电动汽车百人会论坛,发改委表示,将采取更多务实举措,支持新能源汽车行业企业发展;国资委表示,深入实施国有企业改革深化提升行动,凡是有利于把央企新能源汽车搞上去的政策与举措我们都要大胆探索,推动企业心无旁骛搞创新、放开手脚促转型;

工信部表示,十年间,我国新能源汽车年产销量从当时的7.5万辆增长到950万辆,全球比重超过了60%,年均复合增长率达到了71%,为中国制造增添了新亮色。

地方上也开启了各种活动配合国家政策,上海启动2024迎春消费季暨上海汽车、绿色智能家电消费嘉年华活动,发布了新一轮燃油车以旧换新补贴政策和新能源汽车置换政策。天津发放了2024年以旧换新汽车消费券,补贴金额最高达7000元;成都市将传统燃油汽车更换为新能源汽车,每车奖励7000元~1.3万元。还有更多的地方正在酝酿出台汽车以旧换新政策。

为了把握这一波的政策红利,汽车品牌也配合推出了以旧换新补贴。奇瑞集团官宣百亿补贴置换政策,岚图汽车宣布推出10亿元置换补贴政策。从中央到地方,从车企再到市场,无缝衔接,快速响应。

二、汽车板块投资逻辑

汽车板块连续上涨首先反应的是政策推动下,其次是反应了业绩基本面,核心还是预期行业景气度的变化方向。

过去两年虽然汽车销量高速增长,但成本涨的更快,锂矿价格狂飙挤占了汽车的利润,整车企业都说自己是给电池商打工的。从上汽集团、长城汽车、长安汽车、广汽集团到赛力斯,23年三季报利润都是负增长的。春节前后汽车复苏也不给力,市场对汽车复苏一直都比较担忧。汽车板块横盘两年,根本原因就是业绩不行。

去年开始,碳酸锂价格从五十几万跌到了十几万,腰斩再腰斩,锂电池价格也随着大幅下降,汽车龙头企业开始降价抢占市场,这个时点出台以旧换新政策就像给行业复苏打了一针强心针,大资金开始转变预期,汽车行业可能在24年出现业绩拐点。

周末,宁德时代公布2023年业绩净利润突破440亿元,并宣布高分红。宁德时代是电池龙头,属于电动车的上游,上游业绩爆表,下游车企的业绩也不会差。从2023年业绩预告看,江铃汽车、中国重汽、宇通客车、福田汽车、金龙汽车、23年扣非利润增速翻倍,比亚迪预增89.92%~75.22%,海马汽车、一汽解放、江淮汽车、中集车辆23年利润增速在40%~97%之间。

总的来看,这论汽车板块行情是短期政策刺激 + 中期业绩拐点预期,双重因素驱动的结果。

三、行业、个股格局和估值

按照申万分类标准,汽车行业分为乘用车、商用车、汽车零部件、汽车服务、摩托车及其他5个二级行业。目前乘用车行业估值是22.15倍市盈率,客车33倍市盈率,货车是60.7倍市盈率,按市盈率分位算都在高位。

行业格局上,比亚迪、上汽集团是第一梯队,分别代表了新旧两个阵营,上汽是老牌燃油车龙头,2022年7千亿营收、90亿利润,规模第一;比亚迪是新能源车龙头,2022年4千亿营收,156亿利润。长城汽车、长安汽车、广汽集团算是第二梯队,千亿营收,50亿上下的利润。

客车的格局清晰,宇通客车、金龙汽车营收在200亿附近,东风汽车营收100亿,中通客车营收50亿。

货车的竞争格局比较激烈,福田汽车、一汽解放、江淮汽车、江铃汽车,2022年都是300~400亿营收,利润都是亏损的,反而是做特种车辆的中国重汽和中集车辆盈利较好。

研发角度,上汽集团、比亚迪,22年研发投入超180亿。长城汽车64亿、长安汽车43亿,但到广汽集团研发费就只剩下17亿了。

客车领域,宇通客车22年研发投入近17亿,第二的金龙汽车不到7亿;货车方面,一汽解放29亿,福田、江淮、江铃都是15亿左右。

个股估值上,因为过去两年业绩不行,目前乘用车股的估值分位都是高位的,重点要看未来业绩改善趋势。客车细分估值和乘用车细分类似。货车领域,福田汽车、江铃汽车、一汽解放的历史市盈率估值分位低于30%。关键还是看未来业绩。

四、以旧换新市场分析

具体来看,国务院以旧换新文件对乘用车、客车和客车都分别做了规划。

乘用车方面,明确2027年报废汽车回收量较2023年增加一倍。按公安部数据,2023年报废汽车量为756万辆,折算2027年报废目标为1512万辆。鼓励报废导致部分临期车型提前报废,直接提升换购需求。同时通过中央财政安排的节能减排补助资金支持符合条件的汽车以旧换新,2023年补助基金接近200亿。

客车和货车方面,按机构测算,大中新能源公交存量市场约70万辆,电动化替换空间大约是10万辆客车;“城市交通发展奖励资金”的使用有望推动新能源公交运营补贴加速落地。2016年大中新能源公交年度销量9.9万辆,参考公交车8年更换周期,可以简单推算2024年公交更换规模近10万辆。有机构上调今年公交销量预期同比+80%。

2016-2017年重卡销量分别66.6/103万辆,按重卡平均约8年的报废周期来看,这部分重卡将于2024-2025年迎来集中报废,叠加补贴老旧车船更新财政政策支持力度加大,预计2024-2025年国内重卡销量高增。

总的来讲,以旧换新政策下,乘用车在锂电池成本下降的同时努力增加销量,以扩大市场占有率来促成业绩增长。客车和货车在政策补贴叠加车辆更新周期共同作用下也又具有高业绩弹性。

估值上,过去两年汽车股业绩停滞,板块整体估值目前还在高位,如果24年业绩改善,估值也会回落到正常范围。关键点还是要看公司未来的业绩复苏情况。反而是货车领域的福田汽车、江铃汽车的历史市盈率估值分位较低。