【转载本报告请注明来源:普益标准(ID:pystandard)】

一、本周市场回顾(一)本周权益市场回顾

本周(2024/09/09-2024/09/13下同)A股指数全部下跌,债市多数上涨。周内各大主要指数表现为:上证指数下跌2.23%,深证成指下跌1.81%,创业板指下跌0.19%,科创50下跌1.10%。其他宽基指数方面:中证500指数下跌1.91%,中证1000指数下跌2.11%,沪深300指数下跌2.23%,上证50指数下跌2.55%。行业板块方面,31个申万一级行业,1个行业上涨,30个行业下跌。涨幅最大的一个行业为美容护理,涨幅为:2.11%。跌幅最大的三个行业分别为基础化工、电子和建筑装饰,跌幅分别为:-5.54%、-3.73%、-3.71%。风格指数全部下跌,金融风格、周期风格、消费风格、成长风格、稳定风格变动分别为-1.83%、-1.75%、-3.33%、-1.32%、-3.27%。每日成交金额和成交量方面,本周,平均每日成交额5194亿元。

(二)本周债券市场回顾

(1)流动性及资金面回顾

本周央行公开市场操作货币净投放6743亿。本周货币投放8845亿,货币回笼2102亿。

本周利率走势涨跌互现,银行间质押式回购利率1D、7D、14D、1M分别变动-21.86BP、1.63BP、0.41BP、5.96BP,存款机构间质押式回购利率1D、7D、14D、1M分别变动-14.23BP、-0.63BP、3.91BP、2.77BP。

(2)二级市场回顾

本周各期限利率债到期收益率多数下跌。从收益率曲线变化来看,本周6M、1Y、3Y、5Y、10Y国债到期收益率分别变动-7.84BP、-11.16BP、-7.86BP、-5.78BP、-5.48BP;6M、1Y、3Y、5Y、10Y国开债到期收益率分别变动1.04BP、-2.79BP、-3.02BP、-5.27BP、-6.01BP。从期限利差来看,国债10Y-1Y利差环比变动77.48P,国开债10Y-1Y利差环比变动49.71BP。

中短期票据信用利差全数上涨。我们将各期限各等级中债中短期票据收益率与对应期限的中债国开债到期收益率间的差异作为信用利差,本周AAA级1年期、3年期、5年期信用利差较上期分别变动3.67BP、1.64BP、1.80BP;AA+级1年期、3年期、5年期信用利差较上期分别变动4.08BP、2.76BP、3.39BP;AA级1年期、3年期、5年期信用利差较上期分别变动2.19BP、0.30BP、4.15BP。

城投债信用利差多数上涨。本周AAA级6个月期、1年期、3年期信用利差较上期分别变动-0.73BP、2.92BP、3.33BP;AA+级6个月期、1年期、3年期信用利差较上期分别变动0.93BP、3.58BP、4.82BP;AA级6个月期、1年期、3年期信用利差较上期分别变动-0.74BP、4.71BP、6.07BP。

(3)债券市场主要指数表现

本周债市主要指数多数上涨。本周各主要指数具体表现如下:中债综合指数变动0.34%,中债企业债指数变动-0.06%,中证可转债总指数变动-1.74%,中债国债总指数变动0.54%,中债总指数变动0.39%,中债金融债总指数变动0.21%,中债信用债指数变动-0.01%。

二、公募基金产品回顾

二、公募基金产品回顾(一)上周新发基金产品情况

本周共成立基金12只,发行份额305.72亿份。其中,股票型基金2只,发行份额2.46亿份;债券型基金8只,发行份额300.26亿份;混合型基金2只,发行份额2.99亿份。本周新成立基金发行明细一览:

(二)整体公募基金产品情况

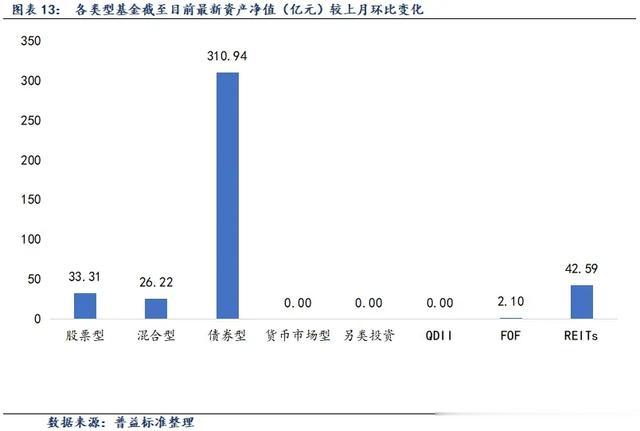

根据Wind统计数据,截至2024年9月13日,境内公募基金共有12139只,管理资产净值达308410亿元。从各类型基金来看,股票基金共有2519只,资产净值28417亿元;混合基金共有4637只,资产净值33369亿元;债券基金共3710只,资产净值106941亿元;货币基金数量为370只,资产净值131879亿元;QDII基金有300只,资产净值4377亿元;FOF基金499只,资产净值1438亿元;另类投资基金58只,资产净值672亿元;REITs基金45只,资产净值1288亿元。

三、本周公募基金市场回顾

三、本周公募基金市场回顾(一)货币市场基金

本周,货币市场基金指数上涨幅度为0.03%。

(二)固收类基金

本周各固收类基金指数均上涨。各类型固收类基金指数表现如下:短期纯债基金指数变动0.05%,中长期纯债型基金指数变动0.14%,债券指数型基金变动0.17%。

(三)混合类基金

本周各混合基金指数全数下跌。各类型混合类基金指数表现如下:混合债券型二级基金指数变动-0.30%;偏债混合型基金指数变动-0.36%;混合债券型一级基金指数变动-0.08%;偏债混合型FOF指数变动-0.17%;偏股混合型基金指数变动-1.13%;偏股混合型FOF基金指数变动-0.59%。

(四)权益类基金

权益类基金各指数均不同程度下跌。各类型权益类基金指数表现如下:可转债基金指数变动-2.11%;普通股票型基金指数变动-1.32%;股票指数型基金指数变动-1.58%;股票型基金变动-1.51%。

四、本周基金经理观点

四、本周基金经理观点(一)基金经理一(权益)

基金标签:自下而上、价值投资、行业分散

最新观点:

1、港股今年AH溢价历史高位,处于历史前10%的位置,相对A股还有很强的投资性价比。

2、目前关注的行业集中在金融、建筑、建材、煤炭、石油、黄金珠宝、纺服、家电、交运。

3、在当前的背景下越来越多的公司在逐步提高分红比例,在这种情况下很多公司的股息率是在提升的,我们在选股的范围上相比以前明显扩大。

4、煤炭尤其是动力煤龙头公司。长协煤的价格明显低于市场煤的价格情况下有明显安全边际,估值也还不错的位置,分红很多公司都提了三年的股东回报计划,50-70%的分红比例,只要盈利能维持住,分红和股息率还是有不错的投资性价比。

(二)基金经理二(固收+)

基金标签:灵活配置,大盘平衡

最新观点:

近期中报披露,市场将完成盈利预期下修,基本面具备支撑的公司也会得到一定的估值修复。美联储释放降息信号,若降息落地,会带来权益流动性压力的边际缓解,汇率制约减弱的同时也为货币政策打开空间。以上对于当前市场情绪造成的错杀纠偏较为重要。

具体到投资的行业选择上,选择那些本身商业模式和内在盈利周期处于有利趋势上,且政策有加持的细分行业。红利类资产具备配置价值,但内部行业间存在分化,需要识别性价比。自下而上我们筛选商业模式和内在盈利周期处于有利趋势,且估值合理的优质公司进行配置。

(三)基金经理三(固收)

基金标签:低转债仓位,长久期,高杠杆,高等级信用

最新观点:

虽然说信用债这波调整超过了利率债,但是我们觉得这是一个非常好的上车机会。原因首先是,信用债是不会背离利率债的运行趋势的,利率持续下台阶的话,信用债只会因为阶段性地被流动性冲击(赎回)所以下跌。5YAAA 信用债收益目前都能够达到2.3%到2.4%,甚至是到2.5%左右这样的水平;二永基本上也都是在 2.4%左右,以国股大行为主。5Y的券2.4%的收益还是比较不错的。假定明年的OMO利率或者银行存款的挂牌利率继续下调10-20bps,资本利得这块还有50-100个BP,这样加起来的话基础资产大致就有3%附近,年化收益在3-3.5%附近,这样的年化收益对比银行3年定期存款1.75%超额明显,所以债券这块的配置,还是维持中高等级、中偏高久期。

信用债分成三类,二永控制在30%以内,另外30%左右的话是高等级城投,比如说3到5年的江苏、浙江;3年以内的话我们会配票息相对高一些的,警如说像山东,我们没有入库云南,贵州城投这类;另外还有30%左右仓位配超AAA的产业债,类似于大的央企信用债。

转债方面,现在是在估值重塑阶段。过去大的机会有两波,一波是19年到20年,另一波其实是21年。那么19年的那一波像银行转债基本上也涨了20%左右,21年的话更多的是一些中小盘转债,比如新能源的这一类资产、偏产业主题的逻辑。目前转债的尾部风险仍然在,参与的话行业会限制在银行类转债,一方面是因为我们认为用银行转债也能做到不错的收益(如果类似19年的话),整个大的转债机会可能还是要等等整个权益市场至少是风险偏好有所转暖。

注:[1]以2023年初为基期反映该类别指数累计涨跌幅,下同。

免责声明

本报告中的数据和信息均来源于各机构公开发布的信息,并基于公开信息进行不完全统计研究分析。普益标准力求报告内容及引用资料、数据的客观与公正,但对这些信息的准确性和完整性不作任何保证。报告中的任何观点与建议仅代表报告当日的判断和建议,仅供阅读者参考,不构成对买卖的出价或询价,也不保证对做出的任何建议不会进行任何变更。对于因使用、引用、参考本报告内容而导致的投资损失、风险与纠纷,普益标准不承担任何责任。