来源 | 财经九号作者 | 胖虎

今年1月12日,华夏银行发布公告称,因工作原因关文杰辞去该行执行董事、行长等职务;

一直到3月30日,华夏银行发布公告称,经由该行董事会3月28日审议通过了《关于聘任瞿纲先生为本行行长的议案》,同意聘任瞿纲为华夏银行行长,不过其任职资格尚须报国家金融监管总局核准。

同时该公告指出,在任职资格核准前,由瞿纲代为履行行长职责。

1

瞿纲行长任职近3个月仍未被核准

李民吉董事长任职超期或违规

如今距离华夏银行董事会宣布聘任瞿纲为行长之时起,已经2个多月、近3个月,不管从华夏银行公开发布的公告还是从国家金融监管总局的官网来看,瞿纲的华夏银行行长任职还未被核准。

按照2022年原银保监会颁布的《中资商业银行行政许可事项实施办法》的相关规定:“股份制商业银行等法人机构董事和高级管理人员的任职资格申请,由法人机构向银保监会提交,由银保监会受理、审查并决定。银保监会自受理之日起30日内作出核准或不予核准的书面决定。”

原银保监会的职能由现在的国家金融监管总局承担,该管理办法目前仍然有效,因此对照相关监管规定,瞿纲的行长任职何以近3个月都未被监管部门核准呢?

当然,也可能是华夏银行方面向监管部门递交材料滞后。值得注意的是,即便是瞿纲在原任单位北京信托,其北京信托总经理的任职还在去年9月4日才被核准,换言之瞿纲仅在北京信托总经理任上才6个多月就调任,不过华夏银行上任行长关文杰,其获准任职到辞任,也不过9个多月时间,所以北京的市级金融机构高管调防,属实有点看不懂。

而在5月20日召开的2023年度股东大会上,《关于选举瞿纲先生为第八届董事会执行董事的议案》获得了99.82%的赞成票,其中反对的总票数为2025.7万(股份数额)。

在当天通过的11项议案中,瞿纲任执行董事议案的同意比例仅高于《关于聘请 2024 年度会计师事务所及其报酬的议案》、《华夏银行 2024 年度财务预算报告》。

特别是持股5%以下股东中,同意瞿纲出任华夏银行执行董事的比例仅有97.85%,可见股东中还是有一定比例的反对声音。

除了瞿纲的行长任职尚未被监管部门核准之外,华夏银行董事长李民吉却要面临“7年轮岗”期限的监管红线了。

公开信息显示,李民吉的董事长任职自2017年4月14日被监管部门核准,在今年4月份已经满7年,任职至今已经触发“7年轮岗期限”的监管要求(根据原银保监会2019年发布《关于银行保险机构员工履职回避工作的指导意见》,该指导意见明确指出,要对银行的关键人员和重要岗位员工严格实行轮岗要求,其中轮岗期限原则上不得超过7年)。

当然,李民吉董事长是否向有关部门申请了“豁免回避”,目前没有公开信息可以佐证。毕竟按照年龄来说,明年1月份将达到法定退休年龄的他,华夏银行董事长可能是其职业生涯的最后一站。

2

不良贷款率股份行第一

分红比例倒数第一且常年不达标

华夏银行最近的大动作是发行了400亿元的无固定期限债券,也即通俗意义上的永续债。

华夏银行发行永续债,主要是为了补充资本金,以2024年3月末数据测算,华夏银行本期债券发行完成后,该行一级资本充足率和资本充足率均提升1.31个百分点。一季报显示,截至2024年3月31日,华夏银行的一级资本充足率、资本充足率分别为10.75%、12.55%。

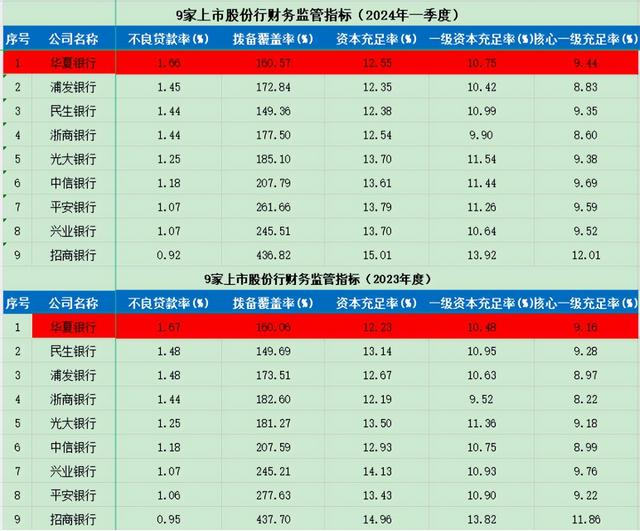

虽说资本充足率能满足监管要求,但是华夏银行的资本充足率在9家上市股份行中是个什么水平呢?

截至2023年底,华夏银行的资本充足率、一级资本充足率和核心一级资本充足率分别为12.33%、10.48%、9.16%,在9家股份行中分别排倒数第二、倒数第二、倒数第四;

到今年1月份,华夏银行的资本充足率表现基本在倒数第四的位置,所以对于华夏银行而言还是有非常迫切的资本充足率补充需求。

与此同时,在不良贷款率和拨备覆盖率方面,华夏银行的表现也是比较糟糕的。无论是2023年底的水平还是今年一季度的情况。

财报数据显示,截至去年底,华夏银行的不良贷款率高达1.67%,位居9家股份制银行之首,这种情况延续到今年一季度;而拨备覆盖率则仅好于民生银行,为160.06%。

业绩方面,华夏银行则依旧延续颓势,自2021年以来,华夏银行的营收出现了两连降,从2021年的958.7亿元,降至2022年的938.1亿元,2023年的932.1亿元,到了今年1季度,降幅扩大至4.34%。归母净利润的增速同样下降明显,今年一季度归母净利润增速已经跌至0.61%,极有可能进行负增长区间。

而最近被投资者诟病比较大的,是华夏银行的现金分红情况,现金分红占归母净利润的比例仅有23.18%,在9家上市股份行中倒数第一!即便与分红比例倒数第二的光大银行相比,也差了近2个百分点。

从近几年来看,华夏银行的现金分红率一直不高,5年前的2019年其现金分红比例仅有17.49%,这几年还是逐步攀升了。

不过即使这样,2023年的现金分红比例还不如2022年。

而根据华夏银行近几年来的《公司章程》都规定:“最近三年以现金方式累计分配的利润不少于最近三年实现的年均归属于普通股股东的可分配利润的百分之三十。”至于《公司章程》所说的排除情形,作者查了下近几年均不存在。

从上述统计的各年度的现金分红比例情况来看,作者即便任取一个三年时间段,华夏银行的现金分红比例均没有达到公司章程的规定数额,甚至连擦个边都没有。《公司章程》的严肃性何在?

据同花顺财经数据显示,华夏银行自上市以来累计A股派现543.5亿元,而在A股通过首发、定增等方式融资金额则高达946亿元,派现融资比仅为57.45%,该比例在9家股份行中同样排倒数,这还没算发行永续债等方式获得的融资金额。

这么算来,华夏银行对投资者确实有点小气了。

(免责声明:本文数据及信息均来自公司年报、公司公告、公司章程、企业预警通等公开信息,数据或信息如有遗漏,欢迎更正,并以公司最终披露为准。未经授权,本文禁止转载、抄袭或洗稿。)