01

一个新时代的到来——被动基金规模首超主动!

截至2024年第三季度,被动权益规模首度超越主动权益基金规模,市场“新宠”崭露头角。作为A股市场近年较重要的增量资金来源之一,被动权益基金持有A股市值从24Q2末的2.2万亿大幅提升至3.2万亿,超越主动权益基金持股市值体量。

在被动基金被大家接力“买买买”的同时,主动权益基金还在“赎旧买新”,份额仍处净赎回状态。这一变革不仅映射出投资者对高效低成本投资途径的偏爱,或也更预示着资产管理行业正处于转型与升级的新时代。

02

从境外成熟市场看,被动基金超越主动基金或是大势所趋

美国被动型共同基金与ETF占美国公募基金总规模的比重在2023年底已超过50%,标志着美国公募基金行业已正式迈入“半壁江山”由被动管理主导的新时代。日本2010年后ETF规模和被动型基金的增速显著快于主动型基金。尽管面临价格竞争,但被动基金市场份额仍不断扩大,被动型指数基金的占比也水涨船高,截至2024年9月日本被动型基金产品占比已超60%。

事实上,境外主要成熟公募市场的被动化转型正乘势而上。那么,汲取海外珠玑,融合国内实际,当下国内被动型权益基金又凭借何势超越主动型权益基金成为主流?

被动基金超越主动基金,何为关键胜负手?

(一)战略资金入市成为被动资产压舱石

03

海外经验:战略资金入市将成为被动资产压舱石

日央行作为日本ETF最大投资者,曾在2010年10月宣布将购买股票ETF作为货币宽松政策的一部分,扭转股市风险偏好刺激资金回流,彻底拉开日本被动投资的序幕,推动日本被动型基金规模迅速扩张。而美国2010年以来养老金加速入市,美国个人养老账户(IRA)投向公募基金的比重至今稳定在超40%的水平,成为公募资管又一大中坚力量。战略性资金主体充盈市场主力,是被动化转型不可或缺的催化剂。

04

国内现实:机构投资者大规模增持,是导致被动规模快速增长的主要原因

其中,以中国证金、中央汇金为代表的“国家队”资金增持是2024前三个季度被动基金异军突起的“中流砥柱”。自去年四季度以来,国家队资金便开始以增持宽基ETF的主要路径积极入市。向后看,国内决策层对“优化投资者结构,推动长期资金入市”的相关部署安排,也将引领被动型基金的新一轮机遇。

(二)时势造英雄,被动投资可抵御α在市场巨变时的缩窄

05

美国的经验:高有效性市场中主动型基金很难赢指数

以市场有效性程度较高的美国为例,在2002-2023的大多数年份中超半数主动权益基金难以跑赢标普1500指数,近80%的主动权益基金在近5年、近10年甚至更长的时间周期中表现落后于市场指数。随着市场有效性提升,市场中的超额机会也在减少,此时指数投资可能是更有效的选择。

06

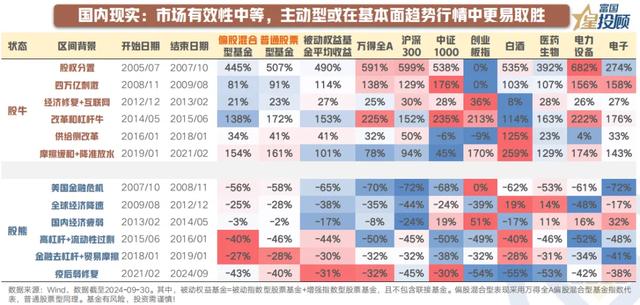

国内现实:市场有效性中等,主动型或在基本面趋势行情中更易取胜

主动权益基金由于仓位或较被动指数略低,其弹性在大部分快牛行情中可能略显不足,例如2009年和2012年的快牛演绎。但当公募基金重仓结构与牛市行情中热点板块重合时,例如2016年蓝筹风格和2021年核心资产相对占优,彼时主动型产品或更易取胜。随着赚钱效应逐渐显现,公募抱团程度叠加,主动权益基金最终或能收获可观超额。

07

国内现实:在市场巨变的当下,被动指数型基金或许是更好的选择

投资的世界里,第一性原则是尽量“不亏钱”,第二性原则是“跟得上市场的平均收益”,最后才是取得“超额市场的收益”。但2024年以来,市场表现出两类特征:一方面是公募基金的超额收益不显著,对主动权益基金的投资带来极大挑战;另一方面是,如果投资者没有按照宽基指数的权重配置个股,或者选择了错误的个股,那么想跑赢宽基指数将变得异常艰难。所以,在市场巨变的当下,被动指数型基金或许是更好的选择。

(三)被动投资——省心稳健的财富绿洲

08

优势集结,智慧投资,把握细分机会

指数是一种很好的投资工具,其优势在于能够反映市场整体表现,具有分散风险的特点。对于投资者而言,指数投资的吸引力主要集中在:一是“买的明白”,指数成分股公开透明,业绩透明度更高;二是跟踪市场的“好工具”,能利用指数跟踪特定市场表现;三是品种多样丰富,可满足各种资产配置需求。此外,指数基金具备场内+场外的双重模式,使得投资者在交易、渠道等层面具有更多的便利和选择。

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。