房企信用危机对市场冲击大,市场持续承压,百强房企2月业绩下降60%。流动性风波持续发酵,银团筹资遇阻,市场信心不足。

◎ 文 / 房玲、陈家凤

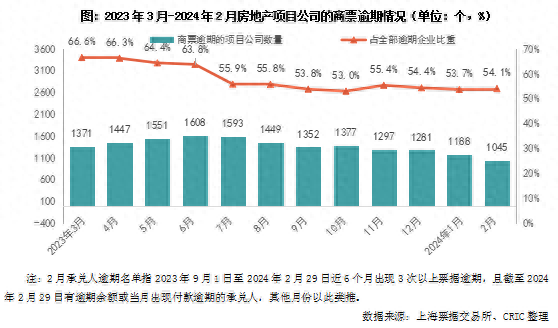

■■■近期票交所公布的《截至2024年2月29日承兑人逾期名单》显示,2023年9月至2024年2月末发生3次以上商票逾期,且月末有逾期余额或当月出现票据逾期行为的房地产项目公司数量1045个,环比大幅减少12%,占全部商票逾期企业的比重环比增加0.4pct至54.1%。

从商票逾期增量看,2024年2月环比净减少的143个商票逾期的项目公司中,当月新增逾期项目公司环比大幅减少42.6%至85个,1月发生逾期但2月实现逾期余额清零的项目公司有228个,环比微减5.4%、较去年12月大幅增长56.2%,商票新增逾期大幅放缓、清偿速度相对可观。

TOP200梯队旗下商票逾期的项目公司数量环比减少117个

2024年2月末商票逾期名单中房地产项目公司数量达1045个,而项目公司对应的存在商票逾期现象的房企主体数量环比减少3.2%至153家(1月末:158家),逾期主体数量较前期继续减少。

从商票逾期的房企集团的规模梯队来看,本月TOP10梯队中碧桂园发生商票逾期,旗下共计342个项目公司出现商票逾期,其中新增逾期的项目公司数量为18个。

其余梯队中,TOP11-30、TOP31-50、TOP51-100、TOP101-200和TOP200+分别有6家、6家、12家、16家和112家。其中,TOP11-30、TOP31-50逾期主体数量与上月持平,TOP11-30中新增1家(金茂)、减少1家(越秀),且各自发生逾期的项目公司均已清偿完商票,月末逾期余额清零。TOP51-100环比净减少1家,即德信旗下的徐州德胜置业有限公司上月末逾期余额270万,本月末已清零;TOP101-200环比净增加1家,新增2家(陕建地产、大名城)、减少1家(昌建)。

此外,2月末TOP200梯队的41家逾期房企主体共涉及旗下871个项目公司发生商票逾期支付,环比大幅减少117个,占到全部逾期项目公司的83.3%。TOP11-30逾期的项目公司数量与上月持平,其余梯队逾期数量均较上月减少,其中TOP51-100环比降幅20%、最为明显。目前房企商票逾期呈放缓趋势,一方面基于2022-2023年出险房企商票加速出清,当前到期商票规模大幅减少所致;另一方面,近期政策对房企金融支持力度明显加强,经营性物业贷款条件放松,融资协调机制开始运转,多家出险房企都获得相应的融资支持,资金面稍许改善,逾期状况有所好转。

02房地产行业商票持续逾期风险趋于平缓过半集中TOP50出险房企

据票交所《截至2024年2月29日持续逾期名单》,2024年2月末近半年发生3次以上承兑人逾期,3704个持续逾期的承兑人中有2347个属于房地产,占比63.4%,环比减少0.5pct,较首份持续逾期名单《截至2023年3月31日持续逾期名单》减少10 pct,当前行业整体信用风险趋于平缓。 从持续逾期的承兑人梯队看,2023年9月至2024年2月末TOP10、TOP11-30、TOP31-50、TOP51-100、TOP101-200和TOP200+发生持续逾期的房地产项目公司339、507、430、260、363和448个,54.4%持续逾期集中TOP50,65.4%持续逾期集中TOP100,而TOP10环比增幅17.3%,其余梯队微增。

TOP200梯队中绝大多数发生商票持续逾期的房企均实际出现了债务违约现象,因部分房企高度依赖商票融资,一旦资金链承压后商票出现集中未兑付风险,持续逾期维持高位。具体来看,融创、碧桂园、中南、海伦堡、中骏、绿地、弘阳、雅居乐、东原和领地等持续逾期数量处靠前位置。从环比变化量来看,碧桂园持续逾期的商票数量增长较多。目前“H1碧地01”的0.96亿人民币利息兑付进入宽限期,当前碧桂园正在尽力筹措资金,1月90亿处置广州和海外多宗资产,截至3月7日纳入“白名单”的项目达237个,已获融资支持金额(包括展期)15.52亿。

总体来看,持续逾期名单上的房企基本是曾经头部已出险房企,其信用危机对市场造成的冲击超出预期。前2月房地产市场继续承压,百强房企2月业绩同比降低60%,即使个别城市出现二手房“小阳春”行情,但其能否传导至新房以及持续性都将存疑,结合当前头部混合所有制房企流动性风波持续发酵,有消息透露监管层要求银团为其筹资百亿,但银行态度偏向保守,无论是购房者还是金融机构当前普遍看空市场、信用明显不足。期待本轮金融支持能够有效落地,真正“一视同仁满足不同所有制房地产企业合理融资需求,避免信用风险继续蔓延至混合所有制。

观点

南京3月新房来访快速回升、个别项目热销,但二手仍冷淡深圳3月二手成交、新房来访认购均达半年高位预计3月供应环比倍增,京沪深杭蓉等或迎成交“小阳春”月报企业|春节假期影响,房企单月销售和融资均创新低(2024年2月)并购 | 富力62亿港元出售伦敦项目化债,万科接连处置资产以应对偿债高峰 (2024年2月)市场|2月逢春节楼市供求降至6年次低,地市溢价率回升(2024年2月)土地|成交规模降至历史低位,溢价率回升至5.2%(2024年2月)资本 | 房企单月融资创2021年以来新低,融资协调机制加速落地(2024年2月)专题百城库存结构特征与存量供给研判开工率不足三成,城投寻求合作能否走出困境?险资对房地产的投资转向和未来趋势

本文版权归克而瑞研究中心所有 未经授权请勿转载以上代表克而瑞研究中心团队观点,仅供参考

转载注明出处:克而瑞地产研究(cricyjzx) 多谢配合