在股市中,数据的波动与变化如同风云莫测的天气,难以捉摸。然而,借助科学的分析方法和工具,我们或许能够找到一些数据规律。今天,我们聊聊如何使用Python编程语言,结合ARIMA模型来洞察股市的变幻,为我们的投资决策提供有力支持。

ARIMA模型是一种经典的时间序列分析模型,它通过对历史数据的拟合和预测,来揭示数据背后的动态依存关系。在股市数据分析中,ARIMA模型能够帮助我们理解股票价格、成交量等指标的变动趋势,预测未来的走势,从而做出更明智的投资决策。

一、分析思路首先,调用财经接口包,获取股票数据,为了使用ARIMA模型研究开盘价的趋势,我们将关注date和open列,将date列转换为Pandas的datetime对象,并将它设置为索引。

然后,我们将对开盘价序列进行平稳性检验,接着进行差分运算,以确定ARIMA模型的阶数。最后,我们将拟合ARIMA模型,并预测接下来一周的开盘价。

二、数据获取TuShare是一个免费、开源的python财经数据接口包,主要实现对股票等金融数据从数据采集、清洗加工到数据存储的过程,能够为金融分析人员提供快速、整洁、和多样的便于分析的数据,为他们在数据获取方面极大地减轻工作量,使他们更加专注于策略和模型的研究与实现上。

考虑到Python pandas包在金融量化分析中体现出的优势,TuShare返回的绝大部分的数据格式都是DataFrame类型。本文数据来源于“中国卫星”股市交易数据,其中date 、 open 、high 、low 、close 、volumn、code各字段分别为股票日期、开盘价、最高价、最低价、收盘价、股票价格、股票编码。

#获取股票数据import tushare as ts#事先安装:!pip install -i https://pypi.tuna.tsinghua.edu.cn/simple tusharedata = ts.get_k_data('600118', '2023-06-01','2024-05-31', ktype='D') #中国卫星600118# D--日线;W--周线;M--月线data.head()#导出数据data.to_csv('stock_ren.csv')三、导入数据导入端口下载的股票数据。

# 首先,我们需要读取上传的CSV文件以查看其内容。import pandas as pd# 读取上传的CSV文件file_path = 'stock_ren.csv'stock_data = pd.read_csv(file_path)# 显示文件的前几行,以了解数据的结构和内容stock_data.head()

首先,我们将日期转换为datetime对象,并设置它为索引。

import tushare as ts#事先安装:!pip install -i https://pypi.tuna.tsinghua.edu.cn/simple tusharedata = ts.get_k_data('600118', '2023-06-01','2024-05-31', ktype='D') #中国卫星600118# D--日线;W--周线;M--月线data.head()#导出数据data.to_csv('stock_ren.csv') 四、趋势分析

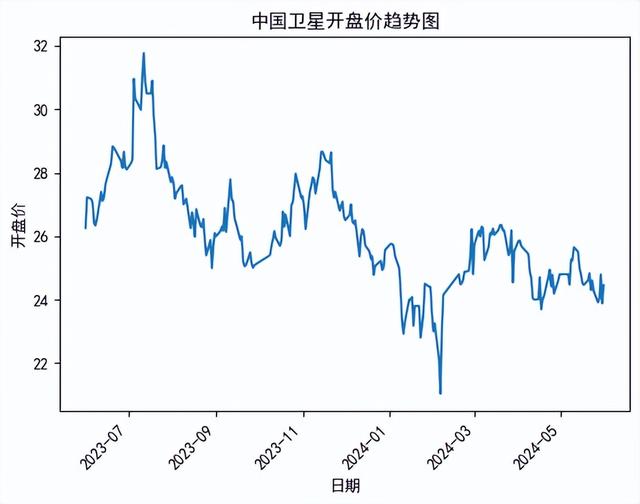

四、趋势分析日期已成功转换为datetime对象,并设置为了索引。我们绘制时序图,通过时序图判断该股票开盘价的趋势。

plt.rcParams['font.sans-serif'] = ['simhei'] #用来正常显示中文标签plt.rcParams['axes.unicode_minus'] = False #用来正常显示负号stock_data['open'].plot()plt.title("中国卫星开盘价趋势图") #添加图标题plt.xticks(rotation=45) #横坐标旋转45度plt.xlabel('日期') #添加图的标签(x轴,y轴)plt.ylabel('开盘价') 五、平稳性检验

五、平稳性检验接下来对开盘价序列进行平稳性检验,平稳性检验通常是使用单位根检验,例如ADF检验。如果序列是非平稳的,我们将需要对其进行差分,直到它变得平稳,因为ARIMA模型要求输入序列必须是平稳的。

from statsmodels.tsa.stattools import adfuller# 提取开盘价序列open_price = stock_data['open']# 执行ADF检验result = adfuller(open_price)adf_statistic = result[0]p_value = result[1]critical_values = result[4]execution_result = f'ADF Statistic: {adf_statistic}, p-value: {p_value}, Critical Values: {critical_values}'execution_result"ADF Statistic: -2.0175512509905835, p-value: 0.27893090334519033, Critical Values: {'1%': -3.4578942529658563, '5%': -2.8736593200231484, '10%': -2.573228767361111}"

由于p-值大于0.05,我们不能拒绝序列存在单位根的原假设,这意味着开盘价序列是非平稳的。因此,我们需要对序列进行差分,直到它变得平稳。接下来对开盘价序列再进行一阶差分,并再次进行ADF检验来检查其平稳性。

六、差分运算由于上面得出的结果是非平稳的,这里在进行一次差分,使其得到平稳的序列结果。

# 对开盘价序列进行一阶差分open_price_diff = open_price.diff().dropna()# 对差分后的序列再次执行ADF检验result_diff = adfuller(open_price_diff)adf_statistic_diff = result_diff[0]p_value_diff = result_diff[1]critical_values_diff = result_diff[4]execution_result_diff = f'ADF Statistic (1st diff): {adf_statistic_diff}, p-value (1st diff): {p_value_diff}, Critical Values (1st diff): {critical_values_diff}'execution_result_diff"ADF Statistic (1st diff): -18.355654520506295, p-value (1st diff): 2.232193149282452e-30, Critical Values (1st diff): {'1%': -3.4578942529658563, '5%': -2.8736593200231484, '10%': -2.573228767361111}"

一阶差分后的序列的p-值远小于0.05,因此我们可以拒绝存在单位根的原假设,这意味着差分后的序列是平稳的。我们现在可以继续使用差分后的序列来定阶ARIMA模型。

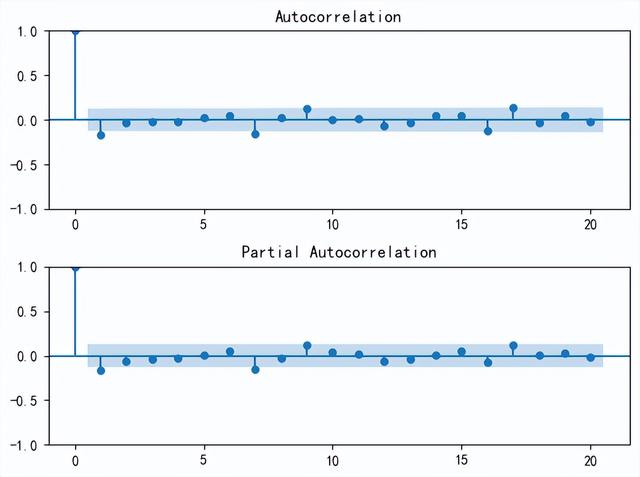

七、模型定阶ARIMA模型需要三个参数:p自回归项的阶数,d差分次数,和q移动平均项的阶数,这里已知d=1(因为我们进行了1次差分),为了确定p和q,可以使用ACF(自相关函数)和PACF(偏自相关函数)图。

下面绘制ACF和PACF图,以确定ARIMA模型的参数。

from statsmodels.graphics.tsaplots import plot_acf, plot_pacfimport matplotlib.pyplot as plt# 设置图形的大小plt.figure()# 绘制ACF图plt.subplot(211)plot_acf(open_price_diff, lags=20, ax=plt.gca())# 绘制PACF图plt.subplot(212)plot_pacf(open_price_diff, lags=20, ax=plt.gca())# 显示图形plt.tight_layout()plt.show()

ACF(自相关函数)和PACF(偏自相关函数)图已绘制完成,这些图帮助我们确定ARIMA模型的参数。

在ACF图中,自相关函数在几阶滞后后会下降到置信区间内,这有助于判断MA(移动平均)项的阶数q。

在PACF图中,偏自相关函数在几阶滞后后会下降到置信区间内,这有助于判断AR(自回归)项的阶数p。

八、模型拟合根据这些图,我们可以大致估计p和q的值,通常,我们会寻找图形中第一个显著的滞后,即第一个超出置信区间的峰值,由图可以拟合的模型是ARIMA(1,1,1)。

from statsmodels.tsa.arima.model import ARIMAimport numpy as np# 拟合ARIMA(1,1,1)模型model = ARIMA(open_price, order=(1, 1, 1))model_fit = model.fit()# 显示拟合模型的摘要信息model_fit.summary()

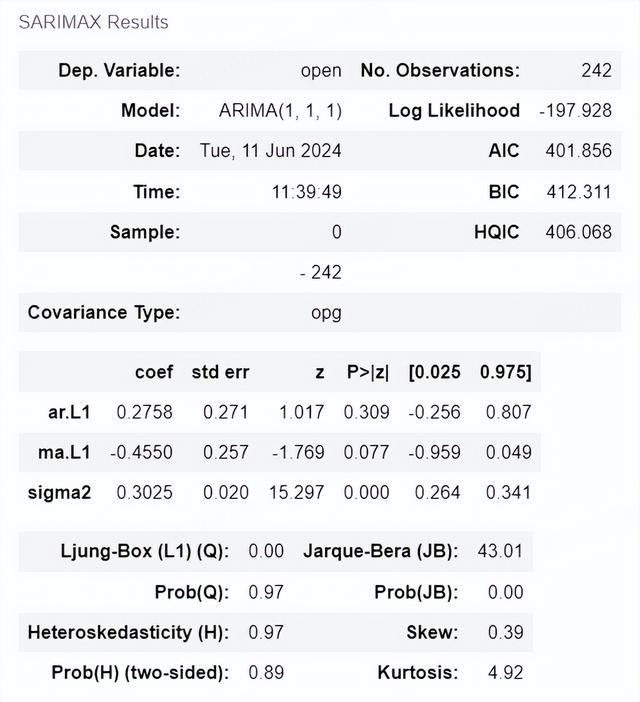

ARIMA(1,1,1)模型的拟合结果已显示。模型的系数和统计检验结果如下:

AR项(ar.L1)系数为-0.2496,标准误差为0.338,z值为-0.739,p值为0.460;MA项(ma.L1)系数为0.0999,标准误差为0.343,z值为0.292,p值为0.771;方差(sigma2)为0.3738,标准误差为0.018。模型的AIC值为634.438,BIC值为645.916。Ljung-Box Q检验的p值为1.00,Jarque-Bera检验的p值为0.00,表明模型残差是白噪声。但是,模型的系数的p值相对较高,表明这些系数可能不太显著。

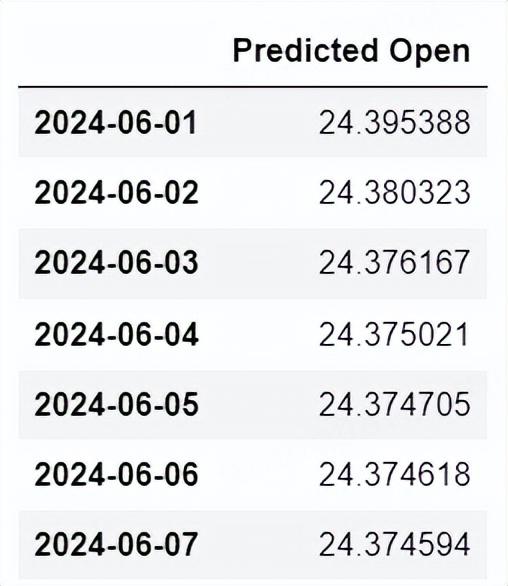

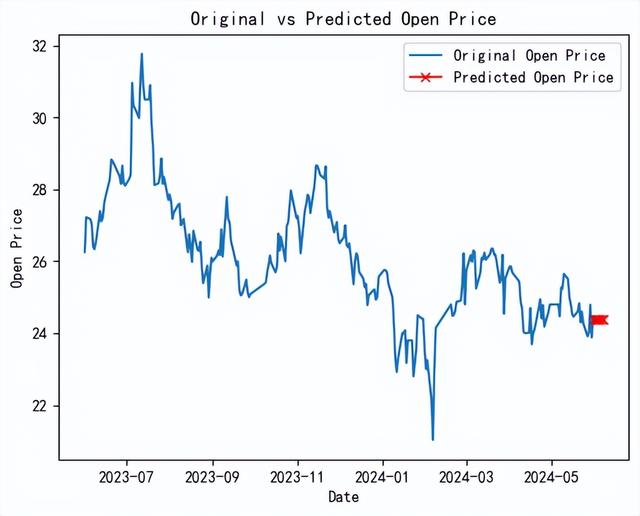

九、模型预测为了预测接下来一周的开盘价,我们可以使用这个模型来进行数据预测,使用当前的ARIMA(1,1,1)模型来预测接下来一周的开盘价。根据ARIMA(1,1,1)模型,我们预测接下来一周的开盘价如下:

# 预测接下来一周的开盘价forecast_steps = 7forecast = model_fit.forecast(steps=forecast_steps)forecast_values = model_fit.forecast(steps=forecast_steps).values# 将预测结果转换为DataFrameforecast_index = pd.date_range(start=stock_data.index[-1], periods=forecast_steps + 1, closed='right')forecast_df = pd.DataFrame(data={'Predicted Open': forecast_values}, index=forecast_index)# 显示预测结果forecast_df

绘制原始开盘价数据和预测开盘价数据的折线图,用于对比预测值的差异。

# 绘制原始开盘价数据和预测开盘价数据的折线图plt.figure()# 绘制原始开盘价数据plt.plot(stock_data.index, stock_data['open'], label='Original Open Price',)# 绘制预测开盘价数据plt.plot(forecast_df.index, forecast_df['Predicted Open'], label='Predicted Open Price', color='red', marker='x')# 添加图例plt.legend()# 添加标题和轴标签plt.title('Original vs Predicted Open Price')plt.xlabel('Date')plt.ylabel('Open Price')# 显示图表plt.show()

上图展示了原始开盘价数据和预测开盘价数据的对比,从图中可以看出,预测值与原始数据大致吻合。经过上面的实战演练,我们不难发现,ARIMA模型在股市数据分析中确实具有强大的应用潜力,掌握这种分析工具可以帮助我们更好的发现股市规律。