将2019年以来累计收益、最大回撤和每年度收益均优于偏股混合型基金指数作为筛选条件,共筛选出29只偏股型基金,详见下表。

(数据来源:Choice数据)

29只基金中除1只为指数增强型基金外,其余28只均为主动管理型基金。

再将现任基金经理自2019年以来一直任职作为筛选条件,只剩下17只基金,涉及基金经理15人,将相关基金最新规模从大到小排序,得到下表。

(数据来源:Choice数据)

主动基金经理基本上是靠天吃饭的职业,想要业绩稳定很难,要想做到长期稳定超越市场平均水平更难。

下面就来简单梳理一下这15位基金经理,看看他们管理这些“宝藏”基金都有什么诀窍。

1、华商基金周海栋

能力圈同时覆盖成长与周期的极少数基金经理之一,代表作华商新趋势和华商优势行业自 2019年以来年年正收益。

担任基金经理近10年,妥妥的老将,目前在管基金规模336亿元,均为主动权益基金。

近两年表现好的“选手”大都会跟周期和上游资源品沾点边。

以下是华商新趋势近五年行业构成变迁图,有色金属行业占比一直较高。

(数据来源:Choice数据)

2、大成基金韩创

周期研究出身,擅于在有色金属、基础化工和汽车等传统周期行业中发掘投资机会。

(数据来源:Choice数据)

韩创担任基金经理5年多,所谓的中生代基金经理,目前在管基金规模181亿元,全部是主动权益基金。

3、华安基金王斌

非典型消费主题基金经理,均衡风格。

从其代表作华安安信消费行业变迁图可以看出擅于在大消费和其他传统行业中寻找投资机会,行业配置较为分散均衡。

(数据来源:Choice数据)

担任基金经理5年多,中生代基金经理,目前在管基金规模141亿元,都是偏股混合型基金。

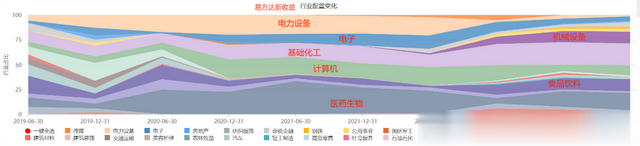

4、易方达基金张清华

业内极少数股债俱佳的基金经理之一,除了2021年前后医药占比较高外,大部分时间行业配置相对均衡,恐怕这也是近两年没有“翻车”的重要原因吧。

(数据来源:Choice数据)

张清华是担任基金经理时间超过10年的老将,目前管理的基金规模为462亿元,所管基金类型有纯债型、偏债混合型、保守混合型和偏股混合型基金,甚至还独立管理着一只成立于去年9月份的QDII型基金(易方达全球配置混合),“全能”特征一览无余,猜测应该主要是依托了公司强大的投研力量吧。

5、银华基金王海峰

与韩创有点相似,王海峰也是周期研究出身,从其代表作银华鑫盛行业配置变化图可以看出,他的能力圈不只限于基础化工、建筑、有色金属、石油石化等周期行业,新能源、电子、计算机等科技创新行业,以及食品饮料、医药生物等大消费行业都有涉猎,看起来应该是个多面手。

(数据来源:Choice数据)

行业配置变化图还传递出一个强烈的信息:分散和均衡,不押注任一行业。

看来分散均衡这种有所不为的投资策略至少是长期不输的法宝。

在东财个人主页上,王海峰对自己的介绍是,“重视研究,强调应对,稳中求进,操作灵活。”

担任公募基金经理时间超过8年,目前在管权益基金规模84亿元。

6、易方达基金祁和+

易方达新丝路的入选其实是三个人的“功劳”,或者说是三位基金经理“调和”的结果。

该基金2021年2月以前是张坤和祁禾共管,之后是祁禾和杨宗昌共管。

只不过祁禾自始至终都是参与者,按筛选条件把祁禾筛选出来了。

看行业变化图更容易理解这一点。

(数据来源:Choice数据)

三位都是偏进攻选手。

祁和的主攻方向是新能源(电力设备),兼顾电子、计算机等高端制造领域。

张坤为大家熟悉是因为重仓白酒创造了上一轮业绩神话。

而杨宗昌是一位化学博士,代表作易方达供给改革混合重仓化工板块在2020和2021年业绩突出而为投资者所熟知。

易方达新丝路2021年2月以前重仓食品饮料(白酒),有熟悉的张坤的味道;2021年之后杨宗昌擅长的基础化工占有一定的仓位,2023年开始重仓汽车,面杨宗昌管理的易方达供给改革第一重仓行业也是汽车;祁禾所擅长的电力设备在2021年和2022年大部分时间是第一重仓行业。

因为三位都是有“锐度”的基金经理,单独“拿出来”都不太容易呈现出稳定超越平均水平这种偏中庸的结果。

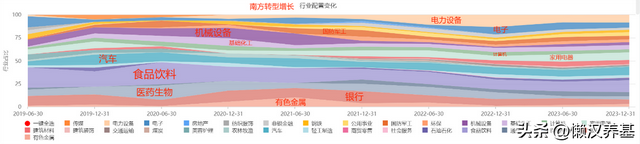

7、南方基金林乐峰

林乐峰最初为投资者熟知,是因为他管理的固收+产品(二级债基和偏债混合型基金)。

南方转型增长稳健的表现,让人们认识到林乐峰是一位既具备股票和行业研究能力,又能够独自做好债券配置,拥有自上而下宏观视野的多面手。

巧合的是,林乐峰也曾经是周期行业研究员,持仓中也一直有基础化工、机械设备和有色金属等强周期行业,但占比都不高。

他的股票持仓中,大消费、顺周期、科技板块都有配置,单一行业占比都不高,总体呈现分散均衡特征。

(数据来源:Choice数据)

林乐峰担任基金经理时间超过8年,目前在管基金规模179亿元,偏股型基金不到50亿元,大部分还是偏债类产品。

8、交银施罗德基金郭斐

直接上郭斐的代表作交银经济新动力的行业配置变化图。

由图中可以看出,2021年之前郭斐的行业集中度较高,靠重仓半导体(电子)和新能源(电力设备)获得了不错的业绩;2021年之后,郭斐的持仓行业逐渐变得分散均衡,从2023年底的持仓来看,电子为主的成长风格,建筑材料和机械设备等顺周期风格,以及食品饮料和医药生物等消费风格,几乎是处于均配的状态。

(数据来源:Choice数据)

从前面几位基金经理的持仓分析大致可以得出这样的结论,近几年想要超越平均水平,行业或风格的均衡配置基本上是“标配”。

郭斐担任基金经理的时间超过6年,目前在管权益基金规模77亿元。

9、海富通基金周雪军

周雪军更为大家熟知的产品是海富通改革驱动混合,因为它的业绩弹性更大。

但也因为业绩弹性更大,海富通改革驱动混合2022年和2023年都微幅跑输偏股混合型基金指数,而更稳健一点的海富通收益增长最终入选了。

周雪军持仓多以科技成长、顺周期和金融风格为主,较少涉足食品饮料,但总体持仓在行业上显得分散均衡。

(数据来源:Choice数据)

在最近一次接受证券时报记者采访时,周雪军说,我为什么经常讲要活着,大家都看过《繁花》,做股票是很残酷的,爬上楼一个小时,摔下来只要8.8秒。你要让自己持续地有后手,不要把自己置于死地,要拉长时间周期,做出一个相对还可以的业绩。

简单理解,投资需要攻防有道。

而在具体投资思路上,他认为,过去几年,国家一直在鼓励新兴产业发展,而很多传统行业是收缩的,比如煤炭行业一直在收缩,收缩到最后,就有机会了。其它还有航运、轮船、有色,甚至包括地产。

周雪军是担任基金经理超过11年的老将,目前管理的偏股、偏债和纯债基金规模一共84亿元。

10、富国基金浦世林

浦世林是GARP风格,即以合理的价格买入具有成长性的公司,持仓以消费和成长风格为主,也有少量周期和金融风格持仓,总体较为分散均衡。

落实到选股层面,业绩有望稳定增长和估值合理是他最看重的两点。

他的投资目标是“希望给持有人提供波动率较低,回报稳定且可持续的收益”。

(数据来源:Choice数据)

浦世林担任基金经理时间刚过5年,中生代基金经理;目前在管权益基金规模51亿元。

11、安信基金聂世林

我曾在2023年4月18日文章《一位被低估了的稳健、均衡型基金经理》里写过聂世林,他的能力圈相对较为宽泛,消费、周期和成长风格都有覆盖,并有一定的风格轮动特征。

(数据来源:Choice数据)

很明显,聂世林的持仓总体较为均衡,不会押注于任何单一行业。

具体投资策略方面,聂世林更愿意深入研究个股,而不会把大量精力用于研究宏观策略。

聂世林担任基金经理时间超过8年,目前管理的主要是偏股型主动基金,也有一只偏债混合型基金,在管基金规模44亿元。

12、交银施罗德基金芮晨

交银科技创新灵活配置混合“官方”对投资策略的描述,是采用的是经交银施罗德研究团队修正后的投资时钟分析框架,通过“自上而下”的定性分析和定量分析相结合,形成对不同资产市场表现的预测和判断,确定基金资产在各类别资产间的分配比例。

从基金披露的数据来看,一直采取股票高仓位运作,并没有明显的股债商品现金大类资产之间的轮动,因此主要可能是做消费、成长、周期和金融风格的轮动。

而交银科技创新的行业配置变化图确实显示出了明显的行业和风格轮动特征。

(数据来源:Choice数据)

其实这个团队的投资时钟框架的效果还是不错的,与该公司明星基金交银优势行业相比,2019年以来跑出了不小的超额。

(数据来源:Choice数据)

因为是团队投资框架,因此基金经理的主观管理相对次要。

芮晨担任基金经理近9年了,在管规模很小,只有近6亿元。

13、南方基金应帅

成长风格,2022年之前在大消费、半导体和新能源之间轮动,2022年起转攻为守、回归均衡,成长之外还配置了一些顺周期板块。

(数据来源:Choice数据)

应该是南方基金最“老”的老将,担任基金经理时间近17年,目前在管权益基金规模61亿元。

14、英大基金张媛

张媛引起关注是因为另一只基金英大国企改革2022年的突出表现(当年回报31.5%),不过这段时间是张媛与汤戈共管,2023年4月1日跳槽到方正富邦去了。

还有一个值得注意的细节是,同样是两人共管的基金,英大睿盛和英大睿鑫2022年却是超过10%的负收益。

从英大睿盛的行业配置变化看,金融、成长、消费风格均有覆盖,行业配置较为分散均衡。

(数据来源:Choice数据)

张媛担任基金经理时间超过6年,目前在管权益基金16亿元。

15、工银瑞信基金宋炳珅

宋炳珅是工银瑞信基金的权益投资总监和研究部总监,曾管理过工银双利债券、工银核心价值、工银战略转型等牛基,不过2018年都卸任了,只管理工银研究精选一只基金。

与各家基金公司的“研究精选”相似,工银研究精选投资组合中的股票100%来自于工银瑞信基金的核心股票池,但选择哪些股票、如何买卖、要不要择时却是基金经理主动管理的内容。

从工银研究精选的行业配置变化可以看出,宋炳珅大部分时间的行业集中度相对较高,2022年之后有所下降;主要在成长与金融之间进行轮动,也配置了一些顺周期板块,但基本没涉及大消费。

(数据来源:Choice数据)

宋炳珅担任基金经理超过12年,目前仅管理工银研究精选一只基金,在管规模1.4亿元。

基金过往表现不预示未来回报,基金梳理不构成投资推荐。

本文所有观点和涉及到的基金不构成投资建议,据此入市投资,风险自担。