一家尚在亏损的公司,忽然获神秘的母子三人联合举牌,背后究竟有何缘由?

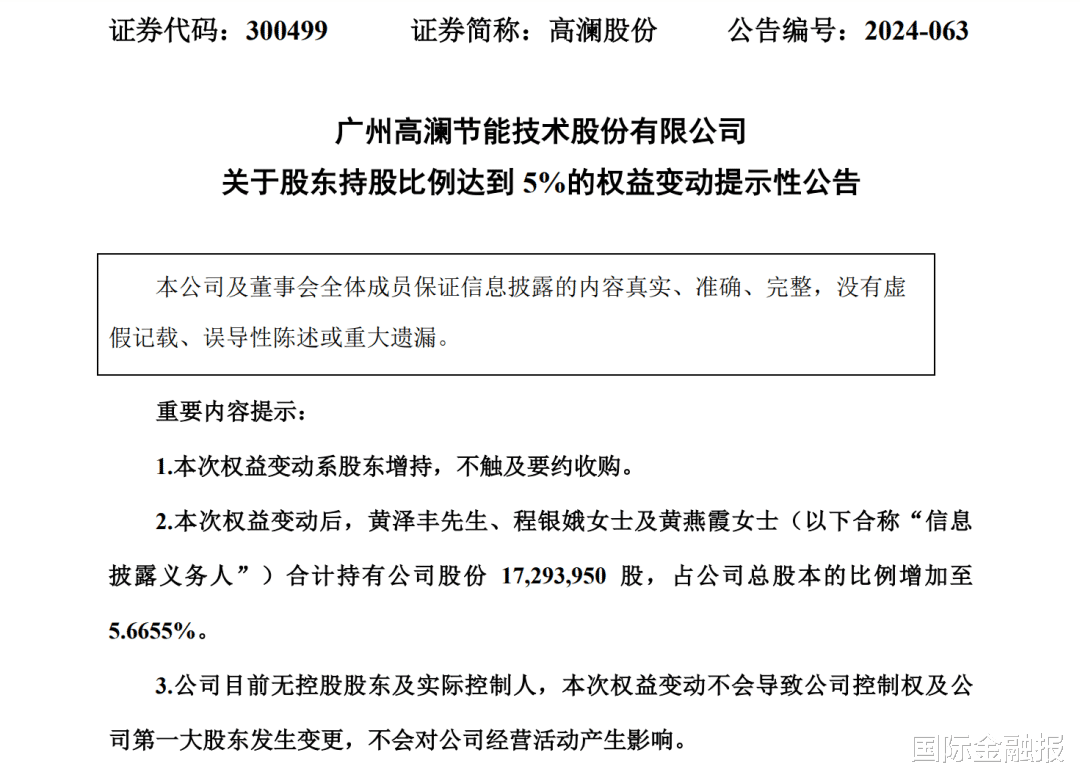

11月11日晚间,高澜股份公告称,公司股东黄泽丰、程银娥及黄燕霞在2024年10月18日至2024年11月7日期间,通过二级市场集中竞价方式累计增持公司股份约1729.4万股,约占公司总股本的5.67%。而在此之前,三人并未持有该公司股票。

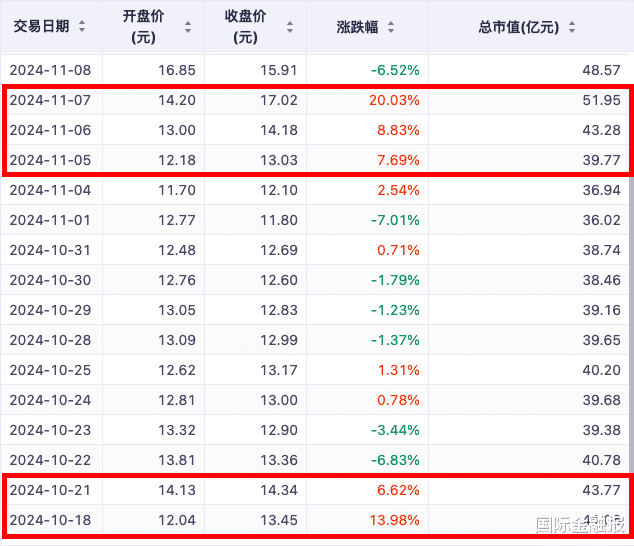

尽管黄泽丰、程银娥及黄燕霞表示,增持行为是基于对高澜股份未来发展前景和投资价值的认可,但高澜股份其实还处于亏损之中。另从二级市场表现来看,高澜股份股价在三人增持期间出现异动。

11月13日,高澜股份股价大幅回落,盘中一度跌逾8%;截至当日午间休市,高澜股份每股报17.31元,跌幅3.89%,总市值52.84亿元。

母子三人举牌搅动市场

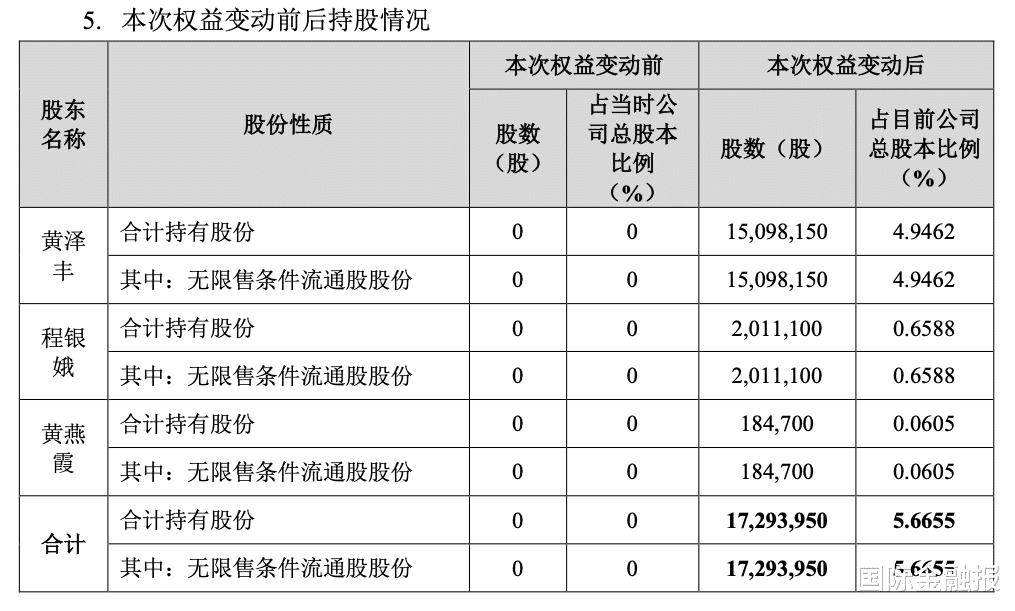

具体来看,黄泽丰于2024年10月18日至2024年11月7日买入高澜股份约1509.82万股,约占总股本的4.95%;程银娥于2024年10月18日至2024年11月7日买入高澜股份201.11万股,约占总股本的0.66%;黄燕霞于2024年11月6日至2024年11月7日买入高澜股份18.47万股,约占总股本的0.06%。而在此之前,三人均未持有高澜股份股票。

据高澜股份披露,黄泽丰与程银娥系母子关系,黄泽丰与黄燕霞系姐弟关系,程银娥与黄燕霞系母女关系,三人构成《上市公司收购管理办法》中规定的一致行动人。

市场的一大质疑点在于,高澜股份股价在上述三人买入期间存在异动。二级市场上,高澜股份股价于10月18日上涨13.98%,10月21日上涨6.62%;11月5日、11月6日以及11月7日连续三个交易日内,其收盘价格涨幅偏离值累计超过30%,高澜股份还发布了股票交易异常波动的公告。

iFinD数据显示,本次交易均价为13.77元/股。以此测算,此次举牌涉及的交易金额总计达到2.38亿元。

值得注意的是,黄泽丰与程银娥还通过二级市场举牌了另一家上市公司普元信息,交易金额超过1亿元。据普元信息此前公告,黄泽丰于2024年10月24日至2024年11月4日买入公司股份约468.13万股,约占公司总股本的4.98%;程银娥于2024年11月6日买入公司股份3万股,约占公司总股本的0.03%。

截至目前,大手笔举牌的母子三人的具体身份尚不可知。

业绩面承压明显

那么,黄泽丰等三人看中的高澜股份究竟价值几何?

公开资料显示,高澜股份成立于2001年,2016年登陆深交所创业板。该公司主营业务为热管理设备及控制系统的研发、设计、生产和销售,其开发和销售的产品主要包括直流输电换流阀纯水冷却设备及附件(直流水冷产品)、新能源发电变流器纯水冷却设备及附件(新能源发电水冷产品)、柔性交流输配电晶闸管阀纯水冷却设备及附件(柔性交流水冷产品)、大功率电气传动变频器纯水冷却设备及附件(电气传动水冷产品)以及各类纯水冷却设备的控制系统。

黄泽丰等三人表示,本次增持行为是基于高澜股份未来发展前景和投资价值的认可。但从2023年开始,高澜股份其实已出现多次亏损。2023年,高澜股份实现营业收入5.73亿元,同比下降69.89%;归母净利润亏损0.32亿元,同比由盈转亏。2024年前三季度,高澜股份归母净利润继续亏损0.18亿元。

高澜股份业绩承压主要有两方面原因。一是剥离新能源业务的后续影响,2022年年末,高澜股份决定出售东莞硅翔部分股份,回归水冷主业。据悉,东莞硅翔主要从事新能源汽车动力电池热管理和电子制造业务,这一业务曾为高澜股份贡献近半营收。高澜股份也因此收到深交所关注函以及中证中小投资者服务中心的《股东质询函》。

二是水冷主业不济,高澜股份多次在业绩报告中提及,受电力系统相关输配电项目投资安排和工程进度等因素影响,公司相关业务收入规模较小。同时,高澜股份还存在大量应收账款余额。2021年至2024年上半年,该公司应收账款账面价值分别为9.13亿元、2.87亿元、2.63亿元、2.98亿元,分别占公司同期总资产的37.79%、13.32%、14.48%、16.92%。高澜股份解释称,这主要是受到分阶段收款的货款结算方式、信用期、客户付款审批流程较长、验收交付进度、质保金等因素影响。

定增批复刚失效

《国际金融报》记者注意到,黄泽丰等三人举牌的时间节点,正是高澜股份宣布定增批复失效前后。

10月25日,高澜股份公告称,公司定增批复到期失效。据悉,该定增计划于去年1月首次提出,高澜股份彼时计划向第一大股东关联方慕岚投资发行不超过4889.98万股,募集不超过4亿元用于补充流动资金和偿还银行贷款。

该公司表示,慕岚投资与公司第一大股东、董事长李琦已签署《一致行动协议》,约定慕岚投资在其行使高澜股份股东权利时,包括股东提案权、股东表决权时与李琦保持一致;若慕岚投资提名的人员获聘请担任高澜股份的董事(如有),该相关董事在行使董事权利,包括董事会提案权、董事表决权时与李琦保持一致。

慕岚投资由刘艳村、李慕牧共同控制,刘艳村是李琦的妻子,李慕牧是李琦之女。本次发行完成后,李琦、刘艳村、李慕牧将持有高澜股份合计25.81%的表决权,公司由无实际控制人变更为由李琦、刘艳村、李慕牧共同控制。

令人意外的是,李慕牧还是一位在校大学生。履历显示,李慕牧出生于2002年,目前就读于宾夕法尼亚大学数据分析和心理科学专业,现任海南慕岚投资有限公司财务负责人。

针对“董事长妻女入股”的情况,深交所当时也下发了关注函。高澜股份则回应称,本次发行由慕岚投资而非李琦先生直接认购相关股份,主要有两方面原因:一是李琦对其家庭财富、事业传承的统筹安排;二是为了未来便于对本次认购的股权进行统一管理,便于统一行使表决权等股东权利,不存在其他特殊安排。

但高澜股份在近期公告中披露称,定增批复到期失效,是因为公司一直未收到认购方的认购通知。这表明,李琦方面似乎主动放弃了本次发行。

截至目前,李琦仍为高澜股份第一大股东,持股比例为14.21%。黄泽丰等三人已成为高澜股份第二大股东。

高澜股份表示,公司目前无控股股东及实际控制人,前述举牌不会导致公司控制权及公司第一大股东发生变更,不会对公司经营活动产生影响。另外,黄泽丰等三人目前并无后续增持计划。