今年以来,红利和中特估这两个主题表现良好,无惧市场震荡,走势相对独立。相关指数和指数基金也受到不少关注,今天也来介绍一个。

“港股中特估”中证香港内地国有企业指数,指数代码H11153,从中证香港100指数样本空间的内地国有企业概念证券中选出市值最大的40个证券组成指数样本,以反映香港证券市场中内地国有企业证券的整体表现。目前有港股国企ETF(513810)等产品在跟踪。

了解这个指数,柠檬君觉得最直观的就是看看样本股及权重,看完心里就有个印象了:

以央企为主,“中字头”荟聚,地方国企较少且权重也比较低,前十大权重里,虽然工行、建行、农行的简称并不是“中字头”,全称也都是,所以真正唯一不是“中字头”的只有招商银行。

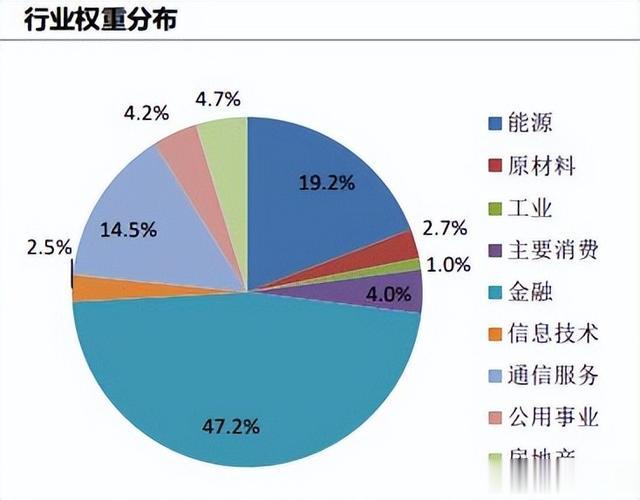

从行业来看,金融、能源、运营商就占约8成权重,而这几个行业正是价值重估的主要对象,基本可以确定“港股中特估”的标签。

把样本股看完,就很容易让人联想到新版的“YYDS”,“Yinhang”,四大行+招行、交行、邮储行;“Yunyingshang”,移动联通电信都在,还附赠一个A股没有的中国铁塔;“Dianli”,相对少点,不过也有个华润电力;“Shiyoumeitan”,那就相当多了,中石油、中石化、中海油、神华,昆仑能源、兖矿能源、中国燃气、华润燃气也都是跟能源相关的,且是A股买不到的。

“港股中特估”,这个视角就有趣了。

更低估、更高股息谈到“中特估”,不少人喜欢宏大叙事,在历史的长河里,在时代的洪流里怎样怎样,不过再宏伟的蓝图也可以更接地气一些。

如何朴素地理解“中特估”?简单说就是随着时间推移,到现在这个阶段,在外力和内力的共同作用下,国企股票的投资价值有变化,投资者对于国企的投资价值要有一个重新认识。当然了,这个重新认识是正确认识,而不是一味拔高或者贬低,没必要特别激动,更没有必要厌烦。

重新认识的第一层面,是国企的质地变化,近些年来在经营和行业发展上提升较大;

第二层面,是国企股的变化,近年来,愈发重视对于股东的回报;

第三层面则是相对价值的提升,在整体增速下降、低利率的背景下,国企的稳定增长、低估值和高股息优势凸显。

现阶段A股“中特估”的主要逻辑,更偏重于第三层面。大国企扎堆的行业,以成熟行业居多,现阶段行业发展格局较好,像运营商和石化煤炭这样的周期性行业就是比较典型的代表。在当下市场的大环境下,这样的确定性是较为稀缺的,低估值和高股息,也是很明显的相对优势。“中特估”和“红利”这两个主题有较高的重合度。

当我们谈到“港股中特估”,那就是更低估值和更高股息了。因为同样的股票,港股通常股价更低,而股价是股息率的分母,分母小,相应地股息率也就会有一定的提升。截至2024年1月31日,中证香港内地国有企业指数的股息率高达7.57%,同期中证国有企业红利指数的股息率为5.92%。

更低估值和更高股息意味着更具有投资吸引力,一旦港股市场转暖,中证香港内地国有企业指数及跟踪它的港股国企ETF(513810)等产品或将受益。

更多产品在补充此前,中证香港内地国有企业指数只有港股国企ETF(513810)这样的ETF在跟踪,投资者只能在场内交易,场外投资者并不是很方便。

港股国企ETF(513810)的联接基金——华夏中证香港国有企业ETF发起式联接A/C(020621/020622)正在募集中,计划于3月1日结束募集。

最近几个月,发起式的ETF联接基金可真没少发,基金公司自掏1000万认购并锁定三年即可成立新基金,一只基金1000万,对于基金公司的实力还是有要求的,发行产品较多的都是华夏基金这样的行业龙头。华夏基金权益ETF规模连年稳居行业第一,ETF产品线涉及行业、宽基、跨境等多类型产品,涵盖A估、港股及海外市场,品种极为丰富。

布局有多细呢?还可以举个例子,华夏基金还有个恒生红利ETF(159726),跟踪的是恒生中国内地企业高股息率指数,同样是港股国企为对象,更偏红利一些,港股国企ETF(513810)及华夏中证香港国有企业ETF发起式联接A/C(020621/020622)更偏中特估。