今年上半年,隆基绿能整体毛利率已下行至7.66%,为近十年同期最低

标点财经、投资时间网研究员 王子西

2024年对光伏行业来说是艰难的一年。

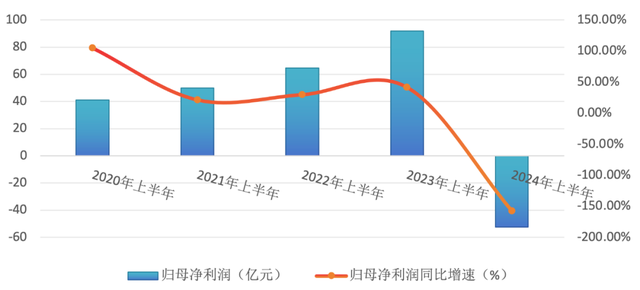

其中,行业龙头隆基绿能科技股份有限公司(下称隆基绿能,601012.SH)营收同比下滑40.41%至385.29亿元,归属于上市公司股东的净利润(下称归母净利润)由盈转亏,大幅亏损52.43亿元。2023年同期,该公司尚盈利逾91亿元。

标点财经、投资时间网研究员注意到,这是公司近十年来首次出现中期亏损,利润巨亏除了受光伏产业链持续大幅降价影响,还叠加存货减值计提影响。上半年,隆基绿能计提资产减值损失高达57.84亿元。从盈利指标来看,公司上半年的整体毛利率也已下行至7.66%,也为近十年同期最低,此前公司毛利率水平为“双位数”。

另外,隆基绿能6月底的经营活动现金流也转负,净流出64.13亿元。公司账上虽有五百多亿元的货币资金,但应付票据、应付账款合计就逾367亿。同时公司短期借款新增3亿元,一年内到期的非流动负债、长期借款分别为30.68亿元、105.48亿元。主产业链亏损状态下,公司现金流动或趋紧。

值得注意的是,近期相关政策频出,指出防止“内卷式”恶性竞争;隆基绿能与TCL中环(002129.SZ)也于8月27日分别上调硅片价格,隆基相关产品的新报价平均上调5分/片。对于此次价格调涨,隆基绿能表示,旨在通过价格调整推动行业走出低价竞争泥潭,回归健康竞争环境。

但行业就此复苏或言之还早。有券商认为,最近光伏虽有积极因素在积累,但整体来看拐点可能还未至,行业还需进一步出清。2025年隆基绿能能否率先回到增长轨道还需观望。

中期大亏52亿

行业整体供需错配、各环节主要产品价格大降下,谁又能独善其身?根据财报,2024年上半年,隆基绿能实现营收385.29亿元,同比大幅下滑40.41%;归母净利润由盈转亏、大亏52.43亿元,同比降幅深达157.13%;扣非后归母净利润亏损52.77亿元,同比下滑约158%。

这是近十年来,隆基绿能首次出现中期亏损。

对比行业其他龙头,通威股份(600438.SH)归母净利润亏损31.29亿元,同比下滑约124%;TCL中环归母净亏损30.64亿元,同比降幅168%;晶澳科技(002459.SZ)归母净亏损也接近8.8亿,同比下滑118%。净利润降幅均为三位数。

而行业内的阿特斯(688472.SH)、天合光能(688599.SH)以及晶科能源(688223.SH)归母净利润虽仍为正值,但也录得“中高双位数”的降幅,可见此轮行业调整之深。

隆基绿能业绩大幅下滑,主要是受晶硅产业链持续大幅降价,同时叠加存货减值计提影响。上半年,公司计提资产减值损失共计57.84亿元,主要包括存货计提跌价准备48.70亿元、固定资产等长期资产计提减值准备8.59亿元以及合同资产计提减值准备0.55亿元。

除此之外,标点财经、投资时间网研究员注意到,本期隆基绿能的费用管理也有所“失控”。上半年,公司销售费用投入13.29亿元,同比增长18%以上;其中,市场推广费由上年同期的0.65亿元增至逾3亿元。另外,公司虽推行精兵简政,降低人工和业务相关费用,但管理费用同比降幅约为19%,低于收入降速。

从盈利指标来看,隆基绿能上半年的毛利率下行至7.66%,为近十年同期最低;销售期间费用率上行到了9.47%,同比增加近6个百分点。公司净利率大幅走弱至-13.65%,短期公司盈利能力堪忧。

隆基绿能2020年上半年至2024年上半年归母净利润及同比增速(亿元、%)

数据来源:choice

拐点几时到来?

事实上,受2023年基数较高等因素影响,今年1月至6月,全国光伏新增装机同比增长30.7%,增速放缓,同时光伏行业各环节达产率下行。据山西证券研报,截至今年6月底,硅料企业开工率为66.9%,硅片企业开工率不到60%,电池片企业开工率为65.2%;而东南亚产能停工停产。

且该券商测算数据显示,2024年以来,硅片、电池片、组件环节净利润持续为负值;5月开始,硅料环节净利润也转负,主产业链全面亏损。

华安证券指出,光伏主产业链代表公司的净利率从2023年第三季度的10%上下开始快速下滑,去年第四季度进入本轮光伏下行周期的第一个亏损季度。同时,光伏产能利用率也从2023年中的74%—98%降至2024年中的53%—62%。

在此情况下,主产业链现金流持续恶化,经营性现金转负。具体到隆基绿能,截至今年6月底,其经营活动产生的现金流为-64.13亿元,上年同期则为近52亿,经营性现金同比大减逾两倍。公司账上虽有544.84亿元货币资金,但流动负债中的应付票据、应付账款合计就逾367亿元,且短期借款由上年末的0元增至3亿元,另有30.68亿元的一年内到期的非流动负债、105.48亿的长期借款,流动性或趋紧。

值得注意的是,8月27日,隆基绿能和TCL中环同步上调硅片价格。隆基绿能硅片的对外报价显示,N-G10L型号硅片报价为1.15元/片,N-G12R报价1.3元/片,相比此前价格,新报价平均上调5分/片。TCL中环调价后,硅片产品的N型G10、G12R、G12则调涨至1.15元/片、1.3元/片和1.5元/片。

作为全球最大的单晶硅片制造商,隆基绿能的定价往往被视为行业风向标。公司相关人士也表示,因硅片价格跌破现金成本,为促进市场良性发展和考虑供需状况,适度上调价格,旨在通过价格调整推动行业走出低价竞争泥潭,回归健康竞争环境。而近期相关政策频出,指出要强化行业自律,防止“内卷式”恶性竞争。

但行业拐点何时到来?华安证券认为,考虑到现金流情况,光伏板块或已到本轮下行周期的尾声。天风国际则表示,目前光伏拐点可能还没到,亏损程度基本到位了,但时间上还需等待。且结合当前中国整体市场环境,大部分行业景气度仍在承压。

光伏主产业链产能利用率(单位:%)

资料来源:华安证券研报

押注BC技术

新技术方面,隆基绿能仍继续推进BC技术。上半年,公司不仅实现HPBC2.0量产技术里程碑式突破,电池量产线全线贯通,技术成本达标;还基于高效HPBC2.0电池技术,推出面向集中式市场的双面组件产品Hi-MO 9。

公司在7月中旬公告,投建年产12.5GW高效BC电池项目,项目预计今年底开始投产。项目产品是隆基绿能自主研发的BC二代高效电池,依托公司最新开发的N型泰睿硅片等技术,电池效率可达26.6%,组件端产品功率高达660W。预计到2025年年底,该公司BC产能将达70GW,其中二代产能约50GW。

事实上,不止隆基绿能持续加注BC技术,爱旭股份(600732.SH)亦在BC赛道布局。目前,爱旭股份珠海一期10GW N型ABC电池及组件项目已达产,公司并完成义乌首期15GW ABC产能的部分建设、并启动济南一期10GW产能建设。

据隆基绿能预测,预计到明年底BC组件的成本会和TOPCon持平或低于后者水平。爱旭股份也在最新财报中表示,N型ABC具有功率高、收益多等优势;通过满屏组件技术的创新与迭代,ABC满屏组件与传统TOPCon组件在同等面积下功率领先优势将达40W至55W,最高可达10%的功率领先。

若预测成真,“押注”BC技术或给隆基绿能带来新的飞跃。