众所周知,净息差是银行财报重要指标之一,投资银行的朋友们都非常关注这个指标。但除了指标外,还有一个关联性非常重要的指标,估计有一些股友可能就没有特别关注了,这就是信用成本。分析净息差真正的含金量,需要扣除信用成本后的净息差,才最能体现一个银行的真实净息差水平。因当前只有极少数几家银行披露,且标准不一。故接下来以招商银行年报披露的计算公式为参考,推算兴业银行和平安银行信用成本。

之前在2022年年报和2023年中报后对招商银行和平安银行以及兴业银行分析了信用成本,包括横向和纵向做了分析。下面用同样的方法,以招商银行、平安银行和兴业银行2023年年报数据为例,继续横向和纵向对比三家银行表现。

1、信用成本

信用成本是招商银行2023年年报披露的数据,根据财报披露的计算公式如下:

贷款和垫款信用减值损失 / 贷款和垫款总额平均值× 100%

贷款和垫款总额平均值=(期初贷款和垫款总额+期末贷款和垫款总额)/2

接下来以平安银行和兴业银行2023年年报为例说明,另招商银行因财报中已披露,故不再重复。

1.1 平安银行

根据以上公式,计算结果如下:

分析:如上图所示,相比去年同期,信用成本同比是下降的;从最近三年来看,整体呈现下降走势。

由上可以看出,信用成本同比下降主要是因为贷款减值损失同比下降,而贷款总额同比提升导致的。这反应出管理层调整贷款结构是有成效的,通过优化贷款结构,提升贷款质量。这也是贷款减值损失下降的原因。

1.2 兴业银行

根据以上公式,计算结果如下:

分析:如上图所示,相比去年同期,信用成本同比是提升的;从最近五年来看,整体呈现向下走势,但在最近一年出现反弹。

由上可以看出,信用成本同比上升主要是因为贷款减值损失同比增速高于贷款同比增速。这反应出2023年贷款质量风险上升,需加大贷款减值损失计提力度。未来需持续关注贷款质量情况。

2、风险加权资产信用成本

前面分析的信用成本主要用于贷款,根据新规,未来监管不仅是贷款,还要考虑所有的风险加权资产,故引入风险加权资产信用成本,以下简称风险资产信用成本,其计算公式如下:

风险资产信用成本=信用减值损失/风险加权资产平均值

风险加权资产平均值=(期初风险加权资产+期末风险加权资产)/2

接下来以招商银行、平安银行和兴业银行2023年年报为例逐一展开。

2.1 招商银行

根据以上公式,计算结果如下:

分析:如上图所示,相比去年同期,风险资产信用成本同比是下降的;拉通最近六年数据来看,整体呈现下降走势。

由上可以看出,风险资产信用成本同比下降主要是因为信用减值损失同比下降,但风险加权资产同比提升共同影响的。其次,从历年数据来看,风险资产信用成本整体向下走势,这说明招商银行资产结构不仅配置合理,而且风险控制能力非常优秀。

2.2 平安银行

根据以上公式,计算结果如下:

分析:如上图所示,相比去年同期,风险资产信用成本同比是下降的;拉通最近四年数据来看,整体也是呈现下降走势。

由上可以看出,风险资产信用成本同比下降主要是因为信用减值损失同比下降,但风险加权资产同比提升共同影响的。其次,最近四年数据变化来看,这说明管理层调整资产结构是有成效的。

2.3 兴业银行

根据以上公式,计算结果如下:

分析:如上图所示,相比去年同期,风险资产信用成本同比是上升的;拉通最近四年数据来看,整体是呈现下降走势,仅2023年出现了反弹。

由上可以看出,风险资产信用成本同比上升主要是因为信用减值损失同比增速高于风险加权资产同比增速。这说明兴业银行2023年可能配置了高风险资产,因此需要大力计提信用减值损失来覆盖风险。

3、信用成本和风险资产信用成本横向比较

前面分别分析了招商银行,兴业银行和平安银行的信用成本和风险资产信用成本,接下来我们再来看横向分析。

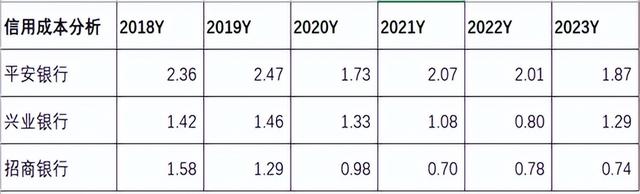

3.1 信用成本分析

分析:如上图所示,拉通最近五年数据走势来看,平安银行和招商银行整体呈现向下走势;而兴业银行最近几年整体呈现下降走势,但最近一年出现明显反弹;从最近五年数据来看,平安银行>兴业银行>招商银行。

由上可以看出,为了支持实体经济,受减费让利等因素影响,为平滑业绩,适当减少了减值损失计提力度,这就是信用成本呈现走势下跌原因。另外,相比平安银行和兴业银行,招商银行资产质量更高,这也是信用成本最低的原因。

接着再看图形走势,详细如下:

3.2 风险资产信用成本

分析:如上图所示,拉通最近四年数据走势来看,三家银行整体都呈现向下走势;从2023年年报数据来看,平安银行>兴业银行>招商银行。

由上可以看出,风险资产信用成本和信用成本情况类似,原因也类似,就不再重复了。

接着再看图形走势,详细如下:

3.3 扣减信用成本后的净息差

净息差,是根据净利息收入除以生息资产计算的结果,但没有考虑信用成本。前面分析了信用成本,那接下来扣减信用成本后各家净息差表现如何。

3.3.1 扣减前净息差

分析:如上图所示,拉通最近四年数据走势来看,三家银行整体都呈现向下走势;从2023年年报数据来看,平安银行>招商银行>兴业银行。

由上可以看出,净息差平安银行是最高的,这与他高收益高风险商业模式有关;招商银行,因其低负债优势,资产质量好,追求风险与收益均衡,净息差表现居中;兴业银行因对公为主,净息差最低。

接着再看图形走势,详细如下:

3.3.2 扣减后的净息差

分析:如上图所示,拉通最近三年年数据走势来看,三家银行整体呈现向下走势,但兴业银行呈现断崖式下降,与另外两家差异较大;从2023年年报数据来看,招商银行>兴业银行>平安银行。

由上可以看出,扣除信用成本后的净息差与扣减前反差是比较大的,但这更能反应出银行的真实水平,其净息差含金量更高。通过横向对比分析,招商银行是唯一维持在1以上,且明显高于兴业银行和平安银行,表现不错。

接着再看图形走势,详细如下:

综上所述,通过以上分析可以看出,信用成本不仅对净息差影响较大;而且还与资产质量密切相关。正如前面分析所说,为了平滑业绩是可以调节信用成本的,还需与其资产结构、资产质量和拨备情况综合起来考量。未来分析银行财报时,可以考虑增加这个指标分析,更能全面把控银行的基本面。未来我们后续将继续追踪资产质量,通过财报点评,纵向和横向分析此指标,用于判定其基本面变化,届时欢迎有兴趣朋友捧场关注!

以上只是个人见解和看法,切莫作为投资建议。特别提醒:任何投资操作活动都需要你独立思考和决策!否则后果自负!