被对手反对的事情,多半是对的,而能上美国黑名单的,则多是有核心竞争力的公司。

一个月前,白宫再次把部分中国公司列入黑名单,其中包括一家国产激光雷达公司龙头,禾赛科技。目前国内汽车行业的迭代方向主要是智能驾驶,激光雷达相当于智驾模型的眼睛,起着至关重要的作用。此番被禁,目的也相当明显。

目前公司进入了国防部清单,主要的负面影响可能是做不了美国的生意,这对于本身业务主要在国内的禾赛来说影响不大。不过制裁可能加码,例如禁止公司从美国采购芯片和禁止被美国投资者交易,也就是股票退市。在这两个预期的担忧下,禾赛单日暴跌46%。

暴跌过后,禾赛市值已经是规模相当的竞争对手速腾的四分之一,具备了超高赔率,是业内首选,且公司目前的收入增速还在60%+。

这么看来,作为一家前沿科技制造的领军公司,禾赛有充足的成长性和非常低的估值,在此时点,或许我们更应该关注其抄底价值了。

一、不确定中的确定

首先对于激光雷达市场,判断其投资价值的关键还是在于未来这个需求的持续性,是否一个必要的汽车零部件。

激光雷达原来的用途是用于地图测绘和工业领域,2021年全球激光雷达出货量约30万台,市场规模21亿美元,同比+18%;其中,地图测绘占比60%,工业领域占比27%,ADAS仅占比2%。

2022年后,国内新能源汽车发展进入新时期,行业向自动驾驶方向进行竞争。这大大加速了激光雷达在ADAS(高级驾驶辅助系统)的应用。

新能源市值一哥特斯拉选择纯视觉方案,放弃激光雷达技术。因此自动驾驶的路线之争一直讨论热烈,激光雷达有着更好的实时建模能力,但成本过高,雨雾天气效果不佳,为人诟病。纯视觉虽然成本低,但镜头画面组成三维模型难度大,就像人眼一样,若观察角度不够多,看外界就永远存在着各种视觉欺骗。

打个比方,视觉方案模仿的是人眼,本质是外界光源折射后进入眼球(摄像头),而激光雷达是发射光后通过光成像,跟扫描仪原理一致,医院看病现在都要CT、X光,不用望闻问切,因为人眼识别能力就是有限,从这个角度看,激光雷达显然有更好先进性。

特斯拉有其自身的理由,一来激光雷达成本比摄像头高。二是特斯拉认为,开车所需要的观察能力人眼就够,所以纯视觉方案能成。

两个路线目前都被卡住,激光雷达成像能力强,算法训练程度不高也能做出不差智驾方案,像蔚来小鹏这类新势力,投入较低的研发成本就做出来不差特斯拉的效果了。只是成本问题一直头疼,消费者对智驾支付意愿大概在1-3万人民币左右。

一个激光雷达的费用就在一万多,加上毫米波雷达、摄像头等,最后成本比消费者支付意愿高,激光雷达方案如何在保证效果的前提下降本很令人头疼。

纯视觉成本是低,摄像头加起来可能只有几千,但需要花大量时间在数据训练上,需要教会Ai用多组二维图片判断三维立体模型,特斯拉长时间还没训练好一个足够强的FSD,这也导致了特斯拉用户购买FSD的比例也较低。

但从市场数据看,激光雷达出货量增长是非常好的。例如上市公司的代表速腾和禾赛,都是前三季度出货量远超去年。

全行业的激光雷达出货量增长大概是有2-3倍左右,但由于激光雷达的价格竞争也越发激烈,产品单价从2万下降至1万左右,这也导致这两家公司的收入增幅远没有出货量增长高。例如禾赛的前三季度收入增幅只有60%。

量价虽然对冲,但是这样一来,路线之争中的激光雷达成本问题,似乎就不成问题了,速腾的车载激光雷达单价更是降到了3千7左右(不过单车可能需要2个以上雷达)。

激光雷达的缺点就是成本高,因此,这些企业在做正确的事情。也是美国打压的核心原因。在这次美国黑名单制裁背后,禾赛跟还在ouster打官司,禾赛也直言这次制裁是ouster搞的鬼,毕竟美国激光雷达公司多年来没怎么降本,高额定价,现在不甘心中国公司把它们的市场份额抢走了。

如果是这样,激光雷达行业是在不确定中出现了确定性。过去的估值模型是覆盖20万以上的乘用车,现在甚至可以是10万以上,如果未来全球每年8000万辆汽车中激光雷达是必需品,那么降到单价1000元,都是一个800亿的巨大市场,而且,激光雷达可以充当机器人的眼睛,适用范围有望扩大。

目前市占率第一的禾赛销售额只有20亿,所以,只要这些企业坚持优化效率,长期成长空间确实巨大。

再来看看业绩短期成长确定性。

速腾的合作车企主要是小鹏、问界和智己。禾赛则是理想,长城、小米。速腾去年下半年的爆发主要是问界和智己驱动,禾赛的全年爆发则跟理想相关。

目前2023年公司全年出货量预计22万,2024年出货量目标50万,增速120%+。按照目前的降本趋势,除非明年降价超过50%,否则公司依然有客观的成长。

2023年估计收入为19亿,2024年预期收入增速50%,那么全年27亿,目标净利率10%,那么2.7亿相对目前的34亿市值,也确实是有一点便宜了。

二、黑名单全进了会怎么样

在理清成长性后,也许还要担心的在于制裁加剧。

海外零部件不能采购的风险,华为被禁就是这个。从激光雷达的原材料组成来看,目前较为关键的是产生激光的光学部件,芯片也重要,但占比也不算很大。

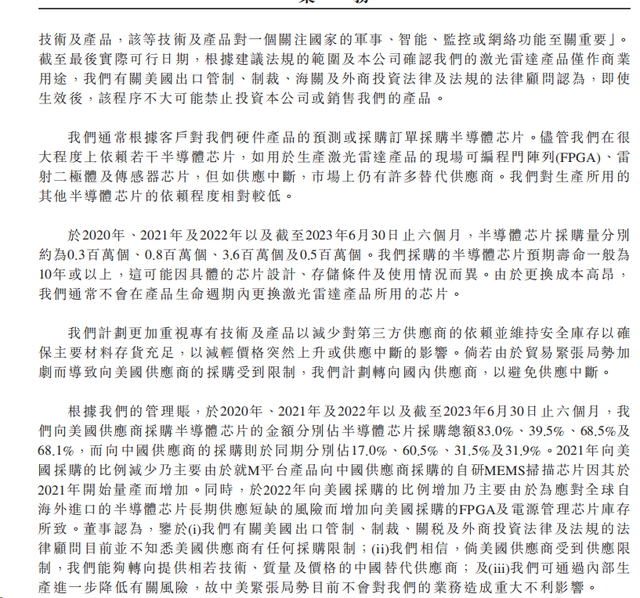

速腾的招股书上是这样说明的。采购的芯片中仍有68%来自美,但并不担心。

资料来源:速腾聚创

禾赛的产品性能和速腾差不多,在芯片的依赖程度上也大同小异。毕竟芯片占成本的比重不算很大,这里面最大的担心也只是FPGA芯片,目前国内确实没有跟海外赛灵思莱迪思等相提比论的FPGA公司,但这两家公司在这个领域的技术垄断性也不算特别高。一旦被禁,找到替代品是不难的,当然成本会高一点,这一定程度上会阻碍降本进程。

再说禁止美股投资者买入,可以视为退市风险,首先退市固然可怕,但一旦禾赛退美股,有关部门马上开绿灯转港股是应当的。其次,目前公司市值已经低于净资产,清算价值是较高的,另外债务不多,存货应收都在下降,最重要的现金还有32亿,从这个角度看,只要不大亏,退市清算也问题不大,在港股重新上市,市值对标目前140亿的速腾,那不就是价值重估了吗?

三、关键是赢得竞争

关于美国的制裁,中国科技公司要做好水平足够强就要被制裁的准备,如果一家公司发展了很多年,美国依然不认为它有什么威胁,那大概率是没有什么核心竞争力。

如果速腾聚创足够强的话,那么也可能有朝一日面临同样的名单,目前高高在上的估值那可就不稳了。

那么另一个问题是,目前港股的速腾聚创竞争实力如何,估值是否过高。

这可能才是最影响禾赛价值的关键。

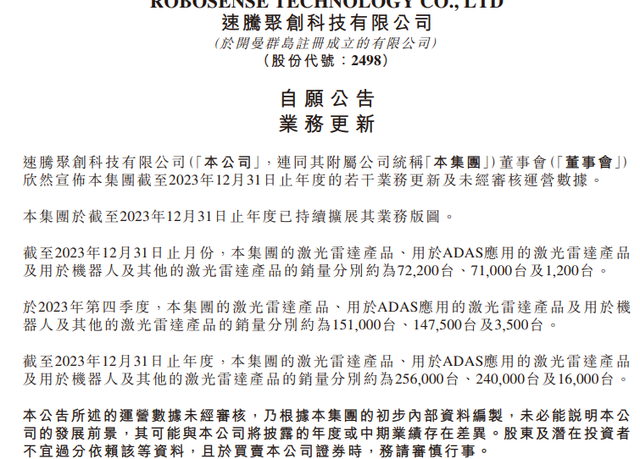

可以看到2023年下半年,速腾Q3交付了5万个激光雷达,q4交付了15万多,而禾赛在Q3只交付了4万个激光雷达,Q4也实现了爆发,12月单月5万,然而速腾达到了7.2万。

这也是速腾不跌的一个解释,增速太惊人了,2023年出货量相比2022年翻了近5倍,这当然跟合作方也有关系,主要是问界在下半年大爆发。而华为问界就是目前国内智驾第一名。

另一方面,速腾的产品价格也便宜很多。如上面的对比,禾赛上半年的ADAS激光雷达 ASP 是1万左右,而速腾只有三千七,尽管速腾方案可能要用到2-3个雷达,但仍然是更便宜。

前面说过,激光雷达关键在于降本,从这里不能看出,速腾更聚焦降本,目前也得到了市场认可。如果激光雷达足够便宜,那么接下来撬动10-20万车型,上比亚迪,那么预期可就大了。

这是目前速腾估值为什么高的解释得通的理由,但也可能只是因为速腾没有解禁。

回到禾赛,如果今年以来在竞争方面有一些捷报,那么对于禾赛抄底者来说信心显然更大些。毕竟在产品力上,禾赛的旗舰产品更好,凭借性能的优势,禾赛贵有贵的道理。

禾赛的毛利率不错,自进入ADAS激光雷达市场以来,毛利率一直下行,但仍有30%+,作为对比,速腾的毛利就少得可怜了,而禾赛虽然亏损,但2023年连续三个季度经营现金流为正,Q3的经营现金流已经能达到4000万左右,而速腾的经营现金流则仍然为负,

但由于速腾迟迟未公布全年业绩,23年上半年交付量只是全年的25%,所以全年业绩应该会有很大的改善,所以关于竞争优势是否完全被速腾超过,得看速腾的报表,如果速腾伴随着收入暴涨的是毛利率和经营现金流占收入比提升到跟禾赛差不多的水平,而定价还便宜,那么禾赛确实是进入了被动的竞争局面了。可以说,判断禾赛价值,速腾接下来的报表至关重要。

被美国制裁,是过去禾赛在全球竞争优势体现后的一个先锋者挑战,但如果不是第一才不会面临更大挑战,如果被速腾超越,往后美国的针对对象可能转移,但那时候,禾赛也不是我们最应该关注的激光雷达公司了。

禾赛在业绩公告上大胆输出,自己等于美国所有激光雷达之和,也难怪被记恨。

四、结语

对于国内科技公司来说,科技突破往往伴随着制裁,不能因此而暂停投资,毕竟美国当然希望中国永远只发展银行,房地产,纺织、建设工程和煤炭石油行业。

而对于无论禾赛还是速腾,这样有杰出表现的国产科技公司都应该高看一眼,速腾目前势头正猛,但下一个被制裁和即将解禁这两个因素,使得其可投资性不佳。

而禾赛只要证明自己还有利润率优势,也能提供低价高性能产品,并且在2024年保持份额,那么显然,其价值就显然易见。当下34亿的市值,假设安全边际是10倍以下的PE,3.4亿利润,按成长稳定后10%利润率,那就是34亿收入,最快也许今年就有机会见到,这么看来,高增长低估值似乎不难达到,而账上还有20多亿的净现金呢。

激光雷达是智驾关键,智驾是国产电车做大关键,而电车是目前中国经济向高附加转型的重心。在整个行业的股票都一路向南之际,仍然需要客观地看到未来。