近期我们一直强调,人民币资产尚未出现“战略窗口”,A股就是靠护盘资金支撑,现在看不到北向数据,那就应该有取代外资的决心,看上面魄力!

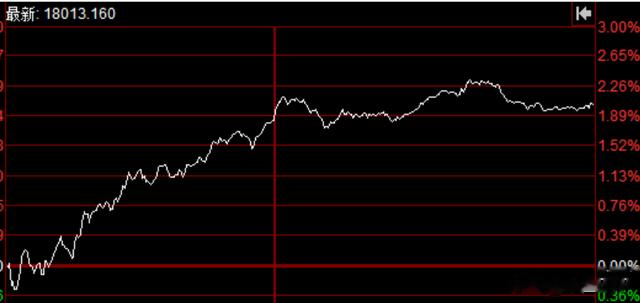

但是,显然我们低估了恒生的表现,人家也算人民币资产概念。这一个月以来,给我们的感觉是,该涨能涨、该跌会跌,比上半年的感觉好了很多。

既然出现了优等生,我们看看到底发生了什么。(之前写过的分析文章可以参考 《改三观?恒生指数投资价值提升有四大因素!》 )

我们整理了恒生指数所有权重在1%以上的成分股表现,并以其5个交易日的指数贡献进行排名,我们可以发现几个看点。

首先,传统互联网龙头主题普遍出现了一波补涨。尤其是美团大幅回购和阿里巴巴被列入陆股通标的之后,也带动了其他互联网巨头走势。而且对于优良的中报业绩,应该算是迟来的回补;

其次,友邦、汇丰、港交所等本地龙头跟随海外流动性有稳健的走势,维持性较好。

其三,蓝筹品种四大行、三桶油等在一波调整后企稳。

第四,港股股份龙头股的流动性改善强于A股。拿药明康德来说,港股部分走势明显更强。按说二者基本面一致,只能说A股目前的流动性危机仍然存在。而且可能,外资不愿意参与A股过度的内部博弈,而更愿意在港股价投。

另外,在行业配置上恒生也有一定的特别之处。

恒生指数中,金融占比虽然最大,但这里的金融里包含了友邦、汇丰等非红筹概念的品种,有多样性。而“信息技术”里其实主要是互联网龙头企业,和我们概念中的硬科不是一回事。

而沪深300中,信息技术比例明显更低而且都是博弈激烈的品种,茅台为首的主要消费比例明显更高。因此从领涨行业来看,其实也是错身而过的。

跌到现在,白酒的第一大核心资产地位已经岌岌可危了。

以上几点分析中,我们可以看到,外资似乎对于A股和港股人民币资产的态度出现了较大分歧。港股依然是一个外资主导的市场,而护盘资金其实只是在外资不发力的时候才被迫护盘。以前A股和港股联动性很强,而现在似乎不同了。

过去一段时间,应该说南向资金还是南下为主,市场为数不多的活跃机构资金倾向性也更明显一些。A股内部博弈过度激烈,基金公司的主动基金基本躺平,大机构还在为关系户量化想办法提供通道,这就是事实。

这一段时间,从全球大资产流动性角度,人民币金融资产迎来了一个外资回流的窗口。但是从赚钱效应角度,恒生反馈得更为明显,而把北向数据都掐断的A股这方面流动性却还在变差,令人无奈。

30年国债继续强势,表明A股的流动性紧张局面还在加剧。原则上,国债不大跌,不轻易在A股加重仓,但恒生系近期的表现,让我们对港股的价值投资有点期待。

对于港股我们往往担心不容易打出预期差,因为9点21分港股就开盘,恒生系ETF在9点25分才完成竞价。但近期可以看到,港股并未在开盘显示出市场有效性,这提供了预期差的可能性。

应该说,目前恒生系在国际关系较为稳定的周期,能够比A股更好地反馈人民币风险资产价值。该涨就跌该跌就跌,真是一个朴素的愿望。以上木鱼ETF纯分享水平有限,大家一起加油。