最近和渠道交流了一下,固收+基金又好卖了。

简单统计了一下数据,今年以来,超过9成固收+基金录得正收益,年初至今的平均收益为在4%左右,不少固收+基金的净值均创出了历史新高。

其实固收+正常来说,应该是很多中低风险人群首选的基金品种,虽然近2年处于逆风期,但二级债基一直不算差,2019年1月1日到2024年11月26日,指数累计收益27.8%,年化收益4.39%,最大回撤-6.93%(数据来源:Wind)。

能好好拿住的人,是能跑赢不少银行理财的。

数据来源:Wind,统计区间2019/1/1-2024/11/26,指数历史数据不代表未来表现及相关类型基金业绩。

一、又到了买固收+的时候

固收+可算迎来了顺风期。

债券市场今年以来整体算是牛市,截至11月27日,10Y国债收益率已经下行至2.05%,权益市场9月份政策转向后,情绪和资金驱动明显。

不过权益这一轮确实爆发速度有点快,以2018年底-2019年初行情为例,当初市场用了近2个月的时间,成交量才恢复到万亿以上,但这一波行情,从日成交金额最低值5000亿到2万亿,仅用了一周,并且后续2个月,一直保持高成交状态。

所以早早布局固收+的投资者,今年以来应该是股债两头都没有踏空,算是贝塔吃饱。

有了赚钱效应后,先前大量扎堆在纯债类资产中的资金也开始闻风而动,以2019年初权益空转多为例,2019Q1“固收+”产品已经开始恢复净申购42.36亿份。

那从基金筛选的角度, “固收+”咋选?

固收+发展至今,其实也分成了低波固收+(权益中枢10%以内)、中波固收+(权益中枢10%-20%)、高波固收+(权益中枢20%-30%),年前权益市场机会不大的时候,我建议大家选择的是低波固收+,但随着市场转好,目前我建议可以逐步过渡到中波固收+。

中波固收+的典型有国富恒瑞(002361)。

它是一只二级债基,权益中枢大部分时间都在15%左右,权益中枢相对比较稳定,产品的风险收益特征较为清晰。

基金经理是市场知名大佬赵晓东,我之前就写过,赵晓东不显山露水,但是超额收益比较稳定,几乎年年都能跑赢基准。

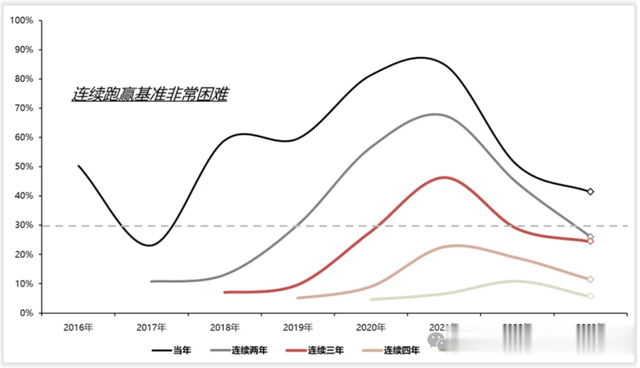

不要小看能稳定跑赢基准这件事,根据国联策略的研究,连续5年跑赢基准的基金经理占比不到11%,而赵晓东的代表作国富中小盘,连续8年跑赢基准!

资料来源:Wind,国联证券研究所。注:全部样本涵盖2015年之前发行的灵活配置型、偏股混合型,以及普通股票型基金,超额基准选择沪深300。

他2016年一直管的国富恒瑞也维持了他一贯的作风---年年跑赢基准,并且做到了成立以来年年正收益。

截至2024年11月26日,国富恒瑞成立以来年化为5.22%,最大回撤为-3.77%。

数据来源:Wind、基金定期报告,截至2024.11.26

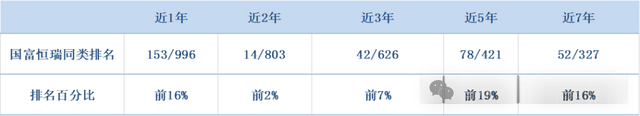

相较同类的排名,各区间都排在前20%。

数据来源:晨星,截至2024.10.31,同类基金为晨星积极债券型基金

另外中波固收+还有可能藏在灵活配置型基金里面。

以国富新机遇(002087)为例,这只基金是灵活配置型基金,但基金权益部分近三年股票仓位从16%慢慢下调到10%左右,基金经理分别是投权益的刘晓和投固收的王莉。

无论权益仓位还是人员配置,就是非常经典的固收+模式。

债券部分的操作,王莉很少有极致化的操作,而是通过组合形式构建均衡债券组合,国富新机遇的债券品种就是以金融债、国债为主,辅以少量可转债。

她也很少做信用下沉,组合的久期及杠杆指标保持在市场的中性水平。

刘晓属于老派价值投资选手:持仓分散、集中度低、重视估值。

相比于快速轮动的热点炒作,刘晓更看重组合的长期业绩表现及投资组合的风险控制,追求投资组合整体的稳健和高胜率。

从持仓风格上看,刘晓是非常典型且稳定的均衡派,这样的权益基金经理天然更适合求稳的固收+。

两位的风格较为一致,均是不激进、求稳、注重回撤控制能力等。

这类搭子可能在单边牛市中并不出彩,但在市场震荡、回调或者慢牛之时,优势就显现出来了。

国富新机遇成立以来年化收益率为6.38%,最大回撤为-3.78%,成立至今,净值远远跑赢二级债基指数。

数据来源:Wind,统计时间,截至2024.11.26

二、自上而下找到能攻善守的固收+基金

对于固收+这类极其需要主动管理能力的产品,如果它的收益是靠承担非常大的波动风险来获取,几乎没有投资者能拿得住。

所以我可能会先自上而下从基金公司层面来选择这类产品。

而国海富兰克林一直是我比较喜欢的那种基金公司,主要三点:

1、他们目标很明确,专注主动管理;

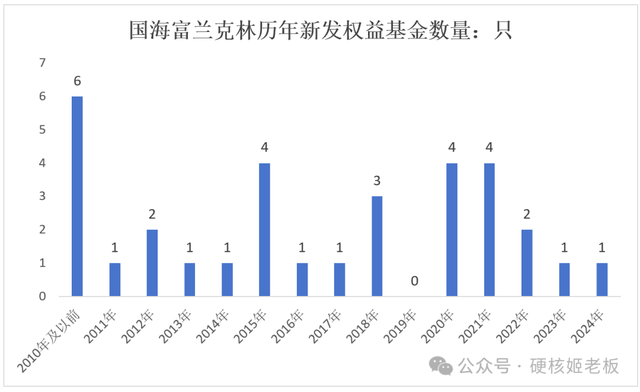

2、发基金很克制。2010年(含)之前,只发了6只,即便在市场大热的2015年A股大牛市,也只发了4只,而且其中还有1只属于海外,1只属于沪港深基金。2019-2021的“公募基金大年”,总共只发了8只新的权益基金。

数据来源:Wind、截至2024.11.26;权益基金统计范围包括全部股票型基金、偏股混合型、平衡混合型、灵活配置型;不同份额合并计算

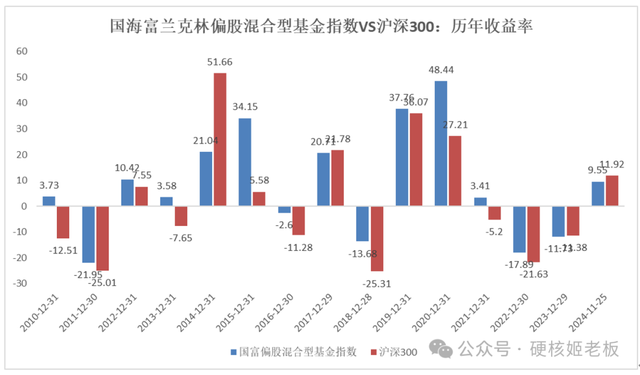

3、业绩能打。以他们的偏股混合型基金为例,从2010到2024年的15年里,国富偏股型基金指数,有11年都跑赢了沪深300。

尤其是在市场不好的2011、2016、2018、2021、2022年,国富偏股型基金指数表现都好于沪深300。

从业绩上来看,国富偏股型基金业绩指数近十年年化收益率9.87%(数据来源:Wind,截至2024.11.25;指数:万得国海富兰克林基金偏股型指数,指数代码:F0700060CE.WI)。

这至少说明了一点:这是一家把风险管理刻在基因的公司。

数据来源:Wind、截至2024.11.26,指数:万得国海富兰克林基金偏股型指数,指数代码:F0700060CE.WI

说实话,买他家的产品我还是比较放心的,因为不滥发新产品,走业绩吸引规模路线,就注定只有踏踏实实做好每只产品,才能持续获得正反馈。

国富稳健的“底仓”风格在业内口碑很不错,国富恒瑞和国富新机遇这样比较稳健的固收+基金还是比较值得风险偏好为中低的投资者关注的。