从美国降息后,伴随着政策密集出台+持续落地,A股自10.8日成交额破3万亿,后续尽管缩量,但每天成交额也在万亿以上,与之前5000亿的水平有明显差距。

A股日子肉眼可见的好了起来。

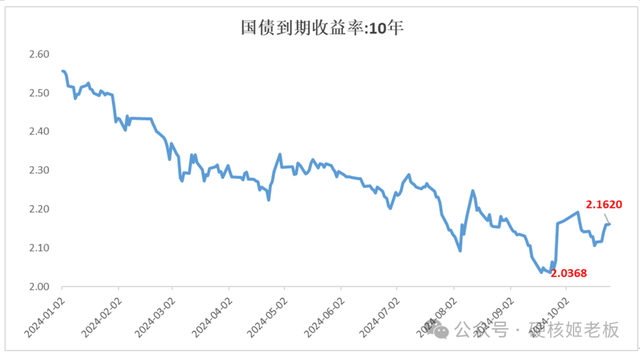

但随着近期股市升温、债市回调,股债“跷跷板”效应非常明显,而随着政策、经济数据进入真空期,现在投资者对股债两市的参与都比较谨慎。

数据来源:Wind,截至2024.10.25

权益市场方面,尽管投资情绪升温,但大摩对于A股的判断就是维持震荡或者等待下一步的政策信号,还没落定的美国大选也是现阶段最关键的海外变量;债券市场方面,不少投资者为了防止股市再次出现暴涨对债市形成流动性压力,目前已经是望股做债了。

股债两市都无法大展拳脚的纠结相当折磨人,买股,怕追涨,买债,又担心后续债券因为发债和权益市场转好而出现利率上行。

那么对于更多人来说,脑海里面只有7个字:

现在应该买什么?

数据来源:Wind;截至2024.10.25

一、这种方向性选择的时候,配点固收+吧

这种情况下很多投资者摸不准市场变化,不知道该买些啥,比较稳妥的办法就是配置“固收+”,保持进可攻退可守的状态。

但固收+咋选?

一般来说,两条标准:1、业绩能打;2、持有体验好。

过去3年的市场是hard模式,大家应该深有体会。我以近三年的业绩维度,考虑波动、回撤、规模等等,最终挑选出了一批好的产品。

不出意外,我比较喜欢的董辰、郑青组合多次上榜。

“青辰”这对股债CP在公募圈,已经是打出品牌了。

权益是董辰负责。董辰虽然只有4年多管理经验,但之前卖方研究经验比较丰富。一直在周期和大类制造方向深耕的他,在震荡行情如鱼得水。

根据wind数据,在中生代(3-5年经验、管理规模百亿以上)基金经理里,董辰生涯年化回报排名第4,属于第一梯队的人物。

董辰曾经提到,他会将市场分成金融周期、非金融周期两大板块。对于金融周期类,主要是自上而下看宏观和行业的机会;对于非金融周期类,则是自下而上做个股挖掘。

分析他管理的华泰柏瑞富利A,重仓股以黄金、地产、钢铁这类传统周期行业为主,长期持有;

根据市场行情配置一些航运、电力、工业金属板块,甚至偶尔也会小仓位配一些半导体等成长板块,显示他并不单纯是周期类或红利类策略。

数据来源:Wind,截至2024.10.25

再结合他的换手率和仓位变动看,董辰的优点很明显:他的宏观判断比较强,所以会做大级别的择时。从而根据市场行情变化适时调整权益仓位,力争控制回撤。

比如2022年二、三季度末,华泰柏瑞富利A仓位控制在80%以下,只偶尔短暂超过;但是2024年市场处于低位时,董辰早已经提前逆市把仓位打到了90%往上。

数据来源:定期报告,数据为季末数据

听过他路演的人就知道,董辰择时的背后,其实是基于质量、景气度和成长空间的性价比切换策略,这种技能,一般存在于宏观型选手身上。

多说一句,出道碰上牛市尾巴,然后再经历3年熊市毒打的行情,对新手基金经理极其不友好,很容易搞崩心态。

但是疾风知劲草,这种行情下能逆势出头的,值得高看一眼,董辰就是这一类基金经理。

得益于对周期行业的深度把控,在市场疲软、沪深300走势低迷的行情下,董辰的业绩曲线惊人的平稳向上,展现了极其出色的投资能力。

华泰柏瑞富利A单位净值表现:

数据来源:Wind,统计区间:2020.7.29-2024.10.25

郑青则有12年固收投资经验,华泰柏瑞固定收益部联席总监,擅长债券投资和流动性管理,拥有丰富的大规模现金管理经验,在管基金规模超千亿。

投资风格较为稳健,在组合管理中,郑青非常注重风险控制,在满足流动性和安全性的前提下,优化债券投资组合,追求长期收益。

郑青在管非货产品业绩一览:

数据来源:Wind;截至2024.10.25

董辰、郑青共管的固收+---华泰柏瑞新利A,过往业绩非常能打,自共管以来的每个年度,都跑赢了业绩基准和同类基金,赚取超额收益的能力不俗。

数据来源:Wind,截至2024.10.25;郑青自2020.6.23、董辰自2020.8.25管理此产品

同时,华泰柏瑞新利A回撤控制得也不错,在两人共管区间(年限约为4.2年)最大回撤是-4.32%而同期混和债券型二级基金指数、灵活配置型基金指数最大回撤分别为-6.93%、-34.04%。

数据来源:Wind;统计区间:2020.8.25-2024.10.25

三、“青辰”组合联手再出发

对目前行情而言,盲目猜涨跌一把梭肯定是不可取的,而如果采取2/8比例的股债搭配,或许是个不错的方案。回测数据截至今年10.25,是以下四个组合中,长期回报较为出色且体验感都相当不错的。

2014年初起各类组合的各阶段表现:

数据来源:Wind、统计区间:2014.1.1-2024.10.25;注:统计取中证全指代表全股、中证全债代表全债表现.

当下,拟由董辰+郑青组合管理的二级债基——华泰柏瑞集利即将发行(A类:022016,C类:022017),该产品股票仓位上限为基金资产的20%,是天然的2/8比例的股债搭配组合。

对普通人来讲,不想承受太大波动、又担心踏空可能的牛市行情,当下可以认真考虑下董辰+郑青组合的这只二级债基了。