现在前面

基金的热度又起来了,还是买方思维,我们继续梳理一下过去3年最强的基金经理。

关注我们,寻找顶级投资能力,不要错过牛市的阿尔法!

话说,在牛市,很难不关注阿尔法,因为贝塔终究会有,阿尔法受益更多。

如今的我们怎么理解阿尔法?首先,阿尔法无法战胜贝塔,除非极个别的神级选手,但选到的概率也是极小。其次,阿尔法能力就像是张大妈在菜市场选择“谁家菜更好”的能力,依靠熟悉(信息差)和眼光;再次,阿尔法能力也可以体现为择时能力(或者纪律投资),让投资者有更好的体验。所以,熊市最重要的是降低仓位或者资产配置(商品、海外),牛市最重要的是上车+选择更强的阿尔法。

所以,希望本文对您的投资有所帮助。

特别强调,本文内容不构成任何建议、意见!基金投资有风险,有可能把您的本金亏光,成年人请对自己的行为负责!

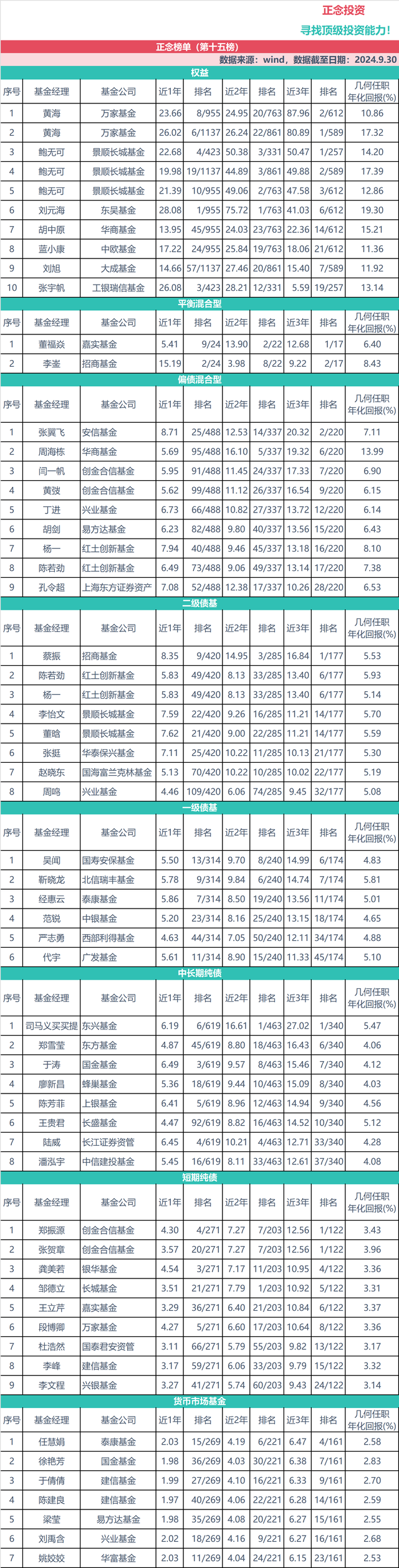

权益榜单-普通股票型

筛选标准:1、以基金经理为标的;2、业绩是其管理的所有同类产品的算数平均;3、过去1年、2年、3年排名同类前100名;4、职业生涯几何任职年化回报10%以上;5、数据截至2024年9月30日。

市场上一共有257位基金经理拥有3年以上股票型基金的历史业绩,最终入选基金经理如下:

权益榜单-偏股混合型

一共有589基金经理拥有3年以上实盘业绩,筛选标准同上,最终有14位基金经理入选,具体如下:

权益榜单-灵活配置合型

一共有612位基金经理拥有3年以上实盘业绩,筛选标准同上,最终有15位基金经理入选,具体如下:

权益榜单-总榜

我们把上述3个榜单的基金经理放在一起,一共42人次,再取过去1年、2年、3年都在前50%的基金经理,结果如下:

虽然有11人次,但是黄海占2人次,鲍无可占3人次,实际只有8人。

黄海是2023年冠军,主打一个宏观择时的风格,具体就是行业集中,大比例切换。其管理的万家宏观择时多策略(2022年冠军)2020年末房地产行业占比90%以上,到2022年末煤炭占比80%以上,2年进行了这两个行业的大比例切换。另外,虽然黄海的名气近年来大幅升温,但其没有新发基金,而且管理规模没有大幅度增长,最新规模87.83亿元,对基民来说,不是坏事。

鲍无可,近3年最热的深度价值风格基金经理之一。所谓深度价值,就是投资决策不是建立在企业未来增长的假设模型当中,而是在企业稳健运营前提下对企业价值进行称重,然后以更为便宜的价格买入(安全边际),不要求企业快速增长。鲍无可管理的景顺长城能源基建已经连续6年正收益(2019-2024YTD),而且,一人管理了3种类型的基金并且全部上榜,这应该也是现象级的表现。

刘元海,科技领域优秀的基金经理。其管理时间最长的东吴移动互联是2022年灵活配置型基金的亚军(年度收益44.92%),今年以来收益30.67%,排名15/2287。行业切换也比较犀利(但不如黄海),过去5年在电子行业的占比从25%逐步提高到73%。除此之外,计算机和通信是第2-3大行业,行业集中度也较高。科技行业老司机的名头还是担当的起的。

金梦,天弘基金。我们第一次看到这个名字,管理1只基金,天弘通利A,但是该基金有三位基金经理共同管理。从过去3年的季报信息来看,行业分布比较分散,单一行一般业占比不超过25%,应该也是选股型的选手。

胡中原,我们的榜单上出现过,华商基金这几年业绩比较突出的一位。目前管理了9只基金,5只中长期纯债基金、1只二级债基、1只偏债混合、2只灵活配置。这种人确实比较少见,全能到这种地步,确实比较少见。让人欣慰的是,2只灵活配置型基金(华商润丰、华商元享)2020-2024YTD连续5年都取得了正收益,实在是难能可贵。两只产品有明显的择时痕迹,仓位从30%到90%波动,可谓大开大合。行业集中度不是很高,但是没有长期持有的行业,切换比较灵活,最新的配置方向在TMT、机械设备、国防军工等。

蓝小康,另一位深度价值风格大神!中欧基金中,接过曹名长价值标签接力棒的人!同样是深度价值的风格,唯一的不同在于部分仓位(30%左右)投向了黄金(中欧红利优享),所以“黄金+价值”是标签。

刘旭,近5年来非常稀缺的常青树!这是我们近期想重点剖析的基金经理。代表作大成高新技术产业,2019-2024YTD,只有2022年-17.92%的回报,其余年度均为正收益。2023年5.23%,排名44/824;2024YTD28.15%,排名22/931。在2019-2020那一拨明星基金经理99.9%被证伪的同时,刘旭艰难又亮眼的“活”了下来。

和玮,银华基金,新人。之所以能够入选是因为其管理的银华沪深股通近2周反弹了近20%,拉高了过去3年的业绩。这里我们就不多介绍了。

最终榜单

如果我们在普通股票型、偏股混合型和灵活配置型榜单中剔除多人管理基金、一波拉升流等基金经理,再取过去1年/2年/3年前50%的人选,调整后得到的最终榜单如下:

加入了张宇帆(阿宇同学):张宇帆是典型的选股型选手,我们也写过深度文章(详情请戳这里),代表作工银瑞信物流产业2016年3月任职以来,任职期间回报300.20%,排名5/158。张宇帆也是比较灵活的选股型选手,既有行业的贝塔,又兼顾个股阿尔法。工银瑞信物流产业今年以来收益32.17%,排名8/931。

最后,所有基金类型中,权益榜单之所以重要,就相当于基础学科中的数学,最能拉分的就是它。所以,大家一定要考好数学,这是您股市修行能否及格的关键!

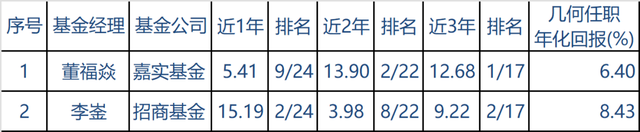

平衡混合混合

只有17位基金经理拥有3年历史业绩,我们选过去1年/2年/3年前50%,几何任职年化回报6%以上,最终只有2人入选:

董福焱入选的基金是嘉实精选平衡,可惜的是该产品在2022年5月前是双基金经理,这就导致董福焱的独立管理年限只有2年。过去2年,股票仓位在55%-75%之间,行业比较分散,中规中矩的打法。

李崟多次入选正念榜单,入选的招商安泰平衡李崟自2016年2月开始独立管理,截至2024.9.30,区间回报101.53%,排名3/7。过去5年,股票仓位不超过50%,行业相对集中,2022年煤炭行业占比一度达到67%,最新持仓中交通运输、房地产、计算机占比都超过10%。李崟还有另外一个特色就是同时管理着平衡混合、偏债混合、二级债基、灵活配置和普通股票型基金,和胡中原有点像。如果说缺点,招商安泰平衡2016,2018和2022年都录得负收益,有点唏嘘。不是说不好,只是,我们的要求过于极致。

总之,平衡混合型的基金经理,完美的似乎没有。

偏债混合

有220位基金经理拥有3年历史业绩,我们选过去1年/2年/3年前50名,几何任职年化回报6%以上,最终只有9人入选:

张翼飞,管理了5只偏债混合型基金,4只业绩符合此次筛选条件。但是有一个BUG,因为这几只偏债混合型基金之前都是双基金经理。张翼飞独立管理的时间都不到3年。从资产配置来看,张翼飞不择时,股票仓位相对稳定,40%-50%。选择7-8个行业长期持有,包括煤炭、银行、建筑材料、石油石化、非银金融、房地产、家用电器。这是妥妥的价值风格。过去3年是价值的时代,所以张翼飞的业绩自然就起飞了。问题来了,如果未来牛市走起,您还会选择张翼飞吗?

周海栋,我们认为是本轮牛市之前唯二的神之一(详情请戳这里),轮动风是栋哥走上神坛的密码。周海栋管理的唯一一只偏债混合基金是华商恒益稳健。该产品成立于2020年2月,成立至今由栋哥独立管理。2021-2024YTD,连续4年正收益。成立以来收益83.04%,排名1/263。股票仓位40%-65%,行业配置也比较分散,其中有色金属是配置最多的行业,轮动风格明显。

闫一帆和黄弢管理的几只偏债混合基金均是多基金经理,难以区分贡献,我们不再讨论。

胡剑,一只易方达裕惠回报A从2013年独立管理至今,连续11年正收益,纯粹,强大!胡总已经晋升为易方达基金的副总经理,该基金半年开放一次,每年的2月和8月可以申购,这也是胡剑唯一一只独自管理的产品。股票仓位不超过10%,行业均衡分布,长期持有,2024年6月末持有超过10%的行业有汽车、交通运输、医药生物。

杨一、陈若劲,两人共同管理红土创新稳健A,该产品2019年3月成立,成立以来区间回报56.65%,排名16/205。可惜2020-2024YTD中,2022年取得了负收益。股票仓位15%-25%,主要投资于公用事业和医药生物2个行业,集中度达到60%-95%。这个风格就比较犀利了。

二级债基

有177位基金经理具有3年的历史业绩,我们选过去1年/2年/3年前50名,几何任职年化回报5%以上,最终只有人入选:

蔡振,有点遗憾的是,他入围的2只二级债基(招商安阳、招商安盈)都是和尹晓红共同管理。但是,尹晓红并没有入围,这就给蔡振的贡献加了分。蔡振的基金经理年限只有3.16年, 管理最早的就是这两只二级债基,而且是同一天接手。蔡振的任职期间(2021.8.5-2024.9.30)区间回报5.31%,排名5/592。满意的是,2022-2024YTD连续3年取得正收益,排名均比较靠前。过去3年,股票仓位18%附近,不择时;几个固定的行业长期持有,小幅波动,具体包括医药生物、有色金属、公用事业、煤炭等。

张挺,债券达人,多次上榜的基金经理。其管理的唯一1只二级债基华泰保兴尊利成立于2018年6月25日,2021年3月31日开始由张挺独自管理。2021-2024YTD连续4年中,3年取得了正收益,2022年-1.60%,排名201/676,有点遗憾。张挺的任职年化回报5.51%,排名53/359。该产品股票仓位小幅震荡,12%-19%之间,行业重仓银行,占比35%-60%,除此之外,分散投资于公用事业、家用电器、有色金属、纺织服装等传统行业,目测也是价格风格。

赵晓东,国海富兰克林的当家扛把子之一。其管理的唯一之一二级债基国富恒瑞成立于2016年2月,截至2024.9.30,区间回报57.86%,排名13/198。而且,2017-2024YTD连续8年正收益,持有者良好体验的典范。股票仓位稳定在18%-19%,不择时。行业轮动,各种切换,比我们想象的犀利很多。2024年6月末,3大持仓行业食品饮料(32.31%)、银行(31.18%)、家用电器(20.50%)。

一级债基

有174位基金经理具有3年的历史业绩,我们选过去1年/2年/3年前50名,几何任职年化回报4.5%以上,最终只有人6入选:

中长期纯债

有340位基金经理具有3年的历史业绩,我们选过去1年/2年/3年前50名,几何任职年化回报4%以上,最终只有人8入选:

司马义买买提,曾经因为这个名字受到关注,后来因为业绩出圈。最新管理规模313亿元,管理9只基金,似乎也是全才。从货币、中长期纯债,到一级债基、二级债基,偏债混合,最终升级到灵活配置,百搭型基金经理。一级债基中管理时间最早的东兴兴福一年定开成立于2019年4月10日,2021年4月27日开始由司马义买买提独立管理。2021-2024YTD,连续4年正收益。过去3年收益22.45%,排名2/541,犀利!

从券种配置来看,几乎100%投资于信用债。最近2个季度绝大部分投资于城投,评级包括A及AA+的品种。信用一定程度上有所下沉。但是从各种维度业绩来看,确实炸裂。

郑雪莹,我们之前不熟悉,不过东方臻宝纯债A我们多次看到,终于对上号了。虽然业绩很好,可惜这是一只机构定制的基金,99%占比都是机构。郑雪莹于2020年5月11日独立管理该产品,截至2024.9.30,任职回报19.40%,排名,46/1446。2021-2024YTD,连续4年正收益,而且前三年排名非常靠前(78/1731,60/1997,57/2392),今年略有退步734/2830。每日限购100万,大家且买且珍惜。

廖新昌,我们最新文章筛出来的就是廖新昌管理的蜂巢添汇纯债,详情请参考文章:债多不愁:降息预期持续叠加,再筛一波中长期纯债供大家备用吧。

王贵君,不得不说的王贵君,因为他的产品基本都限购了。万贵君管理了6只基金,总规模382亿元。其中中长期纯债4只,3只符合我们筛选的条件,而且全部限购。代表作长盛盛裕纯债A成立于2016年,2021年11月开始由王贵君独自管理。2022年收益4.89%,排名19/1997,2023年收益6.46%,排名53/2392,2024YTD收益3.74%,排名268/2830,过去3年收益17.45%,排名14/1898。这是属于那种无懈可击的产品,大家且买且珍惜。

短期纯债

有122位基金经理具有3年的历史业绩,我们选过去1年/2年/3年前30名,几何任职年化回报3%以上,最终9入选:

货币市场基金

有161位基金经理具有3年的历史业绩,我们选过去1年/2年/3年前30名,几何任职年化回报2.5%以上,最终7入选:

总榜

我们把上面各个类型的基金经理放到一张图上,供大家参考: