一、基本情况:

万源通将于2024年11月08日网上申购,发行价11.16元,发行市盈率14.93倍,网上发行量2945.00万股或3.29亿元。公司的发行数量少于之前的预估,发行价高于之前的预估。

公司是一家专业从事印制电路板研发、生产和销售的高新技术企业,产品涵盖单面板、双面板 和多层板。经过多年技术研发及工艺技术积累,产品类型涵盖铜基板、铝基板、厚铜板、陶瓷板、 埋容/埋阻材料线路板、高频/高速材料线路板等特殊基材、特殊工艺类型的产品。

考虑到公司所行业,以及北证50创历史新高,14.93倍市盈率真的是良心价。

二、财务分析:

公司预计2024年扣非利润增长8.94%(取中间值)。

三、发行前可流通老股:

公司多次发布自愿限售公告,限售后上市首日的可流通老股有20.01万股。

四、可比公司:

公司的可比公司有澳弘电子、金禄电子、满坤科技、威尔高和贺鸿电子,平均市盈率44.82。

五、停牌价:

公司在创新层的停牌价是15.88元,不过没什么参考意义。

六、增发:

公司于2022年增发200万股,增发价5.50元。

七、战略投资者:

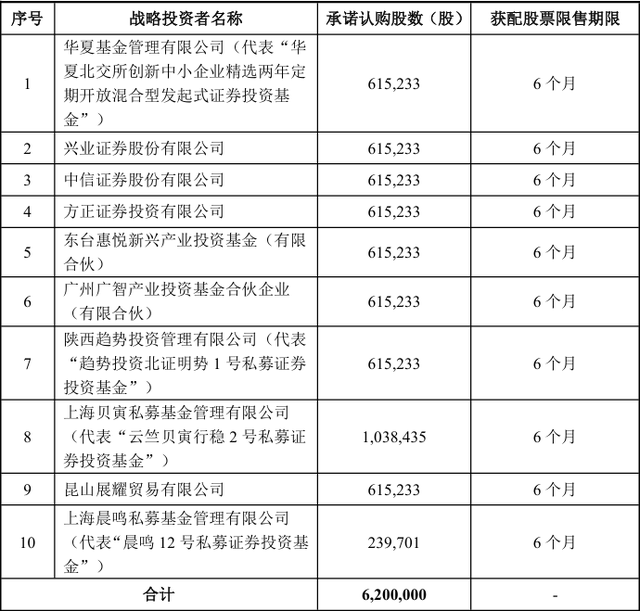

公司战略投资者有10家。

八、公司的优缺点:

公司的优点:

1. 相对北交所其他公司来说,公司处于热门行业。

2. 发行量大,预期收益率高。

3. 发行前可流通老股少。

公司的缺点:

1. 发行价比之前的预期高。

九、申购策略:

全力申购。

十、估值:

公司的可比公司平均市盈率44.82倍,目前来说北交所对主板公司没有折价,因此至少会有200%的涨幅。考虑到新股溢价,按照目前的预计有300%以上的涨幅。

十一、网上申购情况预测:

考虑到北交所新人跑步入场,以及公司的发行量大于聚星科技,预计公司网上申购资金在3600亿元-4000亿元。

建议按照130*N来配置,如果资金充裕的N最好大于等于2。如果N等于1也是可行的,不过自己加点余量。别问加多少,我不会回答,因为我也不知道。

十二、声明:

1. 如果你的资金二级市场和一级市场共享的,请自己决定是打新还是炒股。

2. 本人给出的申购建议,只对纯打新的投资者,并且强烈建议在上市首日卖出,即使破发。

3. 新股上市首日买入的投资者,和本人无关。

4. 本人不是公司的老股持有者。

5. 如非特别说明,所有利润和每股收益都是按照扣非计算。

6. 合理价格不等于首日上市价。受老股或者炒作影响,首日价格可能低于或者高于合理价格。