周末被川建国刷屏了。

这几枪相当于是把建国保送去了白宫,从博彩网站的数据看,这会建国的胜选概率已达71%,拜登是16%。

大局几乎已定,接下来就是看市场对于建国上台的一些反应了。

一、川建国上台对于海外投资的影响

老韭菜们应该都记得川建国那年上台后,对全世界造成的血雨腥风,我们18年一整年的下跌,也拜他所赐。

所以老特卷土重来,对于金融市场又会有什么影响呢?

建国的口号一直是让美国重回伟大,这个伟大不一定是全球称霸,而是让一些底层白人继续过上有点钱有闲的生活,想要照顾到这群底层失意白人,那么他就一定会让可以大量吸收劳动力的制作业重新崛起。

从另外一个角度来说,排斥新移民也是为了优先保证这群人的饭碗。

为了保护本土制造业,那关税是一定要加的,而且不仅仅是兔酱,盟友们也得从口袋扒拉点钱出来。

基于这个背景,现在对于利率未来的走势有两种声音:

1、这种去全球化的经济主张,大概率会引发美国甚至全球的高通胀,从而增加降息难度。

2、因为想要发展制造业,那么融资成本不可以太高,汇率不能过强,所以美元指数和实际利率又极大可能继续下行,降息可期。

现在大家比较中意QDII基金,那么海外投资上,利率一定是绕不开的,现在这种局面,要怎么去买QDII基金呢?

二、美股/美债QDII基金应该怎么选

美债部分,降息这块经常有人画饼,今天又看见美联储有人跳出来说降息将很快得到保证。

但……现在配置美债,还是一长一短的哑铃型策略可能会更优。这一块可以跳转到《千挑万选的一只美债QDII》细看。

美股方面,大家一直的口号是“相信国运、定投纳指”。

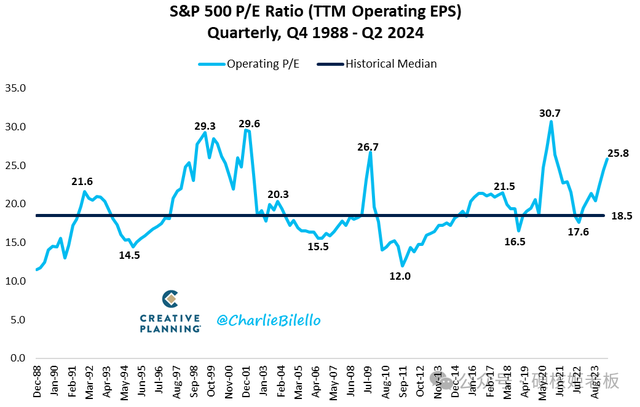

原则上来说没啥问题,但上周美债收益下跌的时候,纳斯达克指数是下跌的,同时,“七巨头”市值总计蒸发了近6000亿美元,创下2022年2月以来的最大单日跌幅。

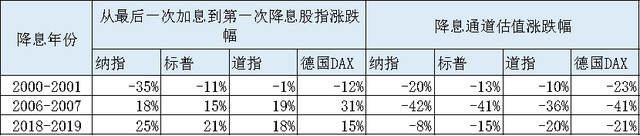

从历史上来看,在降息通道里,股指普遍下跌。

另外,川建国的政策中有减税、鼓励中小企业发展等措施,所以后续和降息一叠加,那么美股的方向大概率会从纳指转向道指,从龙头转向中小盘。

现在指数几乎是被七巨头给垄断,转向起来怕会有一些回调。。

如果是当下要配美股QDII的话,尽可能的配的更加均衡化一些,和美债的逻辑差不多,个人是偏向选择一些主动管理型的QDII。

很多人可能会觉得国内应该没有啥主动型的QDII基金可以跑赢美股宽基指数,但筛选下来,还是有几只不错的。

1、国富全球科技

这只基金我之前提过一嘴,因为在满屏的美股宽基指数ETF中显得过于突兀,所以很多人还问我是不是广告。

还真不是。

投资美股的主动型的QDII,这只基金是我的最优选择。第一是他的各项数据,都非常的好。

基金18年成立以来年化收益率是23%,近3年/2年/1年的年化收益分别为9.65%、30.73%、33.05%。

人民币份额近1年/3年/5年都跑赢了纳指,在整个QDII主动权益基金中,他是唯一一只。

回撤方面,成立以来国富全球科技互联人民币最大回撤-34.53%,同类 QDII权益类基金平均最大回撤-48.91%,历史回撤还是比较出色的。

第二是国海富兰克林基金原本我就比较有好感。这家公司在业内都是出了名的低调,有些人说他们佛,但接触过几次,与其说是佛,不如说他们一直是按照自己的思路不疾不徐,不会被规模绑架,也不太会绞尽脑汁去搞一些“出圈”但不利于基民的事情。

就比较本分老实,扎扎实实的深耕在主动管理这块,他们家应该也是为数不多的一只ETF都没发的公募。

再说一下这只基金的基金经理。

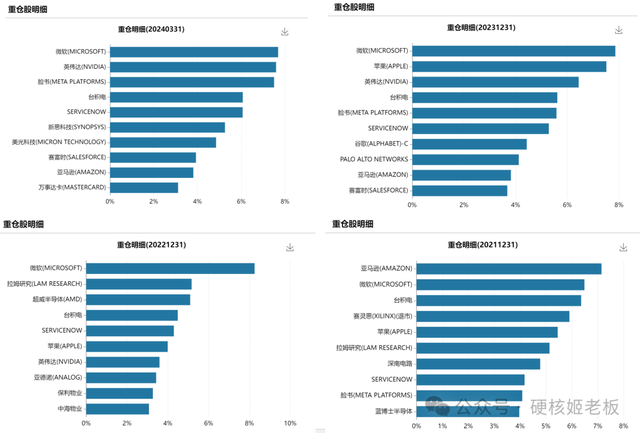

国富全球科技目前的狄星华主管,她专注研究全球科技行业,聚焦半导体、工业自动化等子行业,给个title就是全球成长股猎手。

她的投资策略还是比较均衡灵动的:

1)选股是会挖掘一些中小市值的“黑马科技股”,而不仅仅是复制成分股。

2)投资策略和地域分布确实是动态的。从最近三年的重仓股可以看出,不仅仅会有美国上市的公司,一些中国台湾的企业、港股、和AI产业链相关度较高的一些日本公司也有涉及。

对于投资机会把握的也比较好,19-24年,分别在电商平台、汽车、教育、房地产板块中物业方向以及美股科技上吃到了不少超额。

总的来说,狄星华的目标是构建以均衡的、以科技和成长为主导的投资组合,在里面会加入一些天然对冲策略。

基于美股这一轮的“科技抱团”未完叠加狄星华的交易属性,如果配置主动QDII基金,个人是比较中意的。

二、嘉实美国成长

基金成立以来年化收益率是14.82%,近3年/2年/1年的年化收益分别为14.52%、30.7%、32.62%。

这只基金有两个亮点:

第一个是这只基金是国内首只投资美国市场的主动QDII,业绩比较基准主要为罗素1000成长指数,这应该是国内唯一一只跟踪罗素1000成长指数的基金,从投资美国的角度看,是一个比较好的补充。

第二是基金自13年以来,从来没有换过基金经理。基金经理是张自力,他是理论物理学博士,现任嘉实基金首席科学家与博士后导师,所以这只基金是用主动的量化投资策略,是典型的策略型基金。

股票投资上,他们是分两步走。

第一步是定义成长股,这快基本是和罗素定义差不多;第二步是采用多因子Alpha模型对样本空间中股票的预期超额收益率进行预测、排序、打分。然后利用风险预测模型、交易成本模型及投资组合优化器,进行投资组合优化。

其最终目标是让产品长期具备较为稳定的贝塔能力的同时,获取相对较小的回撤。

而最近几年一直跑赢罗素 1000 指数是因为对标的罗素1000成长指数行业分布更偏向于TMT,这只基金也因此受益于科技浪潮,更好地把握住了对大盘成长股的配置。

我把嘉实美国成长和罗素1000、罗素1000成长叠加,这个感受就很明显了。

总之来说,这只基金更像一只smart beta基金,上面提到的国富全球科技则更加依赖主动选股。

除了以上两个业内比较认可外,还有一位在重点观察的是易方达全球优质企业的李剑锋。

李剑锋的从业背景说出来还是有点炸裂的:

高盛、瑞银的股票分析师,研究欧洲医疗器械、石油、天然气行业;与人合伙创办对冲基金里奥尼资本;出任瑞士第五大私人银行,瑞士盈丰资产(伦敦)管理公司的全球权益业务负责人,主导构建公司股票投资业务建设等。

他是易方达重金挖过来的基金经理,因为一直在海外,所以能八到的基金不多,只看见有只创凯全球股票信念基金,这只基金业绩比较基准是“MSCI全球指数”,相当于是投资全球的,15年-21年期间,年化是15%,是晨星评选的五星基金。

现在管理的这只基金,最近一年业绩不是同类最好的,主要还是对美股的恐高,去年四季度非常保守,买了大部分买了易方达香港旗下的基金+不到5%仓位的美股,导致踏空。

今年才奋起直追,把仓位打上去一些。

从这个操作手法上来看,李剑锋的投资理念还是偏价值、看中估值,和易方达总体投资理念较为匹配。

易方达全球优质企业也把业绩基准设定为MSCI全球指数,看样子是希望李剑锋发掘不同国家、地区的比较优势。

不想单押美股的,倒可以观察时间久一点再考虑考虑。