青海省发改委近日公布了一批电力行业重点项目,其中包括中石油青海油田海西100万千瓦风光气氢项目。该项目配套绿电制氢,电解水制氢规模10万Nm³/h,计划今年与新能源本体同步建成投产,这是中石油首个万吨级绿氢项目。

同在“三桶油”之列,中石化早在2021年11月,已开建自己的万吨级光伏绿氢示范项目,而且是全国首个。相比之下,中石油晚了足足两年多,此举一经公开很快引发关注。在此之前,其在玉门油田打造的首个规模化绿氢项目,年产氢能力2100吨。从千吨到万吨的突破,不难看出中石油加码绿氢的决心和力度。

能联社注意到,有关“绿氢”的消息近期愈加频发。比如仅刚刚过去的一周,远景(沈阳)零碳新能源产业装备基地项目开工暨远景国际绿氢工程和装备技术研发中心揭牌,项目总投资高达185亿元;内蒙古华电巴林左旗绿氢耦合18万吨绿色氨醇示范项目获准备案,计划9月开工建设;成都宣布聚焦建设“绿氢之都”,推动氢能产业产值年均增长25%以上,规模三年翻一番,进入全国前五……

绿氢是不是一门好生意?从企业到地方的动作来看,热度不容置疑。从项目发展速度来看,答案也是肯定的。据中国产业发展促进会氢能分会数据,2023年1-11月,全国签约、获批及公示的绿氢项目数量有64个,全部投产后新增绿氢产能234.7万吨/年(绿氨和绿色甲醇项目按氢当量折算)。有估算称到今年底,全国新增绿氢项目将超过100个。支撑绿色低碳转型、促进风光消纳等重要作用,让绿氢产业势头正盛。

然而,我们目力所及的不能仅仅是那些红红火火的项目,还有一些中途“夭折”、“生变”的项目同样值得关注,其中不乏央企业主。比如近期,中国电建发布公告称,终止赤峰风光制氢一体化示范项目EPC总承包招标项目,终止原因为“项目投资情况变更”。

招标公告显示,该项目规划建设风电29万千瓦、光伏20万千瓦,位于内蒙古赤峰市敖汉旗区域;制氢规模34000Nm³/h,储氢16.5万标方,储能73.5MW/1h,制氢厂位于赤峰元宝山化工园区。其中,制氢、光伏部分已于2023年4月,分别取得元宝山区发改委、敖汉旗发改委的备案。

34000Nm³/h,相当于年理论制氢能力1.86万吨。这是什么概念?中石化库车项目规划年制氢能力为2万吨,1.86万吨,算得上又一个重量级工程,对行业和地方均有着重要意义,确实值得关注,比如内蒙古自治区人民政府官网就将其作为典型案例之一进行过公开报道。

能联社注意到,按照规划进度,项目风电部分下月就该建成投产。5月6日,也就是宣布终止招标前十来天,内蒙古自治区生态环境厅刚刚公布“关于中电建赤峰风光制氢一体化示范项目(元宝山区部分)制氢220kV变电站工程建设项目环境影响评价文件(辐射类)审批结果公示”,终止突如其来。

根据当初的招标公告,建设资金来自企业自筹20%,银行贷款80%,且公告明确写着“资金已落实”,具备招标条件。央企执掌、资金到位,如今却因“投资变更”而终止,旋即引发业内高度关注。

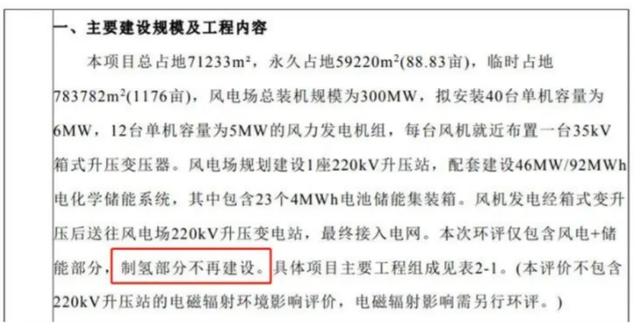

更值得关注的是,“生变”并非个案。比如能联社报道过,中石化新星内蒙古绿氢新能源有限公司100%股权转让一事。再如上文提到的远景,去年底开工建设丰宁“风电+储能+制氢”一体化示范项目,但据实际公开的项目环评文件,明确“制氢部分不再建设”。

以盛产绿氢项目的内蒙古为例,去年12月、今年2月分两次宣布,废止风光制氢项目5个和1个。前者装机规模共计355.6万千瓦,包括已开工的达拉特旗光储氢车零碳生态链示范项目、鄂托克前旗250MW光伏电站及氢能综合利用示范项目;后者是位于阿拉善盟的腾格里60万千瓦风光制氢一体化示范项目,总投资40.77亿元,规划制氢能力高达20827吨/年。

对于绿氢现存瓶颈,业内已有共识,包括以电价为主的生产成本居高,各类技术路线及设备或多或少存在难题,存储、运输等环节皆有限制等等。也许,广大读者、业内人士更关注的,则是下游面临的问题——绿氢用在哪、卖给谁?

据了解,部分项目正是由于消纳问题而放慢节奏、放缓开工,或直接被迫搁浅,还有地区已对绿氢消纳提出要求。比如,内蒙古将“风光制氢一体化项目申报时须提供氢气消纳协议”明确列为申报条件,项目申报时须落实氢气应用场景,提供氢气消纳协议,且“鼓励自身具备用氢场景的企业建设风光制氢一体化项目”。

从用途来看,绿氢消纳范围其实很广。除了大家熟知的氢燃料电池,绿氢还能用在工业部门,参与冶金、化工、水泥等生产场景,助推传统行业节能降碳,此外被视为可再生能源长周期、大规模储存的最优解。有统计显示,2023年推进的绿氢项目,接近80%用于合成氨、合成甲醇、合成航空燃料等化工产品的生产。

既然如此,消纳难在哪儿?能联社总结认为,第一是生产与需求的时空错配。比如风光资源丰富的内蒙古地区,虽说发展了诸多绿氢项目,真正实现化工用氢却非易事。我国石油化工项目、煤化工项目,分别集中在东部沿海的石化产业基地,以及西北、新疆等煤炭资源富集区,隔着千山万水,完成长距离安全储运是一大挑战。同时,化工项目对原料的连续、稳定供应有着极高需求,风光等资源的波动性却影响着绿氢生产,时间不匹配是另一现实问题。

近了不易消纳,寄希望于“远方”,进一步还带来成本问题。相比煤制氢等传统制氢方式,绿氢生产成本偏高,加上运输,又是一笔不低的费用。更重要的是,适合氢能长距离运输的管道输送方式,现阶段在我国并不够成熟。据中石化燕山石化官网消息,全球范围内氢气输送管道总里程已超5000公里,我国输氢管道建设仍处于起步阶段。我国首条跨省区、大规模、长距离的纯氢输送管道正在推进中,从内蒙古自治区乌兰察布到北京,全长400多公里,一期运力10万吨/年,预留50万吨/年远期提升潜力。

上述两点,亦是内蒙古鼓励制氢企业自备用氢场景的重要原因,甚至说,下游有消纳场景的项目优先受理。一句话,绿氢“钱景”到底如何,还要取决于生产出来能否有个好出路。广阔前景摆在眼前,项目却不可蜂拥而上,企业还是得多想想、想长远。